本ページはプロモーションが含まれています。

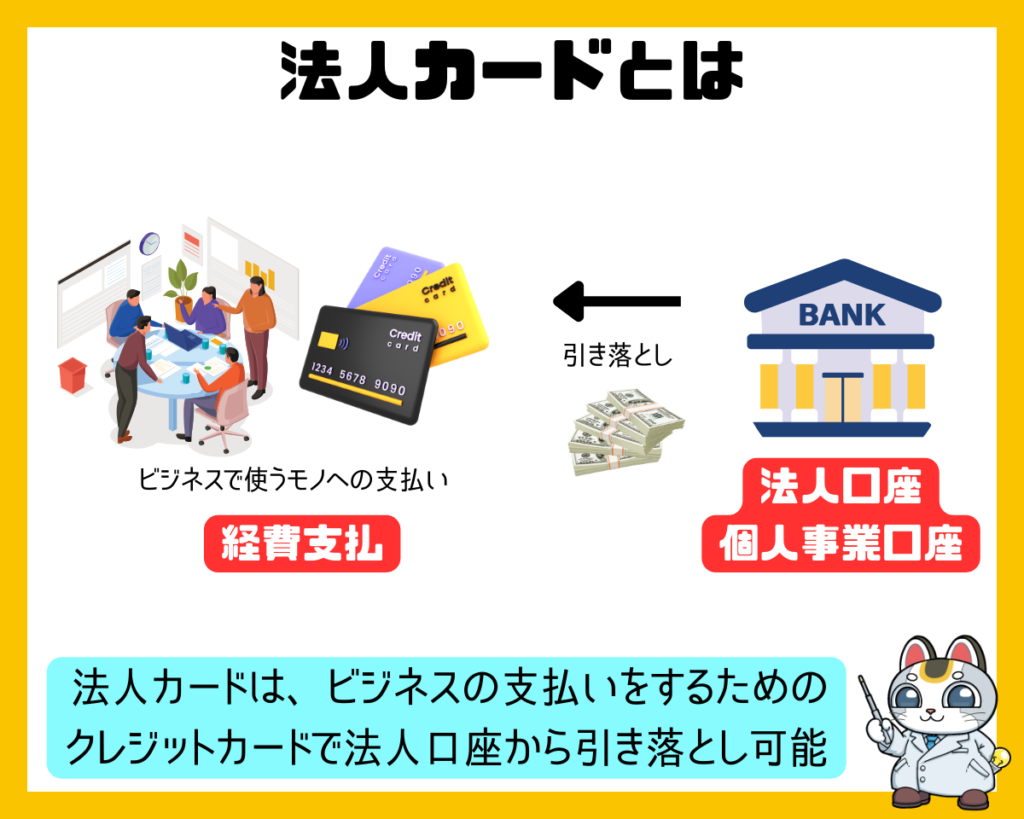

法人カードは、法人経営者・個人事業主向けのクレジットカードです。法人カード(法人クレジットカード)は、会社の経費利用に利用するためのクレジットカードで、法人口座から引き落としが可能です。

法人カードは、Visa、Mastercard、JCB、Diners、AMEXなどの国際ブランドが付いた加盟店で利用できます。また、法人利用がしやすいように社員への追加カードの発行、レストラン優待、手厚い旅行傷害保険、キャッシュバックやポイント付与まで、幅広いサービスが整っています。

今回は、お金の専門家FPである筆者が法人カードを、ポイント還元率、マイル還元率、年会費、付帯サービス、国際ブランド、特典まで含めて、おすすめランキングを作成し、法人カードの選び方から、おすすめの法人カード、おすすめの法人カードの使い方、法人カードの作り方まで、丁寧に解説します。あなたの経営している会社の経費支払、またはあなたの個人事業の経費支払をより円滑にして、ビジネスをサポートしてくれるクレジットカードとして、あなたにあった法人カードを見つけましょう。

ファイナンシャルプランナー

MONEQまねく

ファイナンシャルプランナー 兼 投資家 兼 IT企業の経営者です。事業経営歴が10年以上、投資総額は10億円以上、ファイナンシャルプランナーの資格を持ち、M&A、不動産投資、株式投資など幅広い投資を行っています。これらの経験から、お金を増やす方法、お金を増やせるサービスを、実体験をもとに評価し、紹介しています。

利用している法人カードは、今現在、50種類以上で、保有している法人カードも50枚以上あります。実際に多くの法人カードを利用してきたからこそわかる、おすすめの法人カード、法人カードの選び方を丁寧に解説します。

目次 非表示

- 法人カードとは

- 法人カードの選び方

- 法人カード比較

- 法人カードおすすめランキング

- タイプ別のおすすめ法人カード

- 法人カード選びのよくある質問

- 法人カードを実際に利用した方の口コミ・評判ランキング

- 楽天ビジネスカードの評判・口コミ

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの評判・口コミ

- ダイナースクラブビジネスカードの評判・口コミ

- アメリカン・エキスプレス・ビジネス・プラチナ・カードの評判・口コミ

- JCB CARD Biz/一般カードの評判・口コミ

- ラグジュアリーカード/Mastercard Gold Cardの評判・口コミ

- セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードの評判・口コミ

- 三井住友カード ビジネスオーナーズの評判・口コミ

- NTTファイナンス Bizカード レギュラーの評判・口コミ

- Airカードの評判・口コミ

法人カードとは

法人カードとは

法人カード(法人クレジットカード)は、法人経営者・個人事業主(自営業者・フリーランス)が事業資金(経費)の支払いのために利用するクレジットカードのこと

を言います。

法人経営や個人事業を営むと、社長が税理士から依頼されるのは

「プライベートな支出」と「ビジネスの支出」を明確に分けること

です。

「プライベートな支出」と「ビジネスの支出」を混同してしまうと、税務署から脱税の指摘を受ける可能性があり、それを防ぐためには、「プライベートな支出」と「ビジネスの支出」を明確に分ける必要があるのです。

「プライベートな支出」と「ビジネスの支出」を明確に分ける方法として

- 法人名義の口座(個人事業主の屋号名義の口座)

- 法人カード(法人クレジットカード)

があり、

ビジネス専用の口座、ビジネス専用のクレジットカードを用意することで、明確に「プライベートな支出」と「ビジネスの支出」を切り分けることができるのです。

法人カードの使い道

法人カードは、ビジネス専用のカードとして利用することができます。

- 接待などの食費

- 接待交際費

- 社員、役員との打ち合わせの会費

- 取引先との会食

- ビジネス向けのサービス費用(電子契約、労務管理、ERP、CRMなど)

- 法人会などの会費

- 贈答品費

- 出張費

- 交通費

- レンタルオフィス費用

- レンタルスペース費用

- 社用車のETC費用

- 社用車の駐車場代

- ドメイン料金

- レンタルサーバー料金

- パソコンなどの購入費

- オフィス家具などの購入費

- オフィスの光熱費

- オフィスの家賃

近年では、あらゆるものがカード決済が可能になっており、ほとんどの経費支払で法人カードが使えるようになっています。

法人カードと個人のクレジットカードの違い

明確な違い

引き落とし口座の違い

- 個人向けのクレジットカード → 個人名義の口座のみ

- 法人カード(法人クレジットカード) → 法人口座が設定可能

追加カードの違い

- 個人向けのクレジットカード → 家族に追加カードが発行可能

- 法人カード(法人クレジットカード) → 社員・役員に追加カードが発行可能

会計ソフト

- 個人向けのクレジットカード → 会計ソフトに連動したものがある

- 法人カード(法人クレジットカード) → 会計ソフトに連動したものがある。会計ソフトが発行するカードがある

ある程度傾向がある違い

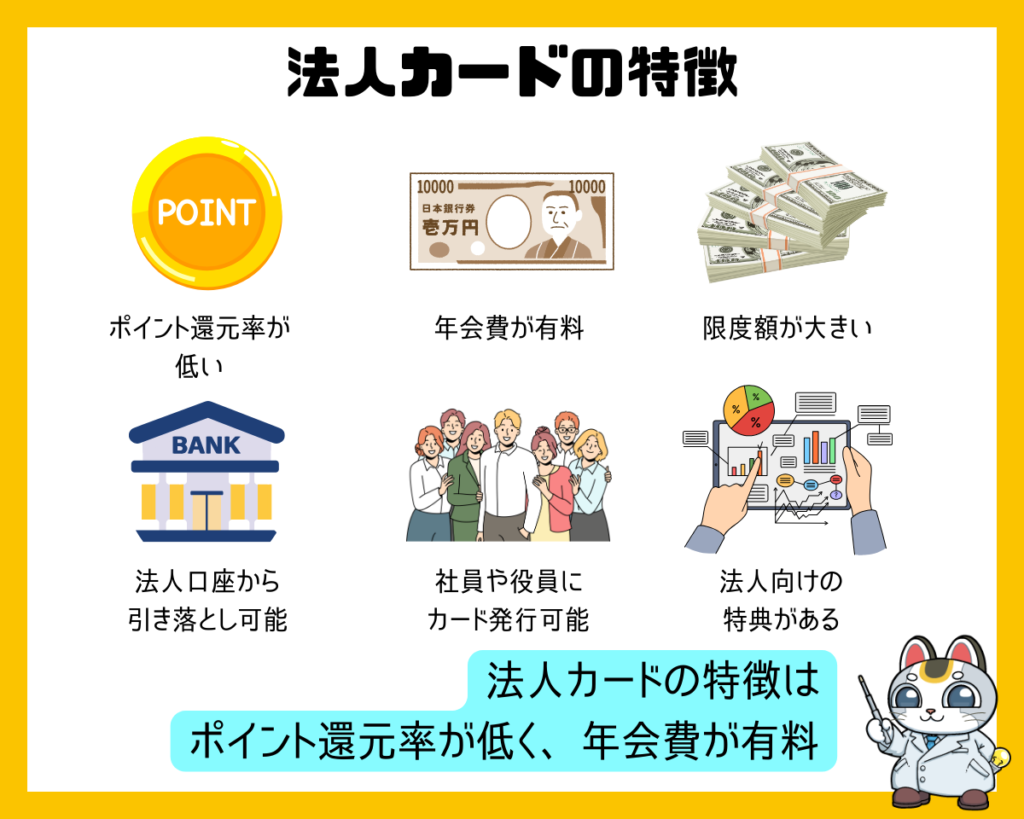

ポイント還元率の違い

- 個人向けのクレジットカード → 高い。相場は1.0%前後

- 法人カード(法人クレジットカード) → 低い。相場は0.5%前後

年会費の違い

- 個人向けのクレジットカード → 安い。年会費永年無料のカードが多い

- 法人カード(法人クレジットカード) → 高い。年会費有料のカードが多い

限度額の違い

- 個人向けのクレジットカード → 低い。カード利用実績に応じて変動

- 法人カード(法人クレジットカード) → 高い。会社の信用力とカード利用実績に応じて変動

付帯特典の違い

- 個人向けのクレジットカード → 個人で利用するサービスが多い

- 法人カード(法人クレジットカード) → 法人で利用するサービスが多い

追加カードの違い

- 個人向けのクレジットカード → 発行枚数の最大枚数が少ない

- 法人カード(法人クレジットカード) → 発行枚数の最大枚数が多い

基本的に「法人カード(法人クレジットカード)」「個人向けのクレジットカード」に大きな機能的な差はありません。あるのは「引き落とし口座が法人口座に設定できること」「追加カードが社員や役員に発行できること」ぐらいです。

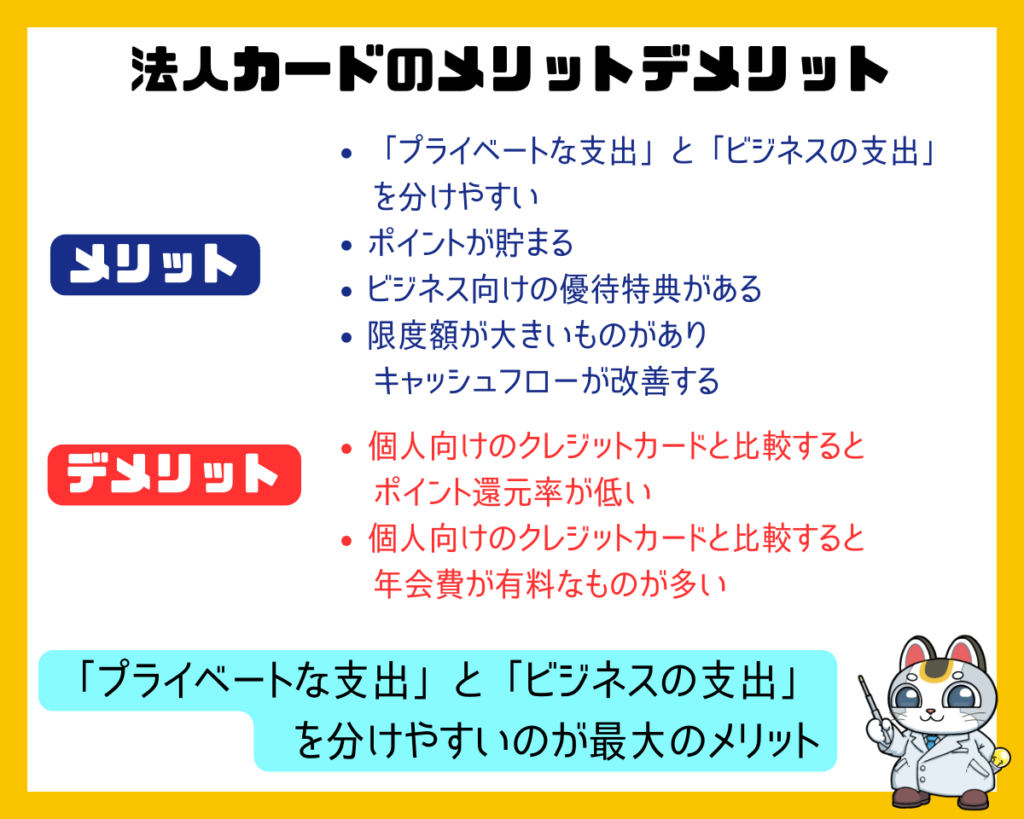

法人カードを使うメリットデメリット

メリット

- 「プライベートな支出」と「ビジネスの支出」を分けやすい

- ポイントが貯まる

- ビジネス向けの優待特典がある

- 限度額が大きいものがあり、キャッシュフローが改善する

デメリット

- 個人向けのクレジットカードと比較するとポイント還元率が低い

- 個人向けのクレジットカードと比較すると年会費が有料なものが多い

法人カードの選び方

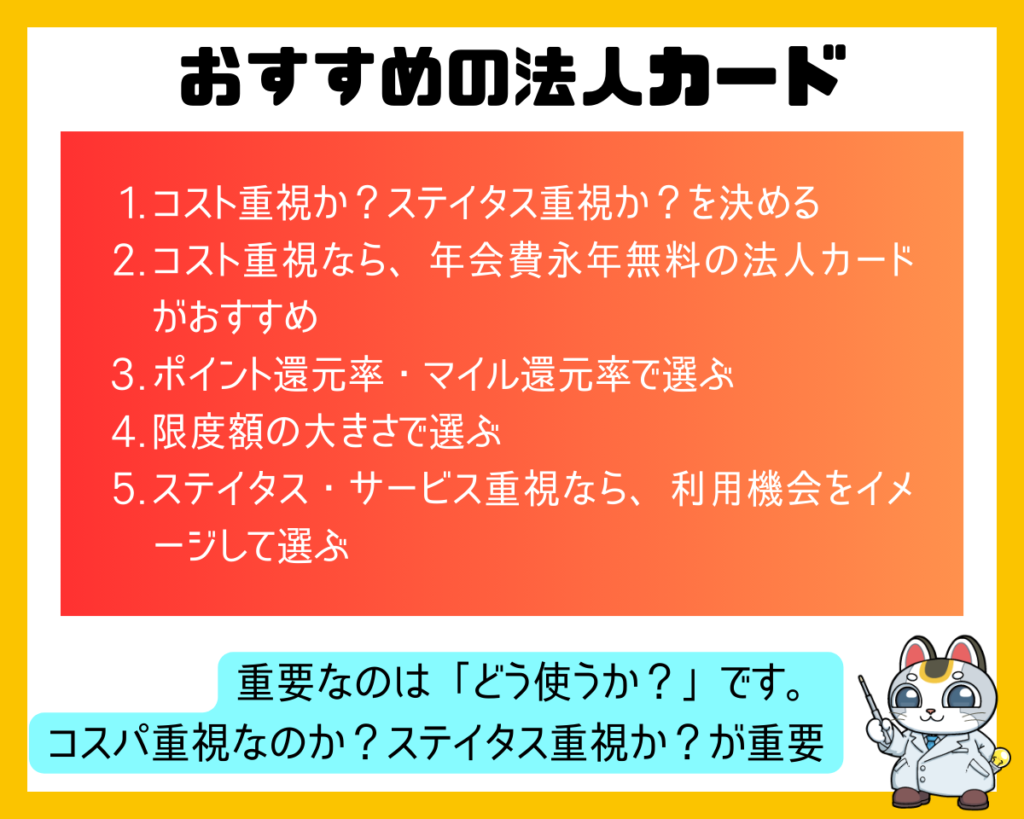

1.コスト重視か?ステイタス・サービス重視か?を決める

法人カードは大きく分けて

- 年会費が無料、格安 + ポイント還元率が高い → コストパフォーマンス重視の法人カード

- 年会費が高額 + サービスが手厚い → ステイタス・サービス重視の法人カード

に別れます。

コストパフォーマンス重視の法人カードの特徴

- 年会費永年無料、初年度無料、格安

- ポイント還元率が高い

- 一般カードが多い

- 限度額が低い

- キャッシングが利用できない

- 海外旅行傷害保険、国内旅行傷害保険は手薄

- ショッピング保険も手薄

- ホテル優待がない、手薄

- レストラン優待がない、手薄

ステイタス・サービス重視の法人カードの特徴

- 年会費が数万円を超える高額

- ゴールドカード、プラチナカード、ブラックカード

- 限度額が大きい

- コンシェルジュデスクがある

- 海外空港ラウンジの無料利用が可能

- 海外旅行傷害保険、国内旅行傷害保険が手厚い

- ショッピング保険が手厚い

- ホテル優待が手厚い

- レストラン優待が手厚い

- イベントなどが豊富

上記のように特徴がかなり違いものになっています。

一般的には

個人事業主、サラリーマンの方が副業をする、少人数の企業の経営者、儲かっていない企業の経営者

→ コストパフォーマンス重視の法人カードがおすすめ

儲かっている企業の経営者、ある程度の人数が入る企業の経営者、対外的な会食や接待が多い経営者

→ ステイタス・サービス重視の法人カードがおすすめ

です。

ただし、あくまでもおすすめということですので、ご自身が欲しい法人カードのタイプを選べば良いのです。

法人カードを選ぶ前に

- コストパフォーマンス重視の法人カードを持ちたいのか?

- ステイタス・サービス重視の法人カードを持ちたいのか?

を決めてから、その中で、法人カードを比較する必要があります。

2.コスト重視なら、年会費永年無料の法人カードがおすすめ

コスト重視の法人カードを選びたい方におすすめなのは

年会費永年無料の法人カードを選ぶ

ことです。

コスト重視の法人カードには

- 初年度年会費無料

- 条件クリアで年会費無料

というカードもありますが「条件がクリアできなかったら、年会費が発生する」ということの裏返しですので

- 全くコストのかからない年会費永年無料の法人カードの方が良い

と考えます。

年会費永年無料の法人カードの中から、ポイント還元率が高い(キャッシュバック率が高い)法人カードを選べば良いのです。

この選び方が、コストを全くかけずに、一番お得な法人カードを見つける方法です。

ただし、注意点として、追加カードやETCカードを発行する場合には、追加カードやETCカードの年会費も含めてチェックする必要があります。年会費永年無料の法人カードでも、ETCカードが有料だと、そこでコストが発生してしまうからです。

法人カード年会費比較

| サービス名 | 国際ブランド | 年会費 | 追加カード年会費 | ETCカード年会費 |

|---|---|---|---|---|

| NTTファイナンス Bizカード レギュラー | Visa | 無料 | 無料 | 550円 |

| 三井住友カード ビジネスオーナーズ | Visa、Mastercard® | 無料 | 無料 | 無料 |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | AMEX | 22,000円(年間200万円以上の利用で次年度年会費11,000円) | 3,300円(最大9枚) | 無料(最大5枚) |

| Airカード | JCB | 5,500円 | 3,300円 | 無料 |

| JCB CARD Biz/一般カード | JCB | 1,375円(初年度無料) | – | 無料 |

| アメリカン・エキスプレス・ビジネス・プラチナ・カード | AMEX | 143,000円 | 無料(最大4枚) | 無料 |

| ダイナースクラブビジネスカード | Diners | 27,500円 | 無料(最大2枚) | 無料 |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード | AMEX | 1,100円 | 無料(最大9枚) | 無料 |

| 楽天ビジネスカード | Visa | 13,200円(楽天プレミアムカード同時発行) | – | 550円(1枚目無料) |

| ラグジュアリーカード/Mastercard Gold Card | Mastercard® | 220,000円 | 55,000円 | 無料 |

3.ポイント還元率・マイル還元率で選ぶ

法人カードの最大の特徴は

- 利用額が個人よりも高額になりやすい

という点です。

個人向けのクレジットカードだと、月50万円もカード利用するのは、簡単ではありません。

しかし、法人カードであれば、Googleの広告宣伝費だけで、月数百万円利用する方もいるぐらいです。

法人カードのカード利用額は大きい金額になるからこそ、ポイント還元率(マイル還元率)が重要

ということです。

年間1,000万円の経費利用が見込める法人の場合

- ポイント還元率0.5%の法人カード → 貯まるポイント: 5万円分/年

- ポイント還元率1.0%の法人カード → 貯まるポイント:10万円分/年

ですから、貯まるポイン額に大きな差が出てくるのです。これは、貯まるポイントが、マイルでも、キャッシュバックでも、同様です。

できるだけ還元率の高い法人カードを選ぶ方が金銭的メリットが大きいのです。

法人カードポイント還元率比較

| サービス名 | 年会費 | ポイント還元率/基本 | ポイント還元率/上限 | 上限のポイント獲得方法 | ポイントプログラム |

|---|---|---|---|---|---|

| NTTファイナンス Bizカード レギュラー | 無料 | 1.00% | 1.00% | – | ポイント |

| 三井住友カード ビジネスオーナーズ | 無料 | 0.50% | 1.50% | 三井住友カードの2枚持ちと特定店舗での決済 | Vポイント |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 22,000円(年間200万円以上の利用で次年度年会費11,000円) | 0.50% | 1.125% | 無料のSAISON MILE CLUBの利用でJALのマイル還元率1.125% | 永久不滅ポイント |

| Airカード | 5,500円 | 1.50% | 3.00% | ポンパレモールで買い物 | リクルートポイント |

| JCB CARD Biz/一般カード | 1,375円(初年度無料) | 0.50% | 5.00% | JCBオリジナルシリーズ特約店で買い物 | Oki Dokiポイント |

| アメリカン・エキスプレス・ビジネス・プラチナ・カード | 143,000円 | 0.50% | 5.00% | ボーナスポイント・パートナーズで買い物 | メンバーシップ・リワード |

| ダイナースクラブビジネスカード | 27,500円 | 0.40% | 0.80% | 商品との交換 | ダイナースクラブ リワードポイント |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード | 1,100円 | 0.50% | 2.00% | 限定サービスの利用 | 永久不滅ポイント |

| 楽天ビジネスカード | 13,200円(楽天プレミアムカード同時発行) | 1.00% | 7.00% | 選べるサービス「楽天市場コース」、お誕生月サービスと併用 | 楽天スーパーポイント |

| ラグジュアリーカード/Mastercard Gold Card | 220,000円 | 1.50% | 3.30% | 賞品交換 | ポイントプログラム |

4.限度額の大きさで選ぶ

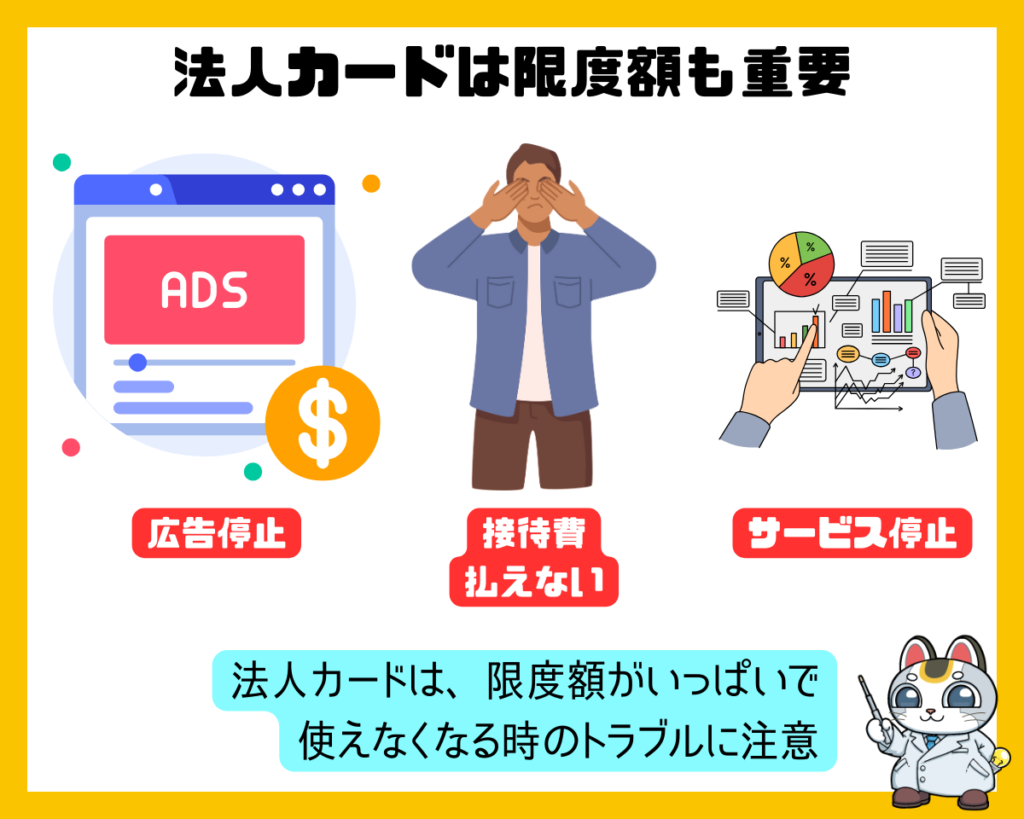

個人向けのクレジットカードであれば、限度額がいっぱいで買い物ができない状況になっても、あきらめれば済む話です。

しかし、ビジネス利用で、限度額がいっぱいになってカードが使えなくなると、いろいろな問題が発生します。

- Google広告の広告費が決済できずに、広告が止められてしまった。

- 接待でカードが使えず、クライアントに対して恥をかいてしまった。

- ビジネスツールが使えなくなってしまい、業務が滞ってしまった。

- 使えない分を個人のカードで立て替えたため、税務署に目をつけられてしまった。

・・・

法人カードの限度額は、個人の時よりも、重要なポイントになります。

利用が想定されている金額に対して、十分な限度額が設定できる法人カードを選ぶことが重要です。

1枚の法人カードでは足らない場合は、2枚、3枚と複数の法人カードを持つのも、一つの方法です。

法人カード限度額比較

| サービス名 | 年会費 | ショッピング利用可能枠 | キャッシング利用可能枠 |

|---|---|---|---|

| NTTファイナンス Bizカード レギュラー | 無料 | 個別設定 | – |

| 三井住友カード ビジネスオーナーズ | 無料 | ~500万円※所定の審査あり | ○※所定の審査あり |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 22,000円(年間200万円以上の利用で次年度年会費11,000円) | 一律の制限なし | ○ |

| Airカード | 5,500円 | 10万~100万円 | – |

| JCB CARD Biz/一般カード | 1,375円(初年度無料) | 個別設定 | – |

| アメリカン・エキスプレス・ビジネス・プラチナ・カード | 143,000円 | 一律の制限なし | – |

| ダイナースクラブビジネスカード | 27,500円 | 一律の制限なし | ○ |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード | 1,100円 | 一律の制限なし | ○ |

| 楽天ビジネスカード | 13,200円(楽天プレミアムカード同時発行) | 10万円~300万円 | – |

| ラグジュアリーカード/Mastercard Gold Card | 220,000円 | 一律の制限なし | – |

5.ステイタス・サービス重視なら、利用機会をイメージして選ぶ

ステイタス・サービス重視の法人カードを選ぶのは、結構難しいものがあります。

というのも、どの法人カードも、独自の高品質なサービスがあり、それが金銭に置き換えられないものだとした場合、比較できないので、選ぶ本人の価値基準次第となってしまうからです。

そこで、ステイタス・サービス重視の法人カードを選ぶときに重視して欲しいのは

どれだけ利用機会があるのか?利用機会を想定してみること

です。

- 海外空港ラウンジ無料付帯となっていても、海外旅行・海外出張に行かないのでは意味がありません。

- 2名以上の利用で1名分のコース料理が無料になる特典があったとしても、接待や会食の機会がないのでは意味がありません。

- どれだけカード券面が立派なカードを持っていたとしても、誰かに見せる機会がなければ意味がありません。

- ホテルの無料アップグレードがあったとしても、ホテルに泊まらないのでは意味がありません。

どれだけ豪華な、高品質なサービスが用意されていても、自分が使わないと意味がなく、そのサービスを提供する法人カードを持っても無駄になってしまうのです。

ステイタス・サービス重視の法人カードを選ぶのであれば

自分が利用する機会が多い利用シーンで活躍する高品質なサービスがある法人カードを選ぶ

ことが重要です。

後は、ステイタス・サービス重視の法人カードは年会費が1万円ぐらいから、20万円までかなり幅があるので、無理をしない範囲で支払える年会費の法人カードを選びましょう。

法人カード比較

| サービス名 | カード会社 | 国際ブランド | 年会費 | 対象 | 発行スピード | ポイント還元率/基本 | ポイント還元率/上限 | 上限のポイント獲得方法 | ポイントプログラム | ショッピング利用可能枠 | キャッシング利用可能枠 | マイル還元率/基本 | マイル還元率/上限 | マイル取得方法 | 追加カード年会費 | ETCカード年会費 | 海外旅行傷害保険/最高保険金 | 国内旅行傷害保険/最高保険金 | ショッピング保険/最高保険金 | 年会費の安さ【評価】 | ポイント還元率(基準)の高さ【評価】 | ポイント還元率(上限)の高さ【評価】 | マイル還元率(上限)の高さ【評価】 | 限度額の大きさ【評価】 | 総合【評価】 | 公式 | 口コミ |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| NTTファイナンス Bizカード レギュラー | NTTファイナンス | Visa | 無料 | 個人事業主、法人経営者 | 10日~2週間程度 | 1.00% | 1.00% | – | ポイント | 個別設定 | – | 0.40% | 0.40% | ●ポイント交換 ANAマイル:10p → 4mile | 無料 | 550円 | 2,000万円(利用付帯) | 2,000万円(自動付帯) | 100万円(国内・海外) | 5.00 | 3.59 | 1.18 | 1.00 | 5.00 | 3.16 | 公式サイト | 口コミ・評判 |

| 三井住友カード ビジネスオーナーズ | 三井住友カード | Visa、Mastercard® | 無料 | 個人事業主、法人経営者 | 最短3営業日 | 0.50% | 1.50% | 三井住友カードの2枚持ちと特定店舗での決済 | Vポイント | ~500万円※所定の審査あり | ○※所定の審査あり | 0.30% | 0.90% | ●ポイント交換 ANAマイル:5p → 3mile クリスフライヤーマイレージ:5p → 3mile | 無料 | 無料 | 2,000万円(利用付帯) | – | – | 5.00 | 1.51 | 1.64 | 1.80 | 2.16 | 2.42 | 公式サイト | 口コミ・評判 |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | クレディセゾン | AMEX | 22,000円(年間200万円以上の利用で次年度年会費11,000円) | 個人事業主、法人経営者 | 3日~1週間程度 | 0.50% | 1.125% | 無料のSAISON MILE CLUBの利用でJALのマイル還元率1.125% | 永久不滅ポイント | 一律の制限なし | ○ | 0.00% | 1.13% | ●SAISON MILE CLUB JALマイル:1000円 → 10mile (+2,000円で1ポイント) 年会費:無料 | 3,300円(最大9枚) | 無料(最大5枚) | 1憶円(自動付帯) | 5,000万円(自動付帯) | 300万円(国内・海外) | 3.99 | 1.51 | 1.30 | 2.17 | 5.00 | 2.79 | 公式サイト | 口コミ・評判 |

| Airカード | リクルート | JCB | 5,500円 | 個人事業主、法人経営者 | 即時発行(店頭・仮カード) | 1.50% | 3.00% | ポンパレモールで買い物 | リクルートポイント | 10万~100万円 | – | 0.75% | 0.75% | ●ポイント交換 リクルートポイント → Pontaポイント Pontaポイント → JALマイル:1p → 0.5mile | 3,300円 | 無料 | – | – | 100万円(海外) | 4.75 | 5.00 | 3.01 | 1.56 | 1.00 | 3.06 | 公式サイト | 口コミ・評判 |

| JCB CARD Biz/一般カード | JCB | JCB | 1,375円(初年度無料) | 個人事業主、法人経営者 | 最短5分 | 0.50% | 5.00% | JCBオリジナルシリーズ特約店で買い物 | Oki Dokiポイント | 個別設定 | – | 0.30% | 2.25% | ●ポイント交換 JALマイル:1p → 3mile ANAマイル:1p → 3mile スカイマイル:1p → 3mile | – | 無料 | 3,000万円(利用付帯) | 3,000万円(利用付帯) | 100万円(海外) | 4.94 | 1.51 | 4.01 | 3.36 | 5.00 | 3.76 | 公式サイト | 口コミ・評判 |

| アメリカン・エキスプレス・ビジネス・プラチナ・カード | アメリカン・エキスプレス | AMEX | 143,000円 | 個人事業主、法人経営者 | 通常10日間 | 0.50% | 5.00% | ボーナスポイント・パートナーズで買い物 | メンバーシップ・リワード | 一律の制限なし | – | 0.50% | 5.00% | ●メンバーシップ・リワード・プラス ANAマイル:1000p → 1000mile 他提携航空マイル:1250p → 1000mile 年会費:3,300円(税込) | 無料(最大4枚) | 無料 | 1憶円(自動付帯) | 1憶円(自動付帯) | 500万円(国内・海外) | 4.87 | 1.51 | 4.01 | 5.00 | 5.00 | 4.08 | 公式サイト | 口コミ・評判 |

| ダイナースクラブビジネスカード | 三井住友トラストクラブ | Diners | 27,500円 | 個人事業主(年齢27歳以上)、法人経営者(年齢27歳以上) | 審査(最短5分) | 0.40% | 0.80% | 商品との交換 | ダイナースクラブ リワードポイント | 一律の制限なし | ○ | 0.00% | 1.00% | ●メンバーシップ・リワード・プラス ANAマイル:1000p → 1000mile 他提携航空マイル:1000p → 1000mile 年会費:6,600円(税込) | 無料(最大2枚) | 無料 | 1憶円(自動付帯・利用付帯) | 5,000万円(利用付帯) | 500万円(国内・海外) | 3.73 | 1.00 | 1.00 | 1.97 | 5.00 | 2.54 | 公式サイト | 口コミ・評判 |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード | クレディセゾン | AMEX | 1,100円 | 個人事業主、法人経営者 | 3日~1週間程度 | 0.50% | 2.00% | 限定サービスの利用 | 永久不滅ポイント | 一律の制限なし | ○ | 0.30% | 0.60% | ●ポイント交換 JALマイル:1p → 2.5mile ANAマイル:1p → 3mile | 無料(最大9枚) | 無料 | – | – | – | 4.95 | 1.51 | 2.10 | 1.32 | 5.00 | 2.98 | 公式サイト | 口コミ・評判 |

| 楽天ビジネスカード | 楽天カード | Visa | 13,200円(楽天プレミアムカード同時発行) | 法人経営者 | 約2週間 | 1.00% | 7.00% | 選べるサービス「楽天市場コース」、お誕生月サービスと併用 | 楽天スーパーポイント | 10万円~300万円 | – | 0.50% | 3.50% | ●ポイント交換 ANAマイル:2p → 1mile | – | 550円(1枚目無料) | 5,000万円(自動付帯) | 5,000万円(自動付帯) | 300万円(国内・海外) | 4.39 | 3.59 | 5.00 | 4.11 | 1.58 | 3.73 | 公式サイト | 口コミ・評判 |

| ラグジュアリーカード/Mastercard Gold Card | Black Card I | Mastercard® | 220,000円 | 個人事業主(インビテーションのみ)、法人経営者 | – | 1.50% | 3.30% | 賞品交換 | ポイントプログラム | 一律の制限なし | – | 0.90% | 0.90% | ●ポイント交換 JALマイル:1p → 3mile ANAマイル:1p → 3mile ●Mastercardトラベラーリワード (北米中心に合計約3,000店舗) JALマイル:200円 → 1mile 手数料:無料 | 55,000円 | 無料 | 1.2憶円(自動付帯) | 1憶円(利用付帯) | 300万円(国内・海外) | 4.00 | 5.00 | 3.16 | 1.80 | 5.00 | 3.79 | 公式サイト | 口コミ・評判 |

法人カードおすすめランキング

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

-

- 年会費の安さ

- 4

-

- ポイント還元率の高さ・お得さ

- 4

-

- ステイタス性の高さ

- 3

-

- レストラン優待・ホテル優待のお得さ

- 4

-

- 保険の手厚さ

- 4

| サービス名 | セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード |

|---|---|

| カード会社 | クレディセゾン |

| 国際ブランド | AMEX |

| 年会費 | 22,000円(年間200万円以上の利用で次年度年会費11,000円) |

| ポイント還元率/下限 | 0.50% |

| ポイント還元率/上限 | 1.13% |

| 上限のポイント獲得方法 | 無料のSAISON MILE CLUBの利用でJALのマイル還元率1.125% |

| ショッピング利用可能枠 | 一律の制限なし |

| 家族カード年会費 | 3,300円 |

| レストラン優待 | 料金優待 |

| ホテル優待 | 料金優待、VIPアップグレード、アーリーチェックイン、レイトチェックアウト |

| 空港ラウンジ無料 | 国内空港、海外空港(プライオリティ・パス) |

| コンシェルジュデスク | あり |

| 海外旅行傷害保険/最高保険金 | 1憶円(自動付帯)・航空機遅延保険 |

| 国内旅行傷害保険/最高保険金 | 5,000万円(自動付帯) |

| ショッピング保険/最高保険金 | 300万円(国内・海外) |

| 公式 | 公式サイト |

| 口コミ | 口コミ・評判 |

300万円(国内・海外)

| サービス名 | セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード |

| カード会社 | クレディセゾン |

| 国際ブランド | AMEX |

| 年会費 | 22,000円(年間200万円以上の利用で次年度年会費11,000円) |

| 対象 | 個人事業主、法人経営者 |

| 発行スピード | 3日~1週間程度 |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 1.125% |

| 上限のポイント獲得方法 | 無料のSAISON MILE CLUBの利用でJALのマイル還元率1.125% |

| ポイントプログラム | 永久不滅ポイント |

| ショッピング利用可能枠 | 一律の制限なし |

| キャッシング利用可能枠 | ○ |

| マイル還元率/基本 | 0.00% |

| マイル還元率/上限 | 1.13% |

| マイル取得方法 | ●SAISON MILE CLUB JALマイル:1000円 → 10mile (+2,000円で1ポイント) 年会費:無料 |

| 追加カード年会費 | 3,300円(最大9枚) |

| ETCカード年会費 | 無料(最大5枚) |

| 海外旅行傷害保険/最高保険金 | 1憶円(自動付帯) |

| 国内旅行傷害保険/最高保険金 | 5,000万円(自動付帯) |

| ショッピング保険/最高保険金 | 300万円(国内・海外) |

| 年会費の安さ【評価】 | 3.99 |

| ポイント還元率(基準)の高さ【評価】 | 1.51 |

| ポイント還元率(上限)の高さ【評価】 | 1.30 |

| マイル還元率(上限)の高さ【評価】 | 2.17 |

| 限度額の大きさ【評価】 | 5.00 |

| 総合【評価】 | 2.79 |

| 公式 | 公式サイト |

| 口コミ | 口コミ・評判 |

| レビューボックス | 法人カードレビュー 年会費の安さ (2.0) ポイント還元率の高さ・お得さ (5.0) 限度額の高さ (5.0) 使い勝手の良さ (5.0) 審査ハードルの低さ (3.0) 総合評価 (4.0) |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードがおすすめの理由

ゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードがおすすめの理由は、プラチナカードスペックの法人カードで、コンシェルジュデスクやプライオリティパスなどの高品質なサービスがある反面、年会費は2万2,000円と比較的安く設定されている法人カードである点です。他のプラチナカード、ブラックカードと比較すると、格段に安く発行できますが、十分なサービスレベルを備えている法人カードです。

JALマイル還元率も、1.125%と高く、お得な法人カードというメリットもあります。

デメリットは、プラチナカードですので、安いとは言っても、年会費は2万2,000円発生する点です。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの口コミ

Airカード

-

- 年会費の安さ

- 3

-

- ポイント還元率の高さ・お得さ

- 5

-

- 限度額の高さ

- 3

-

- 使い勝手の良さ

- 3

-

- 審査ハードルの低さ

- 3

| サービス名 | Airカード |

| カード会社 | リクルート |

| 国際ブランド | JCB |

| 年会費 | 5,500円 |

| 対象 | 個人事業主、法人経営者 |

| 発行スピード | 即時発行(店頭・仮カード) |

| ポイント還元率/基本 | 1.50% |

| ポイント還元率/上限 | 3.00% |

| 上限のポイント獲得方法 | ポンパレモールで買い物 |

| ポイントプログラム | リクルートポイント |

| ショッピング利用可能枠 | 10万~100万円 |

| キャッシング利用可能枠 | – |

| マイル還元率/基本 | 0.75% |

| マイル還元率/上限 | 0.75% |

| マイル取得方法 | ●ポイント交換 リクルートポイント → Pontaポイント Pontaポイント → JALマイル:1p → 0.5mile |

| 追加カード年会費 | 3,300円 |

| ETCカード年会費 | 無料 |

| 海外旅行傷害保険/最高保険金 | – |

| 国内旅行傷害保険/最高保険金 | – |

Airカードがおすすめの理由

Airカードがおすすめの理由は、年会費は有料の法人カードですが、ポイント還元率が1.5%と法人カードの中で1位、2位を争う高還元率の法人カードである点です。さらにポンパレモールなどを利用すれば、ポイント還元率3.0%と圧倒的にポイントを貯めやすい法人カードとなっています。

デメリットは、年会費が有料で5,500円かかる点と、リクルートポイントは交換先などが少なく使い勝手が悪い点です。

Airカードの口コミ

最新口コミ 口コミ投稿数:4件

Airカードは、特に小規模ビジネスやスタートアップに向いているカードです。年会費が安く、ビジネスの立ち上げ時にかかるコストを抑えられるのが魅力です。ポイント還元率もまずまずで、ビジネス経費を賢く管理できる点が非常に助かります。限度額は控えめですが、ビジネスの規模に応じた使い方ができるので、特に問題はありません。審査もスムーズに通り、すぐに利用を開始できました。

Airカードは、スタートアップやスモールビジネスに非常に適した法人カードです。年会費が安く、ビジネスの立ち上げ時にかかるコストを抑えられるのが魅力です。ポイント還元率もそこそこ高く、ビジネス経費を賢く管理できる点が非常に助かります。限度額は控えめですが、ビジネスの規模に応じた使い方ができるので、特に問題はありません。審査もスムーズで、すぐに利用を開始できました。

Airカードは特にスタートアップやスモールビジネスに適した法人カードです。年会費も比較的安く、審査も厳しくないため、これからビジネスを始める方にぴったりだと思います。ポイント還元率もそこそこ高く、経費の一部を節約できるのも良い点です。家族カードも発行できるので、ビジネスとプライベートの経費管理をしっかりと分けたい方におすすめします。

ポイント還元率1.5%という高い還元率にひかれて選びました。ただし、年会費が発生するので、それ以上のポイントを得られるかどうかがこのカードを必要とするか否かの分岐点になると思います。ポイント還元率1.5%に加えて、リクルートサービスでの特典倍増もあり、飲食ならホットペッパーグルメ、旅行などではじゃらん、を使えるのでかなりお得だと思います。また、ポイントは、他のポイントに変えることもできるので使いやすい部類でしょう。ただし、ショッピング保険はあるが、旅行に関する保険はついていません。

NTTファイナンス Bizカード レギュラー

-

- 年会費の安さ

- 5

-

- ポイント還元率の高さ・お得さ

- 5

-

- 限度額の高さ

- 3

-

- 使い勝手の良さ

- 3

-

- 審査ハードルの低さ

- 4

| サービス名 | NTTファイナンス Bizカード レギュラー |

| カード会社 | NTTファイナンス |

| 国際ブランド | Visa |

| 年会費 | 無料 |

| 対象 | 個人事業主、法人経営者 |

| 発行スピード | 10日~2週間程度 |

| ポイント還元率/基本 | 1.00% |

| ポイント還元率/上限 | 1.00% |

| 上限のポイント獲得方法 | – |

| ポイントプログラム | ポイント |

| ショッピング利用可能枠 | 個別設定 |

| キャッシング利用可能枠 | – |

| マイル還元率/基本 | 0.40% |

| マイル還元率/上限 | 0.40% |

| マイル取得方法 | ●ポイント交換 ANAマイル:10p → 4mile |

| 追加カード年会費 | 無料 |

| ETCカード年会費 | 550円 |

| 海外旅行傷害保険/最高保険金 | 2,000万円(利用付帯) |

| 国内旅行傷害保険/最高保険金 | 2,000万円(自動付帯) |

NTTファイナンス Bizカード レギュラーがおすすめの理由

NTTファイナンス Bizカード レギュラーがおすすめの理由は、年会費永年無料の法人カードで、キャッシュバック率が1.0%と法人カードでは、業界トップクラスのコストパフォーマンスの高さになります。コストを一切かけずに無条件で、1.0%がキャッシュバックされるため、中小企業や個人事業主におすすめの法人カードとなっています。

デメリットは、法人ETCカードの年会費が有料という点です。

NTTファイナンス Bizカード レギュラーの口コミ

最新口コミ 口コミ投稿数:7件

NTTファイナンス Bizカード レギュラーは、特に通信費が多い企業にとって非常に便利なカードです。年会費が無料で、通信費の削減に役立ちます。ポイント還元率もまずまずで、毎月の通信費に対しての還元があるのがありがたいです。限度額はそれほど高くありませんが、通常のビジネスには十分対応できます。審査もスムーズに通り、すぐに利用を開始できたので非常に満足しています。

NTTファイナンス Bizカード レギュラーは、通信費が多い企業にとって非常に便利なカードです。年会費が無料で、毎月の通信費を少しでも抑えたい企業には理想的な選択肢です。ポイント還元率も悪くなく、通信費にかかるコストの一部を還元してくれるのが魅力です。限度額は高くありませんが、一般的なビジネス用途には十分です。審査も迅速で、すぐに利用を開始できた点が非常に良かったです。

NTTファイナンス Bizカード レギュラーは、特に通信費を多く使う企業には大変便利なカードです。年会費が無料なのが最大のメリットで、維持費を抑えたい企業には非常に助かります。ポイント還元率も悪くなく、毎月の経費の一部が還元されるのはありがたいです。審査もスムーズに通りましたし、限度額はそこまで高くありませんが、中小企業には十分だと思います。

NTTファイナンス Bizカード レギュラーは、通信費の多い企業にとって非常に便利なカードです。年会費が無料で、通信費の削減に役立ちます。ポイント還元率もまずまずで、毎月の通信費に対する還元があるのが助かります。限度額はそれほど高くありませんが、日常のビジネスには十分対応できます。審査もスムーズに通り、すぐに利用を開始できたので非常に満足しています。

NTTファイナンス Bizカード レギュラーは、通信費が多い企業にとって非常に便利なカードです。年会費が無料で、維持費を抑えたい企業には最適です。ポイント還元率もまずまずで、毎月の通信費に対する還元があるのが助かります。限度額はそれほど高くありませんが、日常のビジネスには十分対応できます。審査もスムーズに通り、すぐに利用を開始できたので非常に満足しています。

三井住友カード ビジネスオーナーズ

-

- 年会費の安さ

- 5

-

- ポイント還元率の高さ・お得さ

- 4

-

- 限度額の高さ

- 3

-

- 使い勝手の良さ

- 5

-

- 審査ハードルの低さ

- 3

| サービス名 | 三井住友カード ビジネスオーナーズ |

| カード会社 | 三井住友カード |

| 国際ブランド | Visa、Mastercard® |

| 年会費 | 無料 |

| 対象 | 個人事業主、法人経営者 |

| 発行スピード | 最短3営業日 |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 1.50% |

| 上限のポイント獲得方法 | 三井住友カードの2枚持ちと特定店舗での決済 |

| ポイントプログラム | Vポイント |

| ショッピング利用可能枠 | ~500万円※所定の審査あり |

| キャッシング利用可能枠 | ○※所定の審査あり |

| マイル還元率/基本 | 0.30% |

| マイル還元率/上限 | 0.90% |

| マイル取得方法 | ●ポイント交換 ANAマイル:5p → 3mile クリスフライヤーマイレージ:5p → 3mile |

| 追加カード年会費 | 無料 |

| ETCカード年会費 | 無料 |

| 海外旅行傷害保険/最高保険金 | 2,000万円(利用付帯) |

| 国内旅行傷害保険/最高保険金 | – |

三井住友カード ビジネスオーナーズがおすすめの理由

三井住友カード ビジネスオーナーズがおすすめの理由は、年会費永年無料の法人カードで、ポイント還元率が0.5%~1.5%とコストパフォーマンスが高いことが挙げられます。無条件でコストを一切かけずに年会費永年無料で持てる数少ない法人カードとなっています。

また、対象の三井住友カードの2枚持ちで、Amazon.co.jp、ANA、JAL、ETC料金などのポイント還元率が1.5%に上がる、使う機会の多い店舗でのポイント倍増特典があります。

デメリットは、通常時のポイント還元率は0.5%と低い設定という点です。

三井住友カード ビジネスオーナーズの口コミ

最新口コミ 口コミ投稿数:10件

三井住友カード ビジネスオーナーズは、ビジネスの成長をしっかりとサポートしてくれるカードです。限度額が高く、予想外の大きな支出にも対応できるので、経営者として非常に安心感があります。ポイント還元率も良く、日々の経費を節約するのに役立っています。年会費は少し高めですが、サービス内容を考えるとコストパフォーマンスは良いと感じています。審査もスムーズで、迅速に利用を開始できました。

三井住友カード ビジネスオーナーズは、ビジネスの成長をしっかりとサポートしてくれるカードです。限度額が高く、予想外の大きな支出にも対応できるので、経営者として非常に安心感があります。ポイント還元率も良く、日々の経費を節約するのに役立っています。年会費は少し高めですが、サービス内容を考えるとコストパフォーマンスは良いと感じています。審査もスムーズで、迅速に利用を開始できました。

三井住友カード ビジネスオーナーズは、ビジネスの安定した運営に欠かせない一枚です。限度額が高く、事業拡大時の大きな支出にも対応できる点が非常に安心です。ポイント還元率も悪くなく、毎月の経費の一部が還元されることで、ビジネスの節約に役立っています。年会費もそれほど高くなく、サービス内容を考えると非常にコストパフォーマンスが良いです。審査もスムーズで、すぐに利用を開始できました。

三井住友カード ビジネスオーナーズは、ビジネスの成長をしっかりとサポートしてくれるカードです。限度額が高く、予想外の大きな支出にも対応できるので、経営者として非常に安心感があります。ポイント還元率も良く、日々の経費を節約するのに役立っています。年会費は少し高めですが、サービス内容を考えるとコストパフォーマンスは良いと感じています。審査もスムーズで、迅速に利用を開始できました。

三井住友カード ビジネスオーナーズを使い始めてから、経営の管理がより効率的になりました。ポイント還元率が高く、特にビジネスでの利用が多い方には魅力的です。限度額も高く、突発的な大きな支出にも対応できるので安心感があります。年会費は少し高めですが、それを補うだけのサービス内容が揃っており、特に多忙なビジネスオーナーには非常に役立つカードです。

JCB CARD Biz/一般カード

444.png)

-

- 年会費の安さ

- 4

-

- ポイント還元率の高さ・お得さ

- 4

-

- 限度額の高さ

- 4

-

- 使い勝手の良さ

- 4

-

- 審査ハードルの低さ

- 3

| サービス名 | JCB CARD Biz/一般カード |

| カード会社 | JCB |

| 国際ブランド | JCB |

| 年会費 | 1,375円(初年度無料) |

| 対象 | 個人事業主、法人経営者 |

| 発行スピード | 最短5分 |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 5.00% |

| 上限のポイント獲得方法 | JCBオリジナルシリーズ特約店で買い物 |

| ポイントプログラム | Oki Dokiポイント |

| ショッピング利用可能枠 | 個別設定 |

| キャッシング利用可能枠 | – |

| マイル還元率/基本 | 0.30% |

| マイル還元率/上限 | 2.25% |

| マイル取得方法 | ●ポイント交換 JALマイル:1p → 3mile ANAマイル:1p → 3mile スカイマイル:1p → 3mile |

| 追加カード年会費 | – |

| ETCカード年会費 | 無料 |

| 海外旅行傷害保険/最高保険金 | 3,000万円(利用付帯) |

| 国内旅行傷害保険/最高保険金 | 3,000万円(利用付帯) |

JCB CARD Biz/一般カードがおすすめの理由

JCB CARD Biz/一般カードがおすすめの理由は、JCBのプロパーカードの法人カードという点です。上位カードにはゴールドカード、ブラックカードがあり、JCBの基本的なサービスを兼ね備えた法人カードとなっています。

JCBオリジナルシリーズですので、Amazon.co.jp、セブンイレブンでポイント3倍(還元率1.5%)、スターバックスでポイント10倍(還元率5.0%)と、使う機会の多い店舗でのポイント倍増特典があります。

デメリットは、通常時のポイント還元率は0.5%と低い設定という点です。

JCB CARD Biz/一般カードの口コミ

最新口コミ 口コミ投稿数:9件

JCB CARD Bizの一般カードは、ビジネスを始めたばかりの方に最適です。年会費が非常に安く、初期費用を抑えられるのが大きな魅力です。ポイント還元率もそこそこあり、ビジネス経費の節約に役立ちます。限度額は少なめですが、ビジネスの規模に応じた利用ができるため、特に問題ありませんでした。審査も通りやすく、スムーズに利用開始できました。ビジネス初心者におすすめの一枚です。

JCB CARD Bizの一般カードは、ビジネスを始めたばかりの方に非常に適しています。年会費が安く、初期費用を抑えられるため、スタートアップには特におすすめです。ポイント還元率もそこそこ良く、日常的なビジネス経費を節約するのに役立ちます。限度額はやや少なめですが、小規模なビジネスには十分対応できます。審査もスムーズで、迅速に利用開始できたのが助かりました。

JCB CARD Bizの一般カードは、ビジネスを始めたばかりの方に非常に使いやすいカードです。年会費が安く、初期費用を抑えられる点が大きな魅力です。ポイント還元率もそこそこ良く、ビジネス経費を効率的に管理するのに役立ちます。限度額はやや控えめですが、小規模なビジネスには十分対応できます。審査もスムーズで、迅速に利用を開始できたのがありがたかったです。ビジネス初心者におすすめのカードです。

JCB CARD Bizの一般カードは、ビジネスを始めたばかりの方に非常に適しています。年会費が安く、初期費用を抑えたい方に最適です。ポイント還元率もそこそこ良く、ビジネス経費を効率的に管理できます。限度額もまずまずで、日常的なビジネスには十分対応できます。審査もスムーズで、迅速に利用を開始できる点も非常に魅力的です。ビジネス初心者に強くおすすめしたいカードです。

JCB CARD Bizの一般カードは、特に小規模なビジネスやフリーランスに最適なカードです。年会費が非常に安く、初期費用を抑えたい方にはぴったりです。ポイント還元率もそこそこ良いですが、贅沢な特典を求める人には少し物足りないかもしれません。審査も比較的通りやすく、すぐに利用を開始できた点も大きなメリットでした。

アメリカン・エキスプレス・ビジネス・プラチナ・カード

-

- 年会費の安さ

- 1

-

- ポイント還元率の高さ・お得さ

- 3

-

- 限度額の高さ

- 5

-

- 使い勝手の良さ

- 4

-

- 審査ハードルの低さ

- 2

| サービス名 | アメリカン・エキスプレス・ビジネス・プラチナ・カード |

| カード会社 | アメリカン・エキスプレス |

| 国際ブランド | AMEX |

| 年会費 | 143,000円 |

| 対象 | 個人事業主、法人経営者 |

| 発行スピード | 通常10日間 |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 5.00% |

| 上限のポイント獲得方法 | ボーナスポイント・パートナーズで買い物 |

| ポイントプログラム | メンバーシップ・リワード |

| ショッピング利用可能枠 | 一律の制限なし |

| キャッシング利用可能枠 | – |

| マイル還元率/基本 | 0.50% |

| マイル還元率/上限 | 5.00% |

| マイル取得方法 | ●メンバーシップ・リワード・プラス ANAマイル:1000p → 1000mile 他提携航空マイル:1250p → 1000mile 年会費:3,300円(税込) |

| 追加カード年会費 | 無料(最大4枚) |

| ETCカード年会費 | 無料 |

| 海外旅行傷害保険/最高保険金 | 1憶円(自動付帯) |

| 国内旅行傷害保険/最高保険金 | 1憶円(自動付帯) |

アメリカン・エキスプレス・ビジネス・プラチナ・カードがおすすめの理由

アメリカン・エキスプレス・ビジネス・プラチナ・カードがおすすめの理由は、アメックスブランドの法人カードの最高ランクのプラチナカードという点です。

アメックス自体がエグゼクティブ向けのカード会社として認知されていて、その上で最高ランクのカードですから、ホテルのお部屋のランクの無料アップグレードや100ドル以上のクレジット、ホテルチェーンの上級会員ランクの無料取得など、高いレベルのサービスが受けられる法人カードです。

スペックの高い、ステイタス性の高い法人カードを選びたい方におすすめです。

デメリットは、年会費の高さです。10万円を超える年会費設定は、法人カードとしてもコスト高と言えます。

アメリカン・エキスプレス・ビジネス・プラチナ・カードの口コミ

最新口コミ 口コミ投稿数:6件

アメリカン・エキスプレス・ビジネス・プラチナ・カードは、ビジネスエリート向けに設計された最高クラスのカードです。年会費はかなり高額ですが、その分提供されるサービスや特典が非常に充実しており、特に海外出張が多いビジネスパーソンには大きなメリットがあります。ポイント還元率も高く、日常のビジネス経費を効率的に管理できるのが魅力です。また、限度額が非常に高く、大規模なプロジェクトにも安心して対応できる点が大きな魅力です。

アメリカン・エキスプレス・ビジネス・プラチナ・カードは、ビジネスエリートにふさわしい最高級のサービスを提供してくれます。特に海外出張が多い方には、空港ラウンジの利用や旅行保険の充実が大きなメリットです。限度額も非常に高く、大規模な取引や支出にも安心して対応できます。年会費は高額ですが、それ以上の価値を感じられる特典やサービスが揃っているので、信頼性の高いカードです。

アメリカン・エキスプレス・ビジネス・プラチナ・カードは、ビジネスエリート向けの最高峰のカードです。年会費は非常に高いですが、その分充実した特典と高い限度額が設定されており、大規模な取引にも対応可能です。特に海外出張が多い方には、旅行関連のサービスが充実しているため、大きな利点になるでしょう。ポイント還元率も非常に高く、長期的に見れば年会費に見合う価値があります。

アメリカン・エキスプレス・ビジネス・プラチナ・カードは、ビジネスの最前線で活躍する方に最適なカードです。特に海外出張が多い方にとっては、付帯サービスの充実ぶりが圧倒的で、空港ラウンジの利用や旅行保険が非常に便利です。限度額が非常に高く、大規模なプロジェクトにも余裕を持って対応できます。年会費は高額ですが、それに見合った価値を提供してくれる、信頼性の高いカードだと感じています。

アメリカン・エキスプレス・ビジネス・プラチナ・カードは、ビジネスパーソンにとって最高峰のカードです。年会費は高額ですが、それを補うだけの充実した特典とサービスが提供されており、特に海外出張が多い方には大きな利点があります。ポイント還元率も非常に高く、日常のビジネス支出で効率よくポイントを貯めることができます。また、限度額も驚くほど高く、大規模なプロジェクトにも安心して対応できる点が魅力です。

ダイナースクラブビジネスカード

-

- 年会費の安さ

- 2

-

- ポイント還元率の高さ・お得さ

- 3

-

- 限度額の高さ

- 5

-

- 使い勝手の良さ

- 4

-

- 審査ハードルの低さ

- 3

| サービス名 | ダイナースクラブビジネスカード |

| カード会社 | 三井住友トラストクラブ |

| 国際ブランド | Diners |

| 年会費 | 27,500円 |

| 対象 | 個人事業主(年齢27歳以上)、法人経営者(年齢27歳以上) |

| 発行スピード | 審査(最短5分) |

| ポイント還元率/基本 | 0.40% |

| ポイント還元率/上限 | 0.80% |

| 上限のポイント獲得方法 | 商品との交換 |

| ポイントプログラム | ダイナースクラブ リワードポイント |

| ショッピング利用可能枠 | 一律の制限なし |

| キャッシング利用可能枠 | ○ |

| マイル還元率/基本 | 0.00% |

| マイル還元率/上限 | 1.00% |

| マイル取得方法 | ●メンバーシップ・リワード・プラス ANAマイル:1000p → 1000mile 他提携航空マイル:1000p → 1000mile 年会費:6,600円(税込) |

| 追加カード年会費 | 無料(最大2枚) |

| ETCカード年会費 | 無料 |

| 海外旅行傷害保険/最高保険金 | 1憶円(自動付帯・利用付帯) |

| 国内旅行傷害保険/最高保険金 | 5,000万円(利用付帯) |

ダイナースクラブビジネスカードがおすすめの理由

ダイナースクラブビジネスカードがおすすめの理由は、ダイナースブランドの法人カードで「銀座のビジネスラウンジ」「2名以上の利用でコース料理が1名分無料のレストラン優待」「海外空港ラウンジ無料」「海外ホテルの優待利用」などの高品質なサービスが充実している点です。

その割には、年会費はそれほど高くなく、追加カードが年会費永年無料で発行できるため、社員に追加カード発行前提で作るのであれば、全体としてのコストはかなり抑えられるメリットがあります。

ある程度のコストの範囲内で、スペックの高い、ステイタス性の高い法人カードを選びたい方におすすめです。

デメリットは、ダイナースブランドなので、利用できる加盟店が少なくなってしまう点ですが、コンパニオンカードを使えば、Mastercard加盟店で使える分、デメリットはある程度回避できます。

ダイナースクラブビジネスカードの口コミ

最新口コミ 口コミ投稿数:8件

ダイナースクラブビジネスカードは、特に旅行や出張が多いビジネスパーソンに向けて設計されています。年会費は高めですが、その分充実した付帯サービスと保険がついており、安心してビジネスに集中できます。特に旅行時のラウンジサービスが充実しており、移動のストレスを軽減できます。限度額も非常に高く、大規模な経費にも対応可能です。長期的に見ても価値のあるカードだと思います。

ダイナースクラブビジネスカードは、特に海外出張が多いビジネスパーソンに最適なカードです。旅行保険やラウンジサービスが充実しており、移動中のストレスを大幅に軽減できます。年会費は高めですが、その分充実したサービスが提供され、ビジネスの信頼性を高める一助となります。限度額も高く、突発的な大きな支出にも対応できるので、安心して利用できるカードです。

ダイナースクラブビジネスカードは、特に国際的なビジネスを展開している方に最適なカードです。旅行保険やラウンジサービスが充実しており、海外出張が多い私にとって非常に便利です。年会費は高めですが、その分付帯されるサービスの質が高く、ビジネスの信頼性を高める一助となっています。限度額も高く、大規模な経費にも対応できるので、安心して利用できるカードです。

ダイナースクラブビジネスカードは、特に出張や旅行が多いビジネスパーソンに最適なカードです。旅行保険やラウンジサービスが充実しており、国内外での移動が多い私にとって非常に役立っています。年会費は高めですが、その分提供されるサービスは一流で、信頼性の高いカードです。ポイント還元も悪くなく、使えば使うほどお得感が増すカードだと感じています。

ダイナースクラブビジネスカードは、海外出張が多いビジネスパーソンにとって非常に便利なカードです。特にラウンジサービスや旅行保険が充実しており、出張の際に安心して利用できます。年会費は高めですが、それに見合うサービスの質が非常に高いです。限度額も高く、大規模な支出にも対応できるので、ビジネスの信頼性を高める一助となります。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

-

- 年会費の安さ

- 4

-

- ポイント還元率の高さ・お得さ

- 4

-

- 限度額の高さ

- 3

-

- 使い勝手の良さ

- 3

-

- 審査ハードルの低さ

- 4

| サービス名 | セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード |

| カード会社 | クレディセゾン |

| 国際ブランド | AMEX |

| 年会費 | 1,100円 |

| 対象 | 個人事業主、法人経営者 |

| 発行スピード | 3日~1週間程度 |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 2.00% |

| 上限のポイント獲得方法 | 限定サービスの利用 |

| ポイントプログラム | 永久不滅ポイント |

| ショッピング利用可能枠 | 一律の制限なし |

| キャッシング利用可能枠 | ○ |

| マイル還元率/基本 | 0.30% |

| マイル還元率/上限 | 0.60% |

| マイル取得方法 | ●ポイント交換 JALマイル:1p → 2.5mile ANAマイル:1p → 3mile |

| 追加カード年会費 | 無料(最大9枚) |

| ETCカード年会費 | 無料 |

| 海外旅行傷害保険/最高保険金 | – |

| 国内旅行傷害保険/最高保険金 | – |

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードがおすすめの理由

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードがおすすめの理由は、年会費が格安の1,100円の設定で、追加カードが9名まで永年無料という点です。つまり、最大10名分の法人カードの年会費が合計1,100円で持てるということになります。法人ETCカードも無料発行できるので、コストを抑えて、法人カード、追加カード、ETCカードを複数枚持ちたい方にはうってつけのカードと言えます。

デメリットは、通常時のポイント還元率は0.5%と低い設定という点です。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードの口コミ

最新口コミ 口コミ投稿数:7件

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、ビジネスを始めたばかりの私にとって非常に役立っています。年会費が手頃で、スタートアップのコストを抑えられる点が魅力です。ポイント還元率もそこそこ良く、日常の経費を節約できるのが助かります。限度額は控えめですが、必要な範囲で十分対応できます。審査もスムーズに通り、すぐに利用を開始できたのが良かったです。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、特にビジネス初心者に向けて設計されていると感じました。年会費が安く、コストパフォーマンスに優れており、カード利用でポイントが貯まりやすいのも嬉しいです。限度額はそれほど高くありませんが、必要最低限のビジネス経費には十分です。審査もスムーズに進み、すぐに利用を開始できました。小規模ビジネスや個人事業主におすすめのカードです。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、特にビジネス初心者に向けて設計されていると感じました。年会費が安く、コストパフォーマンスに優れており、カード利用でポイントが貯まりやすいのも嬉しいです。限度額はそれほど高くありませんが、必要最低限のビジネス経費には十分です。審査もスムーズに進み、すぐに利用を開始できました。小規模ビジネスや個人事業主におすすめのカードです。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、ビジネスを始めたばかりの私にとってとても助かるカードです。年会費が手頃で、スタートアップのコストを抑えられる点が魅力です。ポイント還元率もそこそこ良く、日常の経費を節約できるのが助かります。限度額は控えめですが、必要な範囲で十分対応できます。審査もスムーズに通り、すぐに利用を開始できたのが良かったです。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、ビジネスを始めたばかりの私にとって非常に助かるカードです。年会費が安く、スタートアップのコストを抑えられるのが魅力です。ポイント還元率もまずまずで、日常の経費を賢く節約できるのが嬉しいです。限度額は控えめですが、必要最低限のビジネス経費には十分対応できます。審査もスムーズに通り、すぐに利用を開始できました。

楽天ビジネスカード

-

- 年会費の安さ

- 2

-

- ポイント還元率の高さ・お得さ

- 4

-

- 限度額の高さ

- 4

-

- 使い勝手の良さ

- 3

-

- 審査ハードルの低さ

- 5

| サービス名 | 楽天ビジネスカード |

| カード会社 | 楽天カード |

| 国際ブランド | Visa |

| 年会費 | 13,200円(楽天プレミアムカード同時発行) |

| 対象 | 法人経営者 |

| 発行スピード | 約2週間 |

| ポイント還元率/基本 | 1.00% |

| ポイント還元率/上限 | 7.00% |

| 上限のポイント獲得方法 | 選べるサービス「楽天市場コース」、お誕生月サービスと併用 |

| ポイントプログラム | 楽天スーパーポイント |

| ショッピング利用可能枠 | 10万円~300万円 |

| キャッシング利用可能枠 | – |

| マイル還元率/基本 | 0.50% |

| マイル還元率/上限 | 3.50% |

| マイル取得方法 | ●ポイント交換 ANAマイル:2p → 1mile |

| 追加カード年会費 | – |

| ETCカード年会費 | 550円(1枚目無料) |

| 海外旅行傷害保険/最高保険金 | 5,000万円(自動付帯) |

| 国内旅行傷害保険/最高保険金 | 5,000万円(自動付帯) |

楽天ビジネスカードがおすすめの理由

楽天ビジネスカードがおすすめの理由は、楽天市場での買い物で、ポイント還元率が最大7.0%になる高還元率カードという点です。誕生日月に、楽天市場コースを選択しておけば、楽天市場の買い物で、ポイント還元率7.0%でポイントを貯めることができます。法人利用でも、楽天市場での買い物、仕入れが利用できる方であれば、かなりお得に利用できる法人カードとなっています。

また、楽天プレミアムカードと楽天ビジネスカードは、合わせて発行する仕組みとなっており、個人利用と法人利用を分けて管理することができるメリットもあります。

デメリットは、ステイタス性がそれほど高くない割に、年会費負担が大きい点です。

楽天ビジネスカードの口コミ

最新口コミ 口コミ投稿数:14件

楽天ビジネスカードは、楽天関連のサービスを頻繁に利用するビジネスには欠かせないカードです。ポイント還元率が非常に高く、ビジネスの経費を効果的に節約できます。貯まったポイントをビジネスの運営に再投資できる点も非常に魅力的です。年会費もお手頃で、楽天経済圏で活動するビジネスには非常に便利です。審査もスムーズに通り、すぐに利用を開始できたので、非常に満足しています。

楽天ビジネスカードは、楽天市場での買い物が多いビジネスに最適なカードです。特にポイント還元率が高く、経費の一部をポイントとして還元されるのが嬉しいです。貯まったポイントをビジネスのために使えるので、コストを効果的に管理できます。年会費もお手頃で、楽天ユーザーには欠かせないカードです。審査もスムーズで、迅速に利用を開始できたので、とても満足しています。

楽天ビジネスカードは、特に楽天経済圏で活動しているビジネスには最適です。ポイント還元率が非常に高く、日常的なビジネス経費を使うだけでポイントが貯まります。貯まったポイントは楽天市場で使えるため、日々のビジネス運営に直接役立てることができます。年会費もお手頃で、楽天グループのサービスを多く利用する方には大変お得なカードだと思います。審査もスムーズで、すぐに発行されました。

楽天ビジネスカードは、楽天市場での買い物が多いビジネスに最適なカードです。特にポイント還元率が高く、経費の一部をポイントとして還元されるのが嬉しいです。貯まったポイントをビジネスのために使えるので、コストを効果的に管理できます。年会費もお手頃で、楽天ユーザーには欠かせないカードです。審査もスムーズで、迅速に利用を開始できたので、とても満足しています。

楽天ビジネスカードは、特に楽天関連のサービスを多用するビジネスには最適なカードです。ポイント還元率が非常に高く、経費の一部をポイントとして還元されるのが非常に助かります。貯まったポイントをビジネスの運営費に活用できるため、効率的な経費管理が可能です。年会費もお手頃で、楽天サービスを利用するビジネスには欠かせないカードだと思います。審査もスムーズに進み、迅速に利用を開始できました。

ラグジュアリーカード/Mastercard Gold Card

-

- 年会費の安さ

- 1

-

- ポイント還元率の高さ・お得さ

- 5

-

- 限度額の高さ

- 5

-

- 使い勝手の良さ

- 4

-

- 審査ハードルの低さ

- 2

| サービス名 | ラグジュアリーカード/Mastercard Gold Card |

| カード会社 | Black Card I |

| 国際ブランド | Mastercard® |

| 年会費 | 220,000円 |

| 対象 | 個人事業主(インビテーションのみ)、法人経営者 |

| 発行スピード | – |

| ポイント還元率/基本 | 1.50% |

| ポイント還元率/上限 | 3.30% |

| 上限のポイント獲得方法 | 賞品交換 |

| ポイントプログラム | ポイントプログラム |

| ショッピング利用可能枠 | 一律の制限なし |

| キャッシング利用可能枠 | – |

| マイル還元率/基本 | 0.90% |

| マイル還元率/上限 | 0.90% |

| マイル取得方法 | ●ポイント交換 JALマイル:1p → 3mile ANAマイル:1p → 3mile ●Mastercardトラベラーリワード (北米中心に合計約3,000店舗) JALマイル:200円 → 1mile 手数料:無料 |

| 追加カード年会費 | 55,000円 |

| ETCカード年会費 | 無料 |

| 海外旅行傷害保険/最高保険金 | 1.2憶円(自動付帯) |

| 国内旅行傷害保険/最高保険金 | 1憶円(利用付帯) |

ラグジュアリーカード/Mastercard Gold Cardがおすすめの理由

ラグジュアリーカード/Mastercard Gold Cardがおすすめの理由は、法人カード唯一のブラックカードレベルのカードという点です。

ラグジュアリーカード自体は、日本進出間もないカード会社ですが、24金コーティング金属製カードの特別感や、24時間メール対応ができるコンシェルジュデスク、ホテル1滞在あたり5.5万円相当の優待、レストランのリムジン送迎など、特別感あふれるサービスが揃っています。

ブラックカードの法人カードを持ちたい方におすすめです。

デメリットは、年会費の高さです。20万円を超える年会費は、法人カードの中でも圧倒的なコスト負担です。

ラグジュアリーカード/Mastercard Gold Cardの口コミ

最新口コミ 口コミ投稿数:10件

ラグジュアリーカードのMastercard Gold Cardは、プレミアムなビジネスライフを送るために最適なカードです。特に、限度額の高さが際立っており、大規模なビジネス経費にも対応可能です。さらに、旅行や出張の際の特典が非常に充実しており、出張が多い私にとって非常に役立っています。年会費は高額ですが、その価値を実感できるサービスが揃っており、プレミアムな体験を求める方におすすめです。

ラグジュアリーカードのMastercard Gold Cardは、旅行好きなビジネスパーソンにとって最高の選択肢です。特に、限度額の高さと充実した旅行関連の特典が魅力的です。プライベートとビジネスを兼ねた出張が多い私には、このカードのラグジュアリーなサービスが大変役立っています。年会費は高いですが、それに見合った価値を提供してくれるので、プレミアムなサービスを求める方にはおすすめです。

ラグジュアリーカードのMastercard Gold Cardは、他の法人カードとは一線を画す特別なカードです。特に、限度額の高さと付帯するラグジュアリーなサービスが非常に魅力的です。旅行時の特典や、専用コンシェルジュサービスなど、ビジネスエリートに相応しい特典が満載です。年会費は高いですが、その価値を感じられる方には最適なカードです。ポイント還元も良く、長期的に見れば年会費に見合う価値があります。

ラグジュアリーカードのMastercard Gold Cardは、他の法人カードとは一線を画すプレミアムなカードです。特に、限度額の高さが圧倒的で、大規模なビジネス経費にも対応できます。さらに、旅行や出張の際のラグジュアリーなサービスが充実して

ラグジュアリーカードのMastercard Gold Cardは、他の法人カードとは一線を画すプレミアムなカードです。特に、限度額の高さが圧倒的で、大規模なビジネス経費にも対応できます。また、ラグジュアリーなサービスや特典が豊富で、ビジネスエリートとしてのライフスタイルにふさわしい一枚です。年会費は高額ですが、その価値を感じられるサービスが揃っているので、ハイエンドなビジネスパーソンにはおすすめです。

タイプ別のおすすめ法人カード

ステイタス性が高いおすすめの法人カード

ステイタス性が高い法人カードは

- アメックスのプロパーカード

- ダイナースクラブのプロパーカード

- プラチナカード

- ブラックカード

などが該当します。おすすめは「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」「アメリカン・エキスプレス・ビジネス・プラチナ・カード」「ダイナースクラブビジネスカード」「ラグジュアリーカード/Mastercard Gold Card」です。

| サービス名 | カード会社 | 国際ブランド | 年会費 | 対象 | 発行スピード | ポイント還元率/基本 | ポイント還元率/上限 | 上限のポイント獲得方法 | ポイントプログラム | ショッピング利用可能枠 | キャッシング利用可能枠 | マイル還元率/基本 | マイル還元率/上限 | マイル取得方法 | 追加カード年会費 | ETCカード年会費 | 海外旅行傷害保険/最高保険金 | 国内旅行傷害保険/最高保険金 | ショッピング保険/最高保険金 | 年会費の安さ【評価】 | ポイント還元率(基準)の高さ【評価】 | ポイント還元率(上限)の高さ【評価】 | マイル還元率(上限)の高さ【評価】 | 限度額の大きさ【評価】 | 総合【評価】 | 公式 | 口コミ |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | クレディセゾン | AMEX | 22,000円(年間200万円以上の利用で次年度年会費11,000円) | 個人事業主、法人経営者 | 3日~1週間程度 | 0.50% | 1.125% | 無料のSAISON MILE CLUBの利用でJALのマイル還元率1.125% | 永久不滅ポイント | 一律の制限なし | ○ | 0.00% | 1.13% | ●SAISON MILE CLUB JALマイル:1000円 → 10mile (+2,000円で1ポイント) 年会費:無料 | 3,300円(最大9枚) | 無料(最大5枚) | 1憶円(自動付帯) | 5,000万円(自動付帯) | 300万円(国内・海外) | 3.99 | 1.51 | 1.30 | 2.17 | 5.00 | 2.79 | 公式サイト | 口コミ・評判 |

| アメリカン・エキスプレス・ビジネス・プラチナ・カード | アメリカン・エキスプレス | AMEX | 143,000円 | 個人事業主、法人経営者 | 通常10日間 | 0.50% | 5.00% | ボーナスポイント・パートナーズで買い物 | メンバーシップ・リワード | 一律の制限なし | – | 0.50% | 5.00% | ●メンバーシップ・リワード・プラス ANAマイル:1000p → 1000mile 他提携航空マイル:1250p → 1000mile 年会費:3,300円(税込) | 無料(最大4枚) | 無料 | 1憶円(自動付帯) | 1憶円(自動付帯) | 500万円(国内・海外) | 4.87 | 1.51 | 4.01 | 5.00 | 5.00 | 4.08 | 公式サイト | 口コミ・評判 |

| ダイナースクラブビジネスカード | 三井住友トラストクラブ | Diners | 27,500円 | 個人事業主(年齢27歳以上)、法人経営者(年齢27歳以上) | 審査(最短5分) | 0.40% | 0.80% | 商品との交換 | ダイナースクラブ リワードポイント | 一律の制限なし | ○ | 0.00% | 1.00% | ●メンバーシップ・リワード・プラス ANAマイル:1000p → 1000mile 他提携航空マイル:1000p → 1000mile 年会費:6,600円(税込) | 無料(最大2枚) | 無料 | 1憶円(自動付帯・利用付帯) | 5,000万円(利用付帯) | 500万円(国内・海外) | 3.73 | 1.00 | 1.00 | 1.97 | 5.00 | 2.54 | 公式サイト | 口コミ・評判 |

| ラグジュアリーカード/Mastercard Gold Card | Black Card I | Mastercard® | 220,000円 | 個人事業主(インビテーションのみ)、法人経営者 | – | 1.50% | 3.30% | 賞品交換 | ポイントプログラム | 一律の制限なし | – | 0.90% | 0.90% | ●ポイント交換 JALマイル:1p → 3mile ANAマイル:1p → 3mile ●Mastercardトラベラーリワード (北米中心に合計約3,000店舗) JALマイル:200円 → 1mile 手数料:無料 | 55,000円 | 無料 | 1.2憶円(自動付帯) | 1憶円(利用付帯) | 300万円(国内・海外) | 4.00 | 5.00 | 3.16 | 1.80 | 5.00 | 3.79 | 公式サイト | 口コミ・評判 |

ポイント還元率が高いおすすめの法人カード

ポイント還元率が高い法人カードを選ぶポイントは

- 基本(ベース)のポイント還元率の高さ

- 上限のポイント還元率の高さ

- 上限のポイント還元率を使いやすかどうか?

です。

法人カードポイント還元率(基本)の高いランキング

| サービス名 | 年会費 | ポイント還元率/基本 | ポイント還元率/上限 | 上限のポイント獲得方法 | ポイントプログラム |

|---|---|---|---|---|---|

| Airカード | 5,500円 | 1.50% | 3.00% | ポンパレモールで買い物 | リクルートポイント |

| ラグジュアリーカード/Mastercard Gold Card | 220,000円 | 1.50% | 3.30% | 賞品交換 | ポイントプログラム |

| NTTファイナンス Bizカード レギュラー | 無料 | 1.00% | 1.00% | – | ポイント |

| 楽天ビジネスカード | 13,200円(楽天プレミアムカード同時発行) | 1.00% | 7.00% | 選べるサービス「楽天市場コース」、お誕生月サービスと併用 | 楽天スーパーポイント |

| 三井住友カード ビジネスオーナーズ | 無料 | 0.50% | 1.50% | 三井住友カードの2枚持ちと特定店舗での決済 | Vポイント |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 22,000円(年間200万円以上の利用で次年度年会費11,000円) | 0.50% | 1.125% | 無料のSAISON MILE CLUBの利用でJALのマイル還元率1.125% | 永久不滅ポイント |

| JCB CARD Biz/一般カード | 1,375円(初年度無料) | 0.50% | 5.00% | JCBオリジナルシリーズ特約店で買い物 | Oki Dokiポイント |

| アメリカン・エキスプレス・ビジネス・プラチナ・カード | 143,000円 | 0.50% | 5.00% | ボーナスポイント・パートナーズで買い物 | メンバーシップ・リワード |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード | 1,100円 | 0.50% | 2.00% | 限定サービスの利用 | 永久不滅ポイント |

| ダイナースクラブビジネスカード | 27,500円 | 0.40% | 0.80% | 商品との交換 | ダイナースクラブ リワードポイント |

年会費永年無料の法人カード

年会費永年無料の法人カードは

- 年会費永年無料のもの

です。法人カードで年会費永年無料の法人カードは、あまり多くありません。

「NTTファイナンス Bizカード レギュラー」「三井住友カード ビジネスオーナーズ」が該当します。

| サービス名 | カード会社 | 国際ブランド | 年会費 | 対象 | 発行スピード | ポイント還元率/基本 | ポイント還元率/上限 | 上限のポイント獲得方法 | ポイントプログラム | ショッピング利用可能枠 | キャッシング利用可能枠 | マイル還元率/基本 | マイル還元率/上限 | マイル取得方法 | 追加カード年会費 | ETCカード年会費 | 海外旅行傷害保険/最高保険金 | 国内旅行傷害保険/最高保険金 | ショッピング保険/最高保険金 | 年会費の安さ【評価】 | ポイント還元率(基準)の高さ【評価】 | ポイント還元率(上限)の高さ【評価】 | マイル還元率(上限)の高さ【評価】 | 限度額の大きさ【評価】 | 総合【評価】 | 公式 | 口コミ |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| NTTファイナンス Bizカード レギュラー | NTTファイナンス | Visa | 無料 | 個人事業主、法人経営者 | 10日~2週間程度 | 1.00% | 1.00% | – | ポイント | 個別設定 | – | 0.40% | 0.40% | ●ポイント交換 ANAマイル:10p → 4mile | 無料 | 550円 | 2,000万円(利用付帯) | 2,000万円(自動付帯) | 100万円(国内・海外) | 5.00 | 3.59 | 1.18 | 1.00 | 5.00 | 3.16 | 公式サイト | 口コミ・評判 |

| 三井住友カード ビジネスオーナーズ | 三井住友カード | Visa、Mastercard® | 無料 | 個人事業主、法人経営者 | 最短3営業日 | 0.50% | 1.50% | 三井住友カードの2枚持ちと特定店舗での決済 | Vポイント | ~500万円※所定の審査あり | ○※所定の審査あり | 0.30% | 0.90% | ●ポイント交換 ANAマイル:5p → 3mile クリスフライヤーマイレージ:5p → 3mile | 無料 | 無料 | 2,000万円(利用付帯) | – | – | 5.00 | 1.51 | 1.64 | 1.80 | 2.16 | 2.42 | 公式サイト | 口コミ・評判 |

マイルが貯まりやすいおすすめの法人カード

マイル還元率が高い法人カードを選ぶポイントは

- 基本(ベース)のマイル還元率の高さ

- 上限のマイル還元率の高さ

- 上限のマイル還元率を使いやすかどうか?

です。

法人カードマイル還元率(基本)の高いランキング

| サービス名 | 年会費 | マイル還元率/基本 | マイル還元率/上限 | マイル取得方法 |

|---|---|---|---|---|

| ラグジュアリーカード/Mastercard Gold Card | 220,000円 | 0.90% | 0.90% | ●ポイント交換 JALマイル:1p → 3mile ANAマイル:1p → 3mile ●Mastercardトラベラーリワード (北米中心に合計約3,000店舗) JALマイル:200円 → 1mile 手数料:無料 |

| Airカード | 5,500円 | 0.75% | 0.75% | ●ポイント交換 リクルートポイント → Pontaポイント Pontaポイント → JALマイル:1p → 0.5mile |

| アメリカン・エキスプレス・ビジネス・プラチナ・カード | 143,000円 | 0.50% | 5.00% | ●メンバーシップ・リワード・プラス ANAマイル:1000p → 1000mile 他提携航空マイル:1250p → 1000mile 年会費:3,300円(税込) |

| 楽天ビジネスカード | 13,200円(楽天プレミアムカード同時発行) | 0.50% | 3.50% | ●ポイント交換 ANAマイル:2p → 1mile |

| NTTファイナンス Bizカード レギュラー | 無料 | 0.40% | 0.40% | ●ポイント交換 ANAマイル:10p → 4mile |

| 三井住友カード ビジネスオーナーズ | 無料 | 0.30% | 0.90% | ●ポイント交換 ANAマイル:5p → 3mile クリスフライヤーマイレージ:5p → 3mile |

| JCB CARD Biz/一般カード | 1,375円(初年度無料) | 0.30% | 2.25% | ●ポイント交換 JALマイル:1p → 3mile ANAマイル:1p → 3mile スカイマイル:1p → 3mile |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード | 1,100円 | 0.30% | 0.60% | ●ポイント交換 JALマイル:1p → 2.5mile ANAマイル:1p → 3mile |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 22,000円(年間200万円以上の利用で次年度年会費11,000円) | 0.00% | 1.13% | ●SAISON MILE CLUB JALマイル:1000円 → 10mile (+2,000円で1ポイント) 年会費:無料 |

| ダイナースクラブビジネスカード | 27,500円 | 0.00% | 1.00% | ●メンバーシップ・リワード・プラス ANAマイル:1000p → 1000mile 他提携航空マイル:1000p → 1000mile 年会費:6,600円(税込) |

中小企業におすすめの法人カード

中小企業におすすめの法人カードの選び方は

- 年会費が安い

- ポイント還元率が高い

- コストパフォーマンスが高い

です。

中小企業におすすめの法人カードは「NTTファイナンス Bizカード レギュラー」「三井住友カード ビジネスオーナーズ

」「Airカード」です。

| サービス名 | カード会社 | 国際ブランド | 年会費 | 対象 | 発行スピード | ポイント還元率/基本 | ポイント還元率/上限 | 上限のポイント獲得方法 | ポイントプログラム | ショッピング利用可能枠 | キャッシング利用可能枠 | マイル還元率/基本 | マイル還元率/上限 | マイル取得方法 | 追加カード年会費 | ETCカード年会費 | 海外旅行傷害保険/最高保険金 | 国内旅行傷害保険/最高保険金 | ショッピング保険/最高保険金 | 年会費の安さ【評価】 | ポイント還元率(基準)の高さ【評価】 | ポイント還元率(上限)の高さ【評価】 | マイル還元率(上限)の高さ【評価】 | 限度額の大きさ【評価】 | 総合【評価】 | 公式 | 口コミ |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| NTTファイナンス Bizカード レギュラー | NTTファイナンス | Visa | 無料 | 個人事業主、法人経営者 | 10日~2週間程度 | 1.00% | 1.00% | – | ポイント | 個別設定 | – | 0.40% | 0.40% | ●ポイント交換 ANAマイル:10p → 4mile | 無料 | 550円 | 2,000万円(利用付帯) | 2,000万円(自動付帯) | 100万円(国内・海外) | 5.00 | 3.59 | 1.18 | 1.00 | 5.00 | 3.16 | 公式サイト | 口コミ・評判 |

| 三井住友カード ビジネスオーナーズ | 三井住友カード | Visa、Mastercard® | 無料 | 個人事業主、法人経営者 | 最短3営業日 | 0.50% | 1.50% | 三井住友カードの2枚持ちと特定店舗での決済 | Vポイント | ~500万円※所定の審査あり | ○※所定の審査あり | 0.30% | 0.90% | ●ポイント交換 ANAマイル:5p → 3mile クリスフライヤーマイレージ:5p → 3mile | 無料 | 無料 | 2,000万円(利用付帯) | – | – | 5.00 | 1.51 | 1.64 | 1.80 | 2.16 | 2.42 | 公式サイト | 口コミ・評判 |

| Airカード | リクルート | JCB | 5,500円 | 個人事業主、法人経営者 | 即時発行(店頭・仮カード) | 1.50% | 3.00% | ポンパレモールで買い物 | リクルートポイント | 10万~100万円 | – | 0.75% | 0.75% | ●ポイント交換 リクルートポイント → Pontaポイント Pontaポイント → JALマイル:1p → 0.5mile | 3,300円 | 無料 | – | – | 100万円(海外) | 4.75 | 5.00 | 3.01 | 1.56 | 1.00 | 3.06 | 公式サイト | 口コミ・評判 |

限度額が大きいおすすめの法人カード

限度額が大きい法人カードを選ぶポイントは

- ショッピング利用枠(限度額)が大きい(明示してあること)

です。

「個別設定」「一律の制限なし」というのは、「審査次第」ということですので、限度額の大きさではありません。

高額な限度額が期待できる法人カードは「三井住友カード ビジネスオーナーズ」「楽天ビジネスカード」「ラグジュアリーカード/Mastercard Gold Card」です。

| サービス名 | カード会社 | 国際ブランド | 年会費 | 対象 | 発行スピード | ポイント還元率/基本 | ポイント還元率/上限 | 上限のポイント獲得方法 | ポイントプログラム | ショッピング利用可能枠 | キャッシング利用可能枠 | マイル還元率/基本 | マイル還元率/上限 | マイル取得方法 | 追加カード年会費 | ETCカード年会費 | 海外旅行傷害保険/最高保険金 | 国内旅行傷害保険/最高保険金 | ショッピング保険/最高保険金 | 年会費の安さ【評価】 | ポイント還元率(基準)の高さ【評価】 | ポイント還元率(上限)の高さ【評価】 | マイル還元率(上限)の高さ【評価】 | 限度額の大きさ【評価】 | 総合【評価】 | 公式 | 口コミ |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 三井住友カード ビジネスオーナーズ | 三井住友カード | Visa、Mastercard® | 無料 | 個人事業主、法人経営者 | 最短3営業日 | 0.50% | 1.50% | 三井住友カードの2枚持ちと特定店舗での決済 | Vポイント | ~500万円※所定の審査あり | ○※所定の審査あり | 0.30% | 0.90% | ●ポイント交換 ANAマイル:5p → 3mile クリスフライヤーマイレージ:5p → 3mile | 無料 | 無料 | 2,000万円(利用付帯) | – | – | 5.00 | 1.51 | 1.64 | 1.80 | 2.16 | 2.42 | 公式サイト | 口コミ・評判 |

| 楽天ビジネスカード | 楽天カード | Visa | 13,200円(楽天プレミアムカード同時発行) | 法人経営者 | 約2週間 | 1.00% | 7.00% | 選べるサービス「楽天市場コース」、お誕生月サービスと併用 | 楽天スーパーポイント | 10万円~300万円 | – | 0.50% | 3.50% | ●ポイント交換 ANAマイル:2p → 1mile | – | 550円(1枚目無料) | 5,000万円(自動付帯) | 5,000万円(自動付帯) | 300万円(国内・海外) | 4.39 | 3.59 | 5.00 | 4.11 | 1.58 | 3.73 | 公式サイト | 口コミ・評判 |

| ラグジュアリーカード/Mastercard Gold Card | Black Card I | Mastercard® | 220,000円 | 個人事業主(インビテーションのみ)、法人経営者 | – | 1.50% | 3.30% | 賞品交換 | ポイントプログラム | 一律の制限なし | – | 0.90% | 0.90% | ●ポイント交換 JALマイル:1p → 3mile ANAマイル:1p → 3mile ●Mastercardトラベラーリワード (北米中心に合計約3,000店舗) JALマイル:200円 → 1mile 手数料:無料 | 55,000円 | 無料 | 1.2憶円(自動付帯) | 1憶円(利用付帯) | 300万円(国内・海外) | 4.00 | 5.00 | 3.16 | 1.80 | 5.00 | 3.79 | 公式サイト | 口コミ・評判 |

法人カード選びのよくある質問

Q.個人でも法人カードって作れますか?

作れるものが多いです。

法人カードは

- 個人事業主(自営業者、フリーランス)

- 法人経営者

に対して発行される、事業資金の支払いに使うためのクレジットカードです。

プライベートの個人的な支払いに使うために法人カードを発行することはできませんが

サラリーマンの方が副業でECサイトを運営する際に、ECサイトのドメインやサーバーを用意する経費として支払うのであれば、それは個人事業主という扱いになり、事業経費の支払目的ですので、法人カードが発行できるのです。

個人であっても、副業や個人事業などで事業支払が発生するのであれば、法人カードを発行することができます。

法人カードを実際に利用した方の口コミ・評判ランキング

楽天ビジネスカードの評判・口コミ

口コミ総合評価

8.2点

総合評価(10点満点)

最新口コミ 口コミ投稿数:14件

楽天ビジネスカードは、楽天関連のサービスを頻繁に利用するビジネスには欠かせないカードです。ポイント還元率が非常に高く、ビジネスの経費を効果的に節約できます。貯まったポイントをビジネスの運営に再投資できる点も非常に魅力的です。年会費もお手頃で、楽天経済圏で活動するビジネスには非常に便利です。審査もスムーズに通り、すぐに利用を開始できたので、非常に満足しています。

楽天ビジネスカードは、楽天市場での買い物が多いビジネスに最適なカードです。特にポイント還元率が高く、経費の一部をポイントとして還元されるのが嬉しいです。貯まったポイントをビジネスのために使えるので、コストを効果的に管理できます。年会費もお手頃で、楽天ユーザーには欠かせないカードです。審査もスムーズで、迅速に利用を開始できたので、とても満足しています。

楽天ビジネスカードは、楽天市場での買い物が多いビジネスに最適なカードです。特にポイント還元率が高く、経費の一部をポイントとして還元されるのが嬉しいです。貯まったポイントをビジネスのために使えるので、コストを効果的に管理できます。年会費もお手頃で、楽天ユーザーには欠かせないカードです。審査もスムーズで、迅速に利用を開始できたので、とても満足しています。

楽天ビジネスカードは、楽天経済圏にいるビジネスオーナーには欠かせないカードです。ポイント還元率が非常に高く、日常の経費を効率的に管理できるのが大きなメリットです。貯まったポイントをビジネスに再投資できるので、コストパフォーマンスも抜群です。年会費もお手頃で、楽天市場や楽天トラベルをよく利用する方には非常にお得な一枚です。審査もスムーズに通り、迅速に利用を開始できました。

楽天ビジネスカードは、特に楽天関連のサービスを多用するビジネスには最適なカードです。ポイント還元率が非常に高く、経費の一部をポイントとして還元されるのが非常に助かります。貯まったポイントをビジネスの運営費に活用できるため、効率的な経費管理が可能です。年会費もお手頃で、楽天サービスを利用するビジネスには欠かせないカードだと思います。審査もスムーズに進み、迅速に利用を開始できました。

楽天ビジネスカードは、特に楽天経済圏で活動しているビジネスには最適です。ポイント還元率が非常に高く、日常的なビジネス経費を使うだけでポイントが貯まります。貯まったポイントは楽天市場で使えるため、日々のビジネス運営に直接役立てることができます。年会費もお手頃で、楽天グループのサービスを多く利用する方には大変お得なカードだと思います。審査もスムーズで、すぐに発行されました。

楽天ビジネスカードは、楽天市場や楽天関連サービスをよく利用する方にとって非常に便利なカードです。ポイント還元率が高く、経費を効果的に節約できるため、特に楽天ユーザーには大変お得です。貯まったポイントは様々な用途に利用でき、ビジネス経費を効率的に管理するのに役立ちます。年会費もお手頃で、楽天グループのサービスを活用しているビジネスには欠かせないカードだと思います。

楽天ビジネスカードは、楽天市場や楽天関連サービスを頻繁に利用するビジネスにとって非常に便利なカードです。ポイント還元率が非常に高く、経費の一部がすぐにポイントとして返ってくるのが大きな魅力です。年会費もお手頃で、ビジネスのコストを抑えつつ、楽天サービスを最大限に活用できるのが強みです。審査もスムーズで、すぐに発行されました。楽天を愛用している方には必須の一枚です。

クレジットカードごとに規定は異なりますが、法人向けやフリーランス向けに作られているクレジットカードです。

フリーランスになる際に、楽天を良く利用していたこともあり作成しました。

利用している動機としては、経費として勘定する際に同じクレジットカードの明細で決済をまとめてしまうのが楽なこと、利用により楽天ポイントがザクザク貯まることですね。楽天ポイントが色々なショッピングに利用出来るため、お得に利用しています。

元々の還元率が高いので、無理に楽天市場での利用でなくても日常的に利用しているだけでポイントは非常に貯まりやすいですし、もちろん楽天市場では更に還元率が高いので非常に効率的に感じます。また、楽天プレミアムカードの発行が必須になっていますが、楽天プレミアムカードは法人ではなく個人用で、自分がプライベートで利用して貯まるポイントと仕事として楽天ビジネスカードを利用して貯まるポイントは合わさるので、とてもスピード感を持って貯まります。業務に関する便利な特典も充実していますし、個人的には全く不満もなく様々に助かっています。

私は現在、楽天カードを利用しています。このカードを申し込んだ理由は、新規登録を行うとポイントが8000ポイントもらえる事と使い勝手の良さに魅かれて申し込みをしました。楽天カードは100円支払いをすると無条件で1ポイントが付きます。更に私自身が楽天の会員だった影響もあり登録がスムーズに行えました。現在は2つのカードを使い分けていますが、基本的には、この楽天カードで支払う様にしています。理由は現在の利用金額が見やすいからです。

ポイントが貯まるので使い始めました。楽天カードポイント5倍デーや、買い回りなどがあるときによく利用しています。お歳暮、お中元などや、普段買うには嵩張る物などを購入することが多いです。楽天グループの企業が多いので、楽天証券や楽天リーベイツなどでも紐付けされてポイントが貯められますし、普段のお買い物にも使えてポイントも貯まるので本当にありがたいです。最初は別の会社のカードと併用していましたが、どんどん楽天カードを使用する機会が増えてきたので解約しました。これからも使い続けていきたいと思っています。

もう何年も使っていますが、まずは、年会費がかからないところがとても良いと思います。また、ポイントをつけられる場面も多く、ポイント還元率も良い方だと思うので、気づいたら数百円ぐらい貯まっていたということが多いです。以前は他のカードも持っていましたが、たいして使わないのに年会費がいつのまにか引き落とされているカードはとてももったいないと思います。使い勝手もいいので、検討している人に場面おすすめできます。

私の場合楽天銀行を使いたかったので、ついでにキャッシュカードも手にしたという感じです。

ポイントが貯まれば買い物などに使えて、いつの間にか溜まっていくポイントのおかげで年間けっこうな節約ができていると思います。

今はまだお金を借りたことはありませんが、万が一借りたい事態になっても楽天カードからなら安心感が高いと思います。

ポイントを貯めたいから通販は楽天ばかり見てしまうというデメリットはありますが、同じ物でもポイントを使うことで他の通販よりかなり安くなるのがほとんどなので満足できています。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの評判・口コミ

口コミ総合評価

8.0点

総合評価(10点満点)

最新口コミ 口コミ投稿数:5件

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、ポイントの還元率が非常に高く、ビジネスでの利用頻度が高い方に特におすすめです。また、限度額も非常に高く、大きなプロジェクトにも対応できる点が魅力です。年会費はやや高めですが、それを補うだけのサービスが揃っており、特に

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、特にポイント還元率の高さが魅力です。ビジネス経費を効率よく節約でき、貯まったポイントを多様な方法で活用できる点が優れています。限度額も十分で、大規模なビジネス支出にも対応可能です。年会費は少々高めですが、その分充実した付帯サービスがあるため、ビジネスパーソンには最適なカードだと感じています。審査も比較的スムーズで、すぐに利用を開始できました。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、ポイントの還元率が非常に高く、ビジネスでの利用頻度が高い方に特におすすめです。また、限度額も非常に高く、大きなプロジェクトにも対応できる点が魅力です。年会費はやや高めですが、それを補うだけのサービスが揃っており、特に出張が多い方には大きなメリットがあります。審査もスムーズで、ビジネスにすぐに利用できました。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、特にポイント還元率の高さが魅力です。ビジネス経費を効率よく節約でき、貯まったポイントを多様な方法で活用できる点が優れています。限度額も十分で、大規模なビジネス支出にも対応可能です。年会費は少々高めですが、その分充実した付帯サービスがあるため、ビジネスパーソンには最適なカードだと感じています。審査も比較的スムーズで、すぐに利用を開始できました。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードを導入してから、経費管理が非常に楽になりました。特にポイント還元率が高く、ビジネス経費で貯めたポイントを多様な用途に利用できる点が魅力です。年会費は少々高いですが、付帯サービスを考えれば十分に価値があります。限度額も高く、大規模な取引にも対応できるので、事業拡大を考えている方にはおすすめです。

ダイナースクラブビジネスカードの評判・口コミ

口コミ総合評価

8.0点

総合評価(10点満点)

最新口コミ 口コミ投稿数:8件

ダイナースクラブビジネスカードは、特に海外出張が多いビジネスパーソンに最適なカードです。旅行保険やラウンジサービスが充実しており、移動中のストレスを大幅に軽減できます。年会費は高めですが、その分充実したサービスが提供され、ビジネスの信頼性を高める一助となります。限度額も高く、突発的な大きな支出にも対応できるので、安心して利用できるカードです。

ダイナースクラブビジネスカードは、特に国際的なビジネスを展開している方に最適なカードです。旅行保険やラウンジサービスが充実しており、海外出張が多い私にとって非常に便利です。年会費は高めですが、その分付帯されるサービスの質が高く、ビジネスの信頼性を高める一助となっています。限度額も高く、大規模な経費にも対応できるので、安心して利用できるカードです。

ダイナースクラブビジネスカードは、特に旅行や出張が多いビジネスパーソンに向けて設計されています。年会費は高めですが、その分充実した付帯サービスと保険がついており、安心してビジネスに集中できます。特に旅行時のラウンジサービスが充実しており、移動のストレスを軽減できます。限度額も非常に高く、大規模な経費にも対応可能です。長期的に見ても価値のあるカードだと思います。

ダイナースクラブビジネスカードは、特に出張や旅行が多いビジネスパーソンに最適なカードです。旅行保険やラウンジサービスが充実しており、国内外での移動が多い私にとって非常に役立っています。年会費は高めですが、その分提供されるサービスは一流で、信頼性の高いカードです。ポイント還元も悪くなく、使えば使うほどお得感が増すカードだと感じています。

ダイナースクラブビジネスカードは、海外出張が多いビジネスパーソンにとって非常に便利なカードです。特にラウンジサービスや旅行保険が充実しており、出張の際に安心して利用できます。年会費は高めですが、それに見合うサービスの質が非常に高いです。限度額も高く、大規模な支出にも対応できるので、ビジネスの信頼性を高める一助となります。

ダイナースクラブビジネスカードは、特に国際的なビジネスを展開している方に最適なカードです。旅行保険やラウンジサービスが充実しており、海外出張が多い私にとって非常に便利です。年会費は高めですが、その分付帯されるサービスの質が高く、ビジネスの信頼性を高める一助となっています。限度額も高く、大規模な経費にも対応できるので、安心して利用できるカードです。

ダイナースクラブビジネスカードは、特に国際的なビジネスを展開している方に最適なカードです。旅行保険やラウンジサービスが充実しており、海外出張が多い私にとって非常に便利です。年会費は高めですが、その分付帯されるサービスの質が高く、ビジネスの信頼性を高める一助となっています。限度額も高く、大規模な経費にも対応できるので、安心して利用できるカードです。

ダイナースクラブビジネスカードは、特に旅行や出張が多いビジネスパーソンに最適なカード

アメリカン・エキスプレス・ビジネス・プラチナ・カードの評判・口コミ

口コミ総合評価

7.9点

総合評価(10点満点)

最新口コミ 口コミ投稿数:6件

アメリカン・エキスプレス・ビジネス・プラチナ・カードは、ビジネスエリート向けに設計された最高クラスのカードです。年会費はかなり高額ですが、その分提供されるサービスや特典が非常に充実しており、特に海外出張が多いビジネスパーソンには大きなメリットがあります。ポイント還元率も高く、日常のビジネス経費を効率的に管理できるのが魅力です。また、限度額が非常に高く、大規模なプロジェクトにも安心して対応できる点が大きな魅力です。

アメリカン・エキスプレス・ビジネス・プラチナ・カードは、ビジネスエリートにふさわしい最高級のサービスを提供してくれます。特に海外出張が多い方には、空港ラウンジの利用や旅行保険の充実が大きなメリットです。限度額も非常に高く、大規模な取引や支出にも安心して対応できます。年会費は高額ですが、それ以上の価値を感じられる特典やサービスが揃っているので、信頼性の高いカードです。

アメリカン・エキスプレス・ビジネス・プラチナ・カードは、ビジネスエリート向けの最高峰のカードです。年会費は非常に高いですが、その分充実した特典と高い限度額が設定されており、大規模な取引にも対応可能です。特に海外出張が多い方には、旅行関連のサービスが充実しているため、大きな利点になるでしょう。ポイント還元率も非常に高く、長期的に見れば年会費に見合う価値があります。

アメリカン・エキスプレス・ビジネス・プラチナ・カードは、ビジネスの最前線で活躍する方に最適なカードです。特に海外出張が多い方にとっては、付帯サービスの充実ぶりが圧倒的で、空港ラウンジの利用や旅行保険が非常に便利です。限度額が非常に高く、大規模なプロジェクトにも余裕を持って対応できます。年会費は高額ですが、それに見合った価値を提供してくれる、信頼性の高いカードだと感じています。

アメリカン・エキスプレス・ビジネス・プラチナ・カードは、ビジネスパーソンにとって最高峰のカードです。年会費は高額ですが、それを補うだけの充実した特典とサービスが提供されており、特に海外出張が多い方には大きな利点があります。ポイント還元率も非常に高く、日常のビジネス支出で効率よくポイントを貯めることができます。また、限度額も驚くほど高く、大規模なプロジェクトにも安心して対応できる点が魅力です。

コロナ禍以前の2019年より勤務先で法人カードとして使用しています。アメックスは見た目もゴールドで見栄えがいいので、会食の会計時などではカードの事で取引先とちょっとした話題になるなど、ゴージャス感と安心感を備えているカードだと思います。機能面で特に問題はありませんが、JRの券売機で新幹線チケットを購入する時に限り、カード挿入後なぜか「問い合わせ中です」の画面案内が長く、素早く決済できないので改善ポイントかと思います。

JCB CARD Biz/一般カードの評判・口コミ

口コミ総合評価

7.8点

総合評価(10点満点)

最新口コミ 口コミ投稿数:9件

JCB CARD Bizの一般カードは、ビジネスを始めたばかりの方に最適です。年会費が非常に安く、初期費用を抑えられるのが大きな魅力です。ポイント還元率もそこそこあり、ビジネス経費の節約に役立ちます。限度額は少なめですが、ビジネスの規模に応じた利用ができるため、特に問題ありませんでした。審査も通りやすく、スムーズに利用開始できました。ビジネス初心者におすすめの一枚です。

JCB CARD Bizの一般カードは、ビジネスを始めたばかりの方に非常に適しています。年会費が安く、初期費用を抑えられるため、スタートアップには特におすすめです。ポイント還元率もそこそこ良く、日常的なビジネス経費を節約するのに役立ちます。限度額はやや少なめですが、小規模なビジネスには十分対応できます。審査もスムーズで、迅速に利用開始できたのが助かりました。

JCB CARD Bizの一般カードは、ビジネスを始めたばかりの方に非常に使いやすいカードです。年会費が安く、初期費用を抑えられる点が大きな魅力です。ポイント還元率もそこそこ良く、ビジネス経費を効率的に管理するのに役立ちます。限度額はやや控えめですが、小規模なビジネスには十分対応できます。審査もスムーズで、迅速に利用を開始できたのがありがたかったです。ビジネス初心者におすすめのカードです。

JCB CARD Bizの一般カードは、特に小規模なビジネスやフリーランスに最適なカードです。年会費が非常に安く、初期費用を抑えたい方にはぴったりです。ポイント還元率もそこそこ良いですが、贅沢な特典を求める人には少し物足りないかもしれません。審査も比較的通りやすく、すぐに利用を開始できた点も大きなメリットでした。

JCB CARD Bizの一般カードは、ビジネスを始めたばかりの方に非常に適しています。年会費が安く、初期費用を抑えたい方に最適です。ポイント還元率もそこそこ良く、ビジネス経費を効率的に管理できます。限度額もまずまずで、日常的なビジネスには十分対応できます。審査もスムーズで、迅速に利用を開始できる点も非常に魅力的です。ビジネス初心者に強くおすすめしたいカードです。

JCB CARD Bizの一般カードは、フリーランスや個人事業主に非常に適したカードです。年会費が非常に安く、初期費用を抑えられるのが魅力です。ポイント還元率もそこそこ良く、ビジネス経費を効率的に管理できます。限度額はやや控えめですが、小規模なビジネスには十分対応できます。審査もスムーズで、迅速に利用を開始できたので、非常に満足しています。ビジネスを始めたばかりの方に特におすすめです。

JCB CARD Bizの一般カードは、特に中小企業やフリーランスの方に適しています。年会費が非常に安く、初期費用を抑えられるのが魅力です。ポイント還元率もそこそこ良く、ビジネス経費を効率的に管理できます。限度額もまずまずで、日常的なビジネスには十分対応できます。審査もスムーズで、迅速に利用を開始できました。コストパフォーマンスの良い一枚です。

JCB CARD Bizの一般カードは、ビジネスを始めたばかりの方に非常に適しています。年会費が非常に安く、初期費用を抑えることができるため、スタートアップには特におすすめです。ポイント還元率もそこそこ良く、日常的なビジネス経費を節約するのに役立ちます。限度額はやや少なめですが、小規模なビジネスには十分です。審査もスムーズに通り、迅速に利用開始できたのが助かりました。

Yahooショッピングや楽天市場などのネットショッピングでの支払に大変便利で、よく利用している。支払の際の手続き設定の操作も簡単で分かりやすく正確である。年会費は無料のため、安心してカードを保有して使える。私はネット上での取扱が主のため、セキュリティが一番心配になるが、厳重なセキュリティ設定がされているため、特に心配はいらない。そのほかにも利用可能店舗範囲が広く、多々ある電子マネーの利用可能店舗制限の補完的な役割を果たしている。

ラグジュアリーカード/Mastercard Gold Cardの評判・口コミ

口コミ総合評価

7.8点

総合評価(10点満点)

最新口コミ 口コミ投稿数:10件

ラグジュアリーカードのMastercard Gold Cardは、旅行好きなビジネスパーソンにとって最高の選択肢です。特に、限度額の高さと充実した旅行関連の特典が魅力的です。プライベートとビジネスを兼ねた出張が多い私には、このカードのラグジュアリーなサービスが大変役立っています。年会費は高いですが、それに見合った価値を提供してくれるので、プレミアムなサービスを求める方にはおすすめです。

ラグジュアリーカードのMastercard Gold Cardは、プレミアムなビジネスライフを送るために最適なカードです。特に、限度額の高さが際立っており、大規模なビジネス経費にも対応可能です。さらに、旅行や出張の際の特典が非常に充実しており、出張が多い私にとって非常に役立っています。年会費は高額ですが、その価値を実感できるサービスが揃っており、プレミアムな体験を求める方におすすめです。

ラグジュアリーカードのMastercard Gold Cardは、他の法人カードとは一線を画す特別なカードです。特に、限度額の高さと付帯するラグジュアリーなサービスが非常に魅力的です。旅行時の特典や、専用コンシェルジュサービスなど、ビジネスエリートに相応しい特典が満載です。年会費は高いですが、その価値を感じられる方には最適なカードです。ポイント還元も良く、長期的に見れば年会費に見合う価値があります。

ラグジュアリーカードのMastercard Gold Cardは、ビジネスエリートにふさわしい高級感あふれるカードです。特に限度額の高さが圧倒的で、ビジネスでの大規模な支出にも対応できます。旅行や出張の際に役立つラグジュアリーなサービスが豊富で、ビジネスとプライベートの両方での利用価値が高いです。年会費は高額ですが、その価値を感じられるサービスが揃っており、ハイエンドなビジネスパーソンには最適です。

ラグジュアリーカードのMastercard Gold Cardは、他の法人カードとは一線を画すプレミアムなカードです。特に、限度額の高さが圧倒的で、大規模なビジネス経費にも対応できます。また、ラグジュアリーなサービスや特典が豊富で、ビジネスエリートとしてのライフスタイルにふさわしい一枚です。年会費は高額ですが、その価値を感じられるサービスが揃っているので、ハイエンドなビジネスパーソンにはおすすめです。

ラグジュアリーカードのMastercard Gold Cardは、他の法人カードにはないエクスクルーシブな特典が魅力です。特に、限度額の高さが圧倒的で、大規模なビジネス経費にも対応可能です。また、ラグジュアリーなサービスや特典が豊富で、ビジネスエリートにふさわしい一枚です。年会費は高いですが、その価値を感じられる方には最適なカードです。ポイント還元率も良く、長期的な利用でさらにお得感が増します。

ラグジュアリーカードのMastercard Gold Cardは、他の法人カードとは一線を画すプレミアムなカードです。特に、限度額の高さが圧倒的で、大規模なビジネス経費にも対応できます。さらに、旅行や出張の際のラグジュアリーなサービスが充実して

ラグジュアリーカードのMastercard Gold Cardは、他のビジネスカードにはない独自の魅力があります。特に、限度額の高さが際立っており、大規模なビジネス経費にも対応可能です。さらに、旅行や出張の際のラグジュアリーなサービスが充実しており、出張が多いビジネスパーソンにとって非常に便利です。年会費は高額ですが、その価値を実感できるカードであり、特別な体験を求める方に最適です。

ラグジュアリーカードのMastercard Gold Cardは、プレミアムなビジネスライフを送るために最適なカードです。特に、限度額の高さが際立っており、大規模なビジネス経費にも対応できます。さらに、旅行や出張時の特典が非常に充実しており、出張が多い私にとって非常に役立っています。年会費は高額ですが、その価値を実感できるサービスが揃っており、プレミアムな体験を求める方におすすめです。

ラグジュアリーカードのMastercard Gold Cardは、他のビジネスカードにはないエクスクルーシブな特典が魅力です。特に、限度額が非常に高く、大規模なビジネス経費にも対応できるのが大きな強みです。また、ラグジュアリーなサービスや特典が豊富で、ビジネスエリートとしてのライフスタイルにふさわしい一枚です。年会費は高額ですが、その価値を感じられるサービスが揃っているので、ハイエンドなビジネスパーソンにはおすすめです。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードの評判・口コミ

口コミ総合評価

7.6点

総合評価(10点満点)

最新口コミ 口コミ投稿数:7件

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、ビジネスを始めたばかりの私にとって非常に役立っています。年会費が手頃で、スタートアップのコストを抑えられる点が魅力です。ポイント還元率もそこそこ良く、日常の経費を節約できるのが助かります。限度額は控えめですが、必要な範囲で十分対応できます。審査もスムーズに通り、すぐに利用を開始できたのが良かったです。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、特にビジネス初心者に向けて設計されていると感じました。年会費が安く、コストパフォーマンスに優れており、カード利用でポイントが貯まりやすいのも嬉しいです。限度額はそれほど高くありませんが、必要最低限のビジネス経費には十分です。審査もスムーズに進み、すぐに利用を開始できました。小規模ビジネスや個人事業主におすすめのカードです。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、特にビジネス初心者に向けて設計されていると感じました。年会費が安く、コストパフォーマンスに優れており、カード利用でポイントが貯まりやすいのも嬉しいです。限度額はそれほど高くありませんが、必要最低限のビジネス経費には十分です。審査もスムーズに進み、すぐに利用を開始できました。小規模ビジネスや個人事業主におすすめのカードです。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、ビジネスを始めたばかりの私にとって非常に助かるカードです。年会費が安く、スタートアップのコストを抑えられるのが魅力です。ポイント還元率もまずまずで、日常の経費を賢く節約できるのが嬉しいです。限度額は控えめですが、必要最低限のビジネス経費には十分対応できます。審査もスムーズに通り、すぐに利用を開始できました。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、ビジネスを始めたばかりの私にとってとても助かるカードです。年会費が手頃で、スタートアップのコストを抑えられる点が魅力です。ポイント還元率もそこそこ良く、日常の経費を節約できるのが助かります。限度額は控えめですが、必要な範囲で十分対応できます。審査もスムーズに通り、すぐに利用を開始できたのが良かったです。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、ビジネス初心者にとって使いやすいカードです。年会費が手頃で、最初のコストを抑えられるのが魅力です。ポイント還元率もそこそこ良く、経費を少しでも節約できるのが助かります。限度額は控えめですが、日常のビジネスには十分対応できます。審査もスムーズで、手軽に利用を開始できるのがありがたいです。個人事業主やスモールビジネスにおすすめです。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、ビジネスを始めたばかりの私にとって非常に役立っています。年会費が手頃で、スタートアップのコストを抑えられる点が魅力です。ポイント還元率もそこそこ良く、日常の経費を節約できるのが助かります。限度額は控えめですが、必要な範囲で十分対応できます。審査もスムーズに通り、すぐに利用を開始できたのが良かったです。

三井住友カード ビジネスオーナーズの評判・口コミ

口コミ総合評価

7.4点

総合評価(10点満点)

最新口コミ 口コミ投稿数:10件

三井住友カード ビジネスオーナーズは、ビジネスの成長をしっかりとサポートしてくれるカードです。限度額が高く、予想外の大きな支出にも対応できるので、経営者として非常に安心感があります。ポイント還元率も良く、日々の経費を節約するのに役立っています。年会費は少し高めですが、サービス内容を考えるとコストパフォーマンスは良いと感じています。審査もスムーズで、迅速に利用を開始できました。

三井住友カード ビジネスオーナーズは、ビジネスの成長をしっかりとサポートしてくれるカードです。限度額が高く、予想外の大きな支出にも対応できるので、経営者として非常に安心感があります。ポイント還元率も良く、日々の経費を節約するのに役立っています。年会費は少し高めですが、サービス内容を考えるとコストパフォーマンスは良いと感じています。審査もスムーズで、迅速に利用を開始できました。

三井住友カード ビジネスオーナーズは、ビジネスの安定した運営に欠かせない一枚です。限度額が高く、事業拡大時の大きな支出にも対応できる点が非常に安心です。ポイント還元率も悪くなく、毎月の経費の一部が還元されることで、ビジネスの節約に役立っています。年会費もそれほど高くなく、サービス内容を考えると非常にコストパフォーマンスが良いです。審査もスムーズで、すぐに利用を開始できました。

三井住友カード ビジネスオーナーズは、ビジネスの成長をしっかりとサポートしてくれるカードです。限度額が高く、予想外の大きな支出にも対応できるので、経営者として非常に安心感があります。ポイント還元率も良く、日々の経費を節約するのに役立っています。年会費は少し高めですが、サービス内容を考えるとコストパフォーマンスは良いと感じています。審査もスムーズで、迅速に利用を開始できました。

三井住友カード ビジネスオーナーズは、特に中小企業のオーナーにとって理想的なカードです。限度額が高く、大規模な支出にも対応できるので、安心して利用できます。ポイント還元率も良く、経費を効率的に管理できます。年会費は少し高めですが、サービス内容を考えると非常にコストパフォーマンスが良いです。審査もスムーズで、迅速に利用を開始できました。

三井住友カード ビジネスオーナーズを使い始めてから、経営の管理がより効率的になりました。ポイント還元率が高く、特にビジネスでの利用が多い方には魅力的です。限度額も高く、突発的な大きな支出にも対応できるので安心感があります。年会費は少し高めですが、それを補うだけのサービス内容が揃っており、特に多忙なビジネスオーナーには非常に役立つカードです。

三井住友カード ビジネスオーナーズは、ビジネスの成長をしっかりとサポートしてくれるカードです。限度額が高く、予想外の大きな支出にも対応できるので、経営者として非常に安心感があります。ポイント還元率も良く、日々の経費を節約するのに役立っています。年会費は少し高めですが、サービス内容を考えるとコストパフォーマンスは良いと感じています。審査もスムーズで、迅速に利用を開始できたので満足しています。

三井住友カード ビジネスオーナーズは、特にビジネスの安定した運営に欠かせない一枚です。限度額が高く、事業拡大時の大きな支出にも対応できる点が非常に安心です。ポイント還元率も悪くなく、毎月の経費の一部が還元されることで、ビジネスの節約に役立っています。年会費もそれほど高くなく、サービス内容を考えると非常にコストパフォーマンスが良いです。審査もスムーズで、すぐに利用を開始できました。

カードを作るにあたっての審査のハードルも高くなく、カードを使用すれば年会費もかからない為、良いカードだと思います。カードの使用を管理するアプリではアナウンスが多い為、ポイント利用なども簡単に行えます。投資などの案内もあるので、いろいろと使い道があります。溜まったポイントを使用して何度か商品券などに引き替えたりすることもでき、選べる楽しさもあります。またCMでもよく見られる社名なので持っているのに安心感もあります。

VISAブランドが選択できましたので、国内ではもちろん使えないということはなかったですし、海外での案件対応が多い当方にとっては、海外の国々でも特に使用できないという場面もこれまで一度も発生せず、利用に際して不便を感じることは全くありませんでした。とはいえ何かすごく良い点があったかと言われると個人カードと比べて特典利用を目的にしているわけでもなかったりしますので、当たり障りのないそれなりに便利という印象です。

NTTファイナンス Bizカード レギュラーの評判・口コミ

口コミ総合評価

7.3点

総合評価(10点満点)

最新口コミ 口コミ投稿数:7件

NTTファイナンス Bizカード レギュラーは、特に通信費が多い企業にとって非常に便利なカードです。年会費が無料で、通信費の削減に役立ちます。ポイント還元率もまずまずで、毎月の通信費に対しての還元があるのがありがたいです。限度額はそれほど高くありませんが、通常のビジネスには十分対応できます。審査もスムーズに通り、すぐに利用を開始できたので非常に満足しています。

NTTファイナンス Bizカード レギュラーは、特に通信費を多く使う企業には大変便利なカードです。年会費が無料なのが最大のメリットで、維持費を抑えたい企業には非常に助かります。ポイント還元率も悪くなく、毎月の経費の一部が還元されるのはありがたいです。審査もスムーズに通りましたし、限度額はそこまで高くありませんが、中小企業には十分だと思います。

NTTファイナンス Bizカード レギュラーは、通信費の多い企業にとって非常に便利なカードです。年会費が無料で、通信費の削減に役立ちます。ポイント還元率もまずまずで、毎月の通信費に対する還元があるのが助かります。限度額はそれほど高くありませんが、日常のビジネスには十分対応できます。審査もスムーズに通り、すぐに利用を開始できたので非常に満足しています。

NTTファイナンス Bizカード レギュラーは、通信費が多い企業にとって非常に便利なカードです。年会費が無料で、維持費を抑えたい企業には最適です。ポイント還元率もまずまずで、毎月の通信費に対する還元があるのが助かります。限度額はそれほど高くありませんが、日常のビジネスには十分対応できます。審査もスムーズに通り、すぐに利用を開始できたので非常に満足しています。

NTTファイナンス Bizカード レギュラーは、通信費が多い企業にとって非常に便利なカードです。年会費が無料で、毎月の通信費を少しでも抑えたい企業には理想的な選択肢です。ポイント還元率も悪くなく、通信費にかかるコストの一部を還元してくれるのが魅力です。限度額は高くありませんが、一般的なビジネス用途には十分です。審査も迅速で、すぐに利用を開始できた点が非常に良かったです。

NTTファイナンス Bizカード レギュラーは、通信関連の費用が多い企業にとって非常に便利なカードです。年会費が無料で、維持費を抑えたい企業には最適です。ポイント還元率もまずまずで、通信費に対する還元があるのがありがたいです。限度額はそれほど高くありませんが、通常のビジネスには十分対応できます。審査もスムーズに通り、すぐに利用を開始できたので非常に満足しています。

NTTファイナンス Bizカード レギュラーは、特に通信費を多く使う企業には大変便利なカードです。年会費が無料なのが最大のメリットで、維持費を抑えたい企業には非常に助かります。ポイント還元率も悪くなく、毎月の経費の一部が還元されるのはありがたいです。審査もスムーズに通りましたし、限度額はそこまで高くありませんが、中小企業には十分だと思います。

Airカードの評判・口コミ

口コミ総合評価

6.8点

総合評価(10点満点)

最新口コミ 口コミ投稿数:4件

Airカードは、特に小規模ビジネスやスタートアップに向いているカードです。年会費が安く、ビジネスの立ち上げ時にかかるコストを抑えられるのが魅力です。ポイント還元率もまずまずで、ビジネス経費を賢く管理できる点が非常に助かります。限度額は控えめですが、ビジネスの規模に応じた使い方ができるので、特に問題はありません。審査もスムーズに通り、すぐに利用を開始できました。

Airカードは、スタートアップやスモールビジネスに非常に適した法人カードです。年会費が安く、ビジネスの立ち上げ時にかかるコストを抑えられるのが魅力です。ポイント還元率もそこそこ高く、ビジネス経費を賢く管理できる点が非常に助かります。限度額は控えめですが、ビジネスの規模に応じた使い方ができるので、特に問題はありません。審査もスムーズで、すぐに利用を開始できました。

Airカードは特にスタートアップやスモールビジネスに適した法人カードです。年会費も比較的安く、審査も厳しくないため、これからビジネスを始める方にぴったりだと思います。ポイント還元率もそこそこ高く、経費の一部を節約できるのも良い点です。家族カードも発行できるので、ビジネスとプライベートの経費管理をしっかりと分けたい方におすすめします。

ポイント還元率1.5%という高い還元率にひかれて選びました。ただし、年会費が発生するので、それ以上のポイントを得られるかどうかがこのカードを必要とするか否かの分岐点になると思います。ポイント還元率1.5%に加えて、リクルートサービスでの特典倍増もあり、飲食ならホットペッパーグルメ、旅行などではじゃらん、を使えるのでかなりお得だと思います。また、ポイントは、他のポイントに変えることもできるので使いやすい部類でしょう。ただし、ショッピング保険はあるが、旅行に関する保険はついていません。

最新口コミ 口コミ投稿数:5件

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、ポイントの還元率が非常に高く、ビジネスでの利用頻度が高い方に特におすすめです。また、限度額も非常に高く、大きなプロジェクトにも対応できる点が魅力です。年会費はやや高めですが、それを補うだけのサービスが揃っており、特に

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、特にポイント還元率の高さが魅力です。ビジネス経費を効率よく節約でき、貯まったポイントを多様な方法で活用できる点が優れています。限度額も十分で、大規模なビジネス支出にも対応可能です。年会費は少々高めですが、その分充実した付帯サービスがあるため、ビジネスパーソンには最適なカードだと感じています。審査も比較的スムーズで、すぐに利用を開始できました。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、ポイントの還元率が非常に高く、ビジネスでの利用頻度が高い方に特におすすめです。また、限度額も非常に高く、大きなプロジェクトにも対応できる点が魅力です。年会費はやや高めですが、それを補うだけのサービスが揃っており、特に出張が多い方には大きなメリットがあります。審査もスムーズで、ビジネスにすぐに利用できました。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、特にポイント還元率の高さが魅力です。ビジネス経費を効率よく節約でき、貯まったポイントを多様な方法で活用できる点が優れています。限度額も十分で、大規模なビジネス支出にも対応可能です。年会費は少々高めですが、その分充実した付帯サービスがあるため、ビジネスパーソンには最適なカードだと感じています。審査も比較的スムーズで、すぐに利用を開始できました。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードを導入してから、経費管理が非常に楽になりました。特にポイント還元率が高く、ビジネス経費で貯めたポイントを多様な用途に利用できる点が魅力です。年会費は少々高いですが、付帯サービスを考えれば十分に価値があります。限度額も高く、大規模な取引にも対応できるので、事業拡大を考えている方にはおすすめです。