本ページはプロモーションが含まれています。

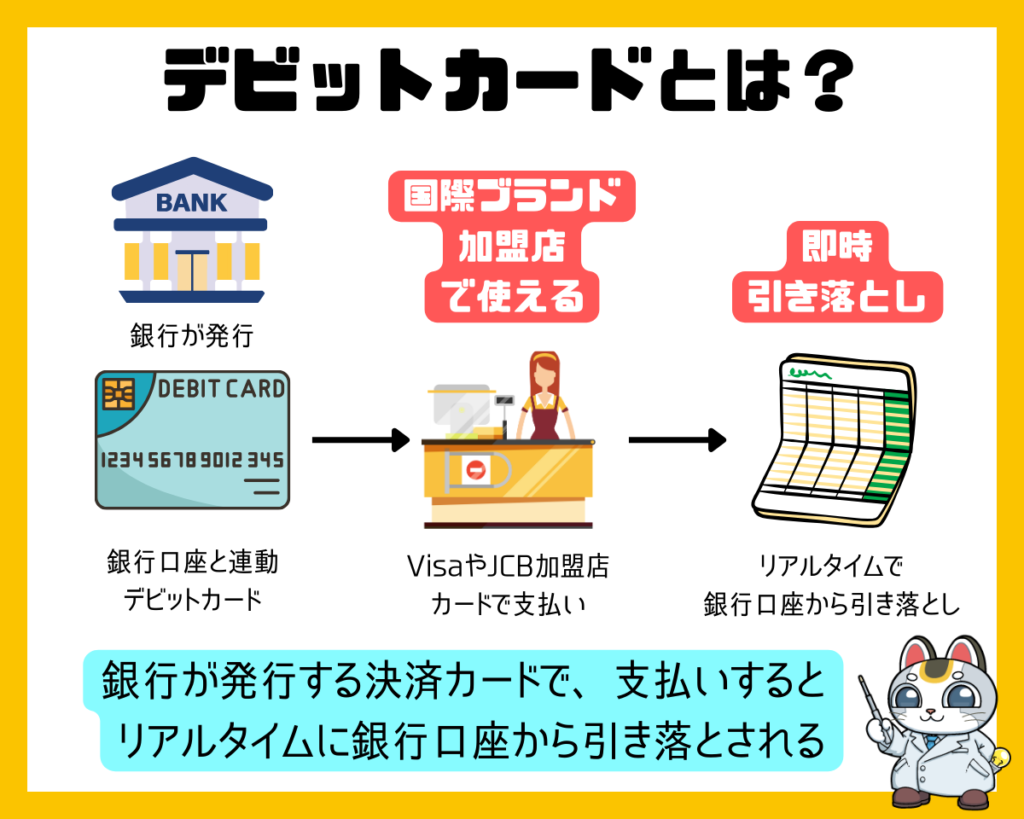

デビットカードは、銀行が発行するクレジットカードのように使える決済用カードです。クレジットカードとは違って、銀行が発行し、リアルタイムで銀行口座から引き落とされる特徴があるのがデビットカードです。

デビットカードは、VisaやMastercard,JCBなどの国際ブランドが付いたブランドデビットが一般的で、VisaやMastercard,JCBなどの加盟店で、クレジットカードのように使えます。そのため、年々利用者数は急激に伸びているのですが、デビットカード選びは、銀行選びでもあり、クレジットカードとの違いを理解していない方も多いのが現実です。

今回は、お金の専門家FPである筆者がデビットカードを、還元率、年会費、銀行のサービス、国際ブランド、付帯サービスまで含めて、おすすめランキングを作成し、デビットカードの選び方から、おすすめのデビットカード、おすすめのデビットカードの使い方、デビットカードの作り方まで、丁寧に解説します。あなたの支払い、家計管理をより円滑にする決済用カードとして、あなたにあったデビットカードを見つけましょう。

ファイナンシャルプランナー

MONEQまねく

ファイナンシャルプランナー 兼 投資家 兼 IT企業の経営者です。事業経営歴が10年以上、投資総額は10億円以上、ファイナンシャルプランナーの資格を持ち、M&A、不動産投資、株式投資など幅広い投資を行っています。これらの経験から、お金を増やす方法、お金を増やせるサービスを、実体験をもとに評価し、紹介しています。

利用している銀行口座は、今現在、20行を超えます。保有しているデビットカードも10枚以上あります。実際に多くの銀行、デビットカードを利用してきたからこそわかる、おすすめのデビットカード、デビットカードでおすすめの銀行、デビットカードの選び方を解説します。

目次 非表示

- デビットカードとは?デビットカードとクレジットカードの違い

- デビットカードおすすめしないって本当?危険性はあるの?

- デビットカードの選び方。おすすめの一枚はどう選ぶ?

- デビットカード比較

- デビットカードおすすめランキング

- タイプ別のおすすめデビットカード

- デビットカード選びのよくある質問

- デビットカードを実際に利用した方の口コミ・評判ランキング

- Sony Bank WALLET(Visaデビット付きキャッシュカード)の評判・口コミ

- 楽天銀行デビットカードの評判・口コミ

- デビットカード(Visa)の評判・口コミ

- Visaデビットカードの評判・口コミ

- デビット付きキャッシュカードの評判・口コミ

- イオン銀行キャッシュ+デビットの評判・口コミ

- Visaデビット付キャッシュカードの評判・口コミ

- デビットカード(Mastercard)の評判・口コミ

- デビットカードのシミュレーション・ツール

- デビットカードの関連記事

デビットカードとは?デビットカードとクレジットカードの違い

デビットカードとは?

銀行が発行する銀行口座と連動した決済用カードのこと

を言います。

デビットカードには、クレジットカードと同じように国際ブランドとして「Visa」「Mastercard」「JCB」などのマークが付いていて、「Visa」「Mastercard」「JCB」の加盟店であれば、クレジットカードと同じようにお会計の時やネットショップの決済画面で利用できるカードです。

「クレジットカードと同じなの?デビットカードとクレジットカードは何が違うの?」

いくつかの違いがあります。

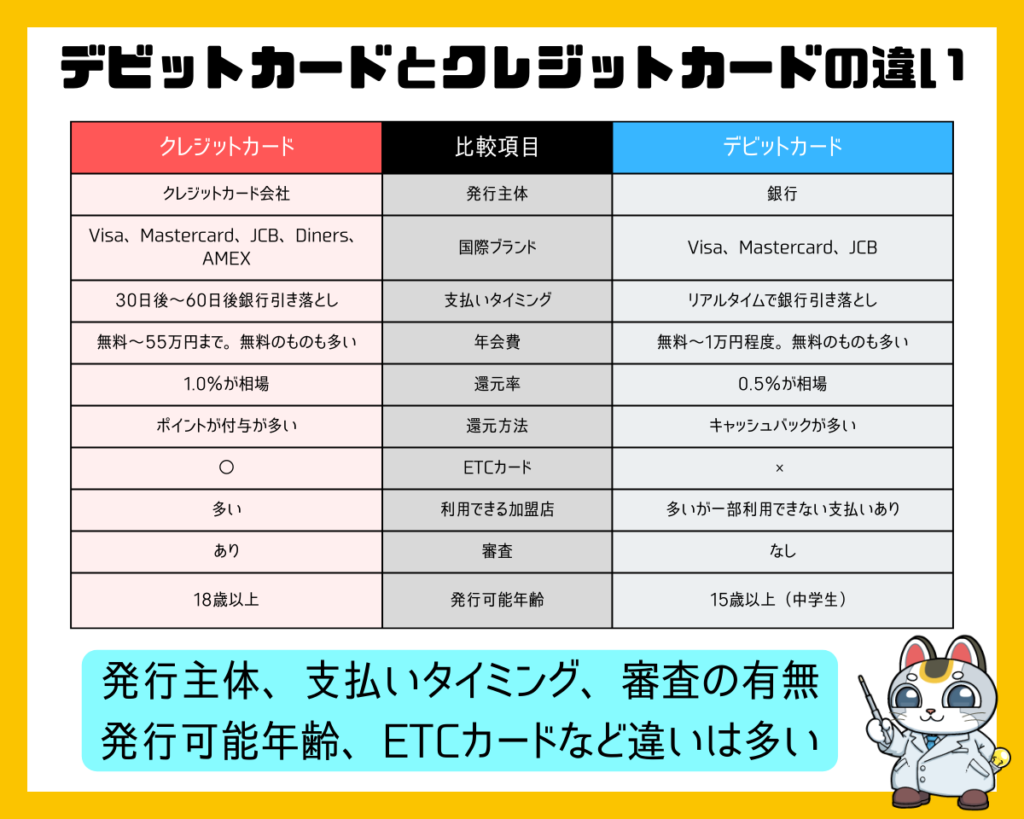

デビットカードとクレジットカードの比較

| 比較項目 | クレジットカード | デビットカード | どちらが有利 |

|---|---|---|---|

| 発行主体 | クレジットカード会社 | 銀行 | |

| 国際ブランド | Visa、Mastercard、JCB、Diners、AMEX | Visa、Mastercard、JCB | クレジットカード |

| 支払いタイミング | 30日後~60日後銀行引き落とし | リアルタイムで銀行引き落とし | クレジットカード |

| 年会費 | 無料~55万円まで。無料のものも多い | 無料~1万円程度。無料のものも多い | |

| 還元率 | 1.0%が相場 | 0.5%が相場 | クレジットカード |

| 還元方法 | ポイントが付与が多い | キャッシュバックが多い | デビットカード |

| ETCカード | ○ | × | クレジットカード |

| 利用できる加盟店 | 多い | 多いが一部利用できない支払いあり | クレジットカード |

| 審査 | あり | なし | デビットカード |

| 発行可能年齢 | 18歳以上 | 15歳以上(中学生) | デビットカード |

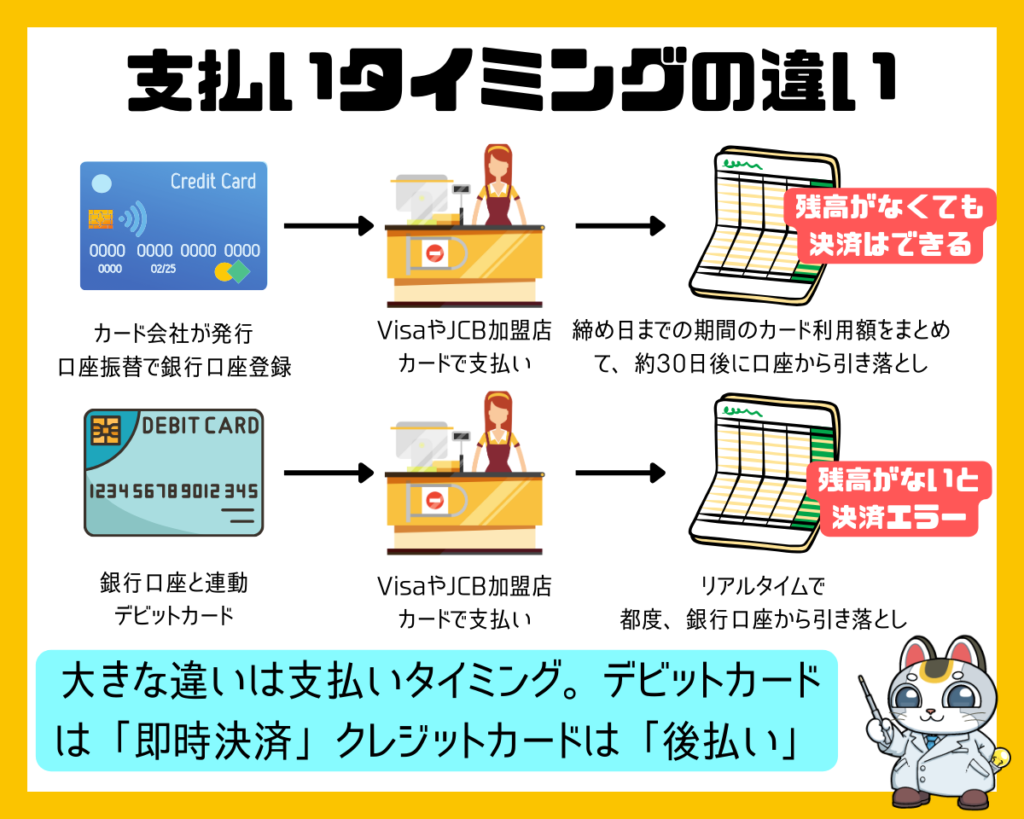

1.支払いタイミングが違う

クレジットカードとデビットカードの最大の違いは、支払いのタイミングです。

クレジットカードの支払いタイミング

1カ月分の支払いを末締め翌月末払いや20日締め翌20日払いのように後からまとめて登録した銀行口座から引き落としする仕組み = 「後払い」

デビットカードの支払いタイミング

デビットカードで決済(支払い)をしたタイミングで連携している銀行口座から自動的に引き落とされる仕組み = 「即時払い」

これが小さい違いのようで大きな違いとなります。

クレジットカードは「後払い」なので、銀行口座から引き落とされるまでは、クレジットカード会社が立て替えているのです。

そのため、

- 支払い能力の審査が必要

となり

- 信用力の審査がある

- 18歳未満は発行できない

- 限度額がはじめは小さい

- 口座残高がなくても、限度額の範囲内であればカードで支払いができる

- ETCカードが作れる

という特徴があるのです。

デビットカードは「即時払い」で、かりに支払い時に口座残高よりも大きい支払いをした場合は、決済エラーとなり支払いができません。つまり、発行主体である銀行が立て替える必要がないのです。

そのため

- 信用力の審査がない

- 18歳未満でも発行できる(15歳以上が発行可能)

- 限度額がない(口座残高の範囲内で使える。自分で使いすぎないように限度額も設定可能)

- 口座残高がないとカードで支払いができなくなる

- ETCカードが作れない(口座残高がないときでも、ETCレーンで車の通行を止めることができないため)

- 一部、デビットカードでの引き落としを禁止にしている加盟店がある(即時払いに対応できないため)

という特徴があります。

2.発行主体が違う

デビットカードは、銀行口座と連携して利用する決済用のカードです。三井住友銀行や三菱UFJ銀行などが発行するイメージです。

そのため、発行主体は銀行となり、キャッシュカードのように口座開設時に一緒に発行することが可能な決済用カードです。

クレジットカードは、発行主体はカード会社です。三井住友カードやJCBが発行するイメージです。

発行主体はクレジットカード会社であり、銀行に口座振替依頼書を提出することで、クレジットカードの利用額が後日、銀行口座から引き落とされることになります。

結果として

デビットカードの発行主体は銀行なので

- ポイントではなく、現金キャッシュバックが多い(ポイントプログラムがない銀行もあるため)

- クレジットカード会社のようにキャッシングによる収入がないため、還元率は低めに設定されている

という特徴があります。

クレジットカードの発行会社はクレジットカード会社で

- ポイント還元が多い(ポイントプログラムがあるため)

- ポイント還元率が高い(デビットカードと違ってリボ払いやキャッシングによる手数料収入があるため、還元できる)

という特徴があります。

デビットカードとクレジットカードの利用者にとってのメリットデメリット比較

デビットカードのメリットデメリット

メリット

- 18歳未満でも決済用カードが作れる

- 「即時払い」なので、口座残高がなければ利用できず、無駄遣いを防げる

- 限度額がない(口座残高の範囲内で利用できRる)

- ポイント付与でなく、キャッシュバックなのでポイントの使い道に悩まない

- 信用力の審査がない

- 都度引き落としなので、家計管理などがしやすい

デメリット

- 還元率がクレジットカードより低いものが多い

- 口座残高がないと決済ができない

- 利用できるカードの種類が少ない

- AMEXやDinersの国際ブランドが使えない

- プラチナカード、ブラックカードなど、ラグジュアリーなサービスがあるカードがほとんどない

- ETCカードが発行できない(一部、利用できるカードあり)

- 子カードが発行できない(一部、利用できるカードあり)

- キャッシングが利用できない

- 分割払い、リボ払いが利用できない

クレジットカードのメリットデメリット

メリット

- 還元率がデビットカードより高いものが多い

- 口座残高がなくても、決済できる

- 利用できるカードの種類が多い

- AMEXやDinersの国際ブランドが使える

- プラチナカード、ブラックカードなど、ラグジュアリーなサービスがあるカードがある

- ETCカードが発行可能

- 子カードが発行可能

- キャッシングが利用可能

- 分割払い、リボ払いが利用可能

- まとめて引き落としなので、家計管理などがしにくい

デメリット

- 18歳未満は決済用カードが作れない

- 「後払い」なので、口座残高がい状態でも使えてしまい、無駄遣いをする可能性がある

- 信用力が低いと限度額が低めの設定で、限度額を超える利用はできない

- キャッシュバックではなく、ポイント付与が多いので、ポイントの使い道に悩む

- 信用力の審査がある

デビットカードとクレジットカードを比較して、どちらが有利というものではなく、状況によって使い分けるものと言えます。

- 18歳未満 → デビットカード

- 大きい限度額を期待 → デビットカード

- 使いすぎを防止したい → デビットカード

- 信用力の審査なしで発行したい → デビットカード

- 家計管理を簡単にしたい → デビットカード

- ポイント還元率が高いものを使いたい → クレジットカード

- ETCカード使いたい → クレジットカード

- 子カードを使いたい → クレジットカード

- AMEXやDinersの国際ブランドを使いたい → クレジットカード

- プラチナカード、ブラックカードが欲しい → クレジットカード

となります。

当然、両方を併用するのも、ごく一般的で、筆者も、クレジットカード30枚以上、デビットカード10枚以上を所有しています。

デビットカードのメリットデメリット、クレジットカードのメリットデメリットを正確に把握して、あなたに合ったカードを使いましょう。

デビットカードおすすめしないって本当?危険性はあるの?

デビットカードは、クレジットカードのように使えて、家計管理がしやすいというメリットもある決済用カードですが、おすすめしない理由や危険性はあるのでしょうか?

「デビットカードをおすすめしない」という方の理由

「デビットカードはおすすめしない」というデビットカードをおすすめしない派の方も少なくありません。では、なぜ、「デビットカードはおすすめしない」という方の理由は何でしょうか。

デビットカードをおすすめしない派の理由

1.銀行口座の残高がないと利用できないから

その通りです。デビットカードでは、銀行口座に残高がないと利用できません。

ただし、これはデビットカードのデメリットでもありますが、メリットとも言えます。口座残高に支払い額がないと使えないのですから、使い過ぎを防止してくれるのです。逆に言えば、クレジットカードは、口座残高がなくても、高額な支払いに利用できてしまうため、借金を作るきっかけにもなってしまいます。

デビットカードとクレジットカードの特徴の違いなだけであって、「使い過ぎ防止したい」方にとっては、デビットカードがむしろおすすめと言えます。

2.リボ払いも、キャッシングもできないから

これも、同じように

- 「お金がなくても買い物をしたい」という方 → デビットカードを利用しない理由となる

- 「使い過ぎ防止したい」という方 → デビットカードを利用すべき理由となる

のです。

リボ払い、キャッシングは、お金がなくても、お金を借りられる便利な機能ではあるものの、「借金」ですので、誘惑に負ける人には、はじめから機能がないデビットカードの方がおすすめとなります。

3.使えない場所がある

これは、正真正銘のデビットカードのおすすめしにくい理由と言えます。

デビットカードは「即時決済」のため、「即時決済」ができない場所の支払いには向いていないのです。

デビットカードで使えないところの代表的なものには

- 月額料金の支払い

- 高速道路料金

- 飛行機の機内販売サービス

- ガソリンスタンド

- インターネットサービスプロバイダーなど

- オンラインカジノなど、一部カジノでのお支払い

- 資金移動(送金)が可能なアカウントへのチャージ取引※交通系ICカードへのチャージは除く

があります。

月額払いだと、デビットカードは口座残高がないと決済ができないため、月額払いの光回線やWiFi系のプロバイダーなどはデビットカードの利用をできないようにしており、クレジットカード決済のみになっているのです。

同様に、高速道路でも、ETCレーン通過時に口座残高がないと決済ができないので、利用できないため、支払いができず、デビットカードでは、ETCカードも発行できないのです。

これは、デビットカードを利用するうえでの最大のデメリットです。これを解決するためには、クレジットカードと併用することがおすすめです。

デビットカード使えないところ一覧

※Sony Bank WALLET(Visaデビットカード)の場合

| 業種 | 企業・サービス |

|---|---|

| ガソリンスタンド | 各ガソリンスタンド |

| 有料道路 | 各有料道路 |

| ケーブルTV | 近鉄ケーブルネットワーク |

| iTS COM | |

| ベイコム | |

| TOKAIコミュニケーションズ | |

| 大分ケーブルテレコム | |

| CTBメディア | |

| J:COM | |

| 愛媛CATV | |

| プロバイダー | AOL |

| インターリンク | |

| QTNET-BBIQ | |

| つなぐネットコミュニケーションズ | |

| ドスパラ(回線事業) | |

| @TCOM | |

| @nifty | |

| BIGLOBE | |

| ケイ・オプティコム | |

| hi-ho | |

| SANNET INTERNET | |

| U-netSURF | |

| イーアクセスADSL | |

| ASAHIネット | |

| BB.excite | |

| ぷらら | |

| 楽天ブロードバンド | |

| TikiTikiインターネット | |

| ドリーム・トレイン・インターネット | |

| EDIONクオルネット | |

| IIJ(インターネットイニシアティブ) | |

| Hi-Bit | |

| VISION DATA CARD | |

| Knet | |

| ISAO IPフォン | |

| AKINA-NET | |

| Info Sphere 利用料 | |

| famille | |

| MACHINORI CHARGE | |

| ワンダーネット | |

| au one net | |

| TOPPA! | |

| GMOとくとくBB | |

| So-net | |

| OCN(NTTコミュニケーションズ) | |

| 通信 | nojima WiMAX |

| BIC WiMAX | |

| DIS モバイル | |

| リンクライフ | |

| ワイヤレスゲート | |

| YAMADAモバイル | |

| UQ WiMAX/UQ mobile | |

| 日本通信b-mobile | |

| REAL MOBILE | |

| Wi2 SERVICE | |

| インターネットネットエイジ | |

| 88モバイル | |

| MOBELL(03)4550-1525 | |

| Y! Mobile | |

| U-Mobile | |

| フリーテル | |

| YAIRMOBILE(YAMADA Air Mobile ) | |

| LEQUIOSmobile | |

| ONLY SERVICE | |

| 楽天モバイル | |

| @モバイルくん | |

| PEPABO wimax | |

| Giga Media | |

| Fiimo | |

| MEGA EGG | |

| X-mobile(旧もしもシークス) | |

| スマモバ | |

| EXPO | |

| Webサービス | YAMADA SIM PLUS |

| f Phone | |

| SORACOM | |

| アイストリーム | |

| LINEモバイル | |

| KT-WiMAX | |

| ロケットモバイル | |

| カシモ | |

| レジェンドプロデュース | |

| 民事法務協会 | |

| Fujisan.co.jp | |

| GOO ID USAGE FEE | |

| エキサイト | |

| THE RESPONSE | |

| エックスサーバー | |

| G-search | |

| お名前ドットコムレンタルサーバー | |

| トラベルヴォイス | |

| DeNA | |

| まぐまぐ | |

| 777タウンドットネット | |

| U-NEXT | |

| Laxus.co | |

| 飲料水宅配 | フレシャス |

| クリティア(ウォーターサーバー) | |

| プレミアムウォーター | |

| トーエルハワイウォーター | |

| オークション | モバオク利用料 |

| 各種会費 | ソフマッププレミアムクラブ |

| 機内販売 | 飛行機の機内販売サービス |

| 決済サービス | Doレジ |

| e-bay(セカイモン) | |

| REVOLUT | |

| 決済代行 | おさいぽ! |

| 生命保険 | ライフネット生命保険 |

| 損害保険 | アメリカンホーム保険 |

| 駐車場 | タイムズ駐車場 |

| 鉄道系電子マネー | SAPICA |

| SAPICAオートチャージ | |

| SMART ICOCA(ご購入・チャージ) | |

| 電話サービス | 楽天コミュニケーションズ |

| G-Call電話サービス | |

| 動画配信 | ユーネクスト |

| ひかりTV利用料 | |

| アクトビラ | |

| ニコニコプレミアム | |

| Gyao | |

| 楽天TV | |

| ツタヤガラパゴス | |

| ネット通販 | MOSHIMO |

| フェイス | |

| ジャストシステム ダイレクト販売 | |

| 放送受信料 | スカパー |

| WOWOW | |

| ぽすれん | |

| ツタヤディスカス | |

| その他 | 海外投資(*)や投機、賭博等を取り扱う加盟店 |

| 公序良俗に反する商品・サービスを取り扱う等、当社が適当でないと判断する加盟店 | |

| FX、バイナリーオプション、投資信託、保険等の金融商品の購入 |

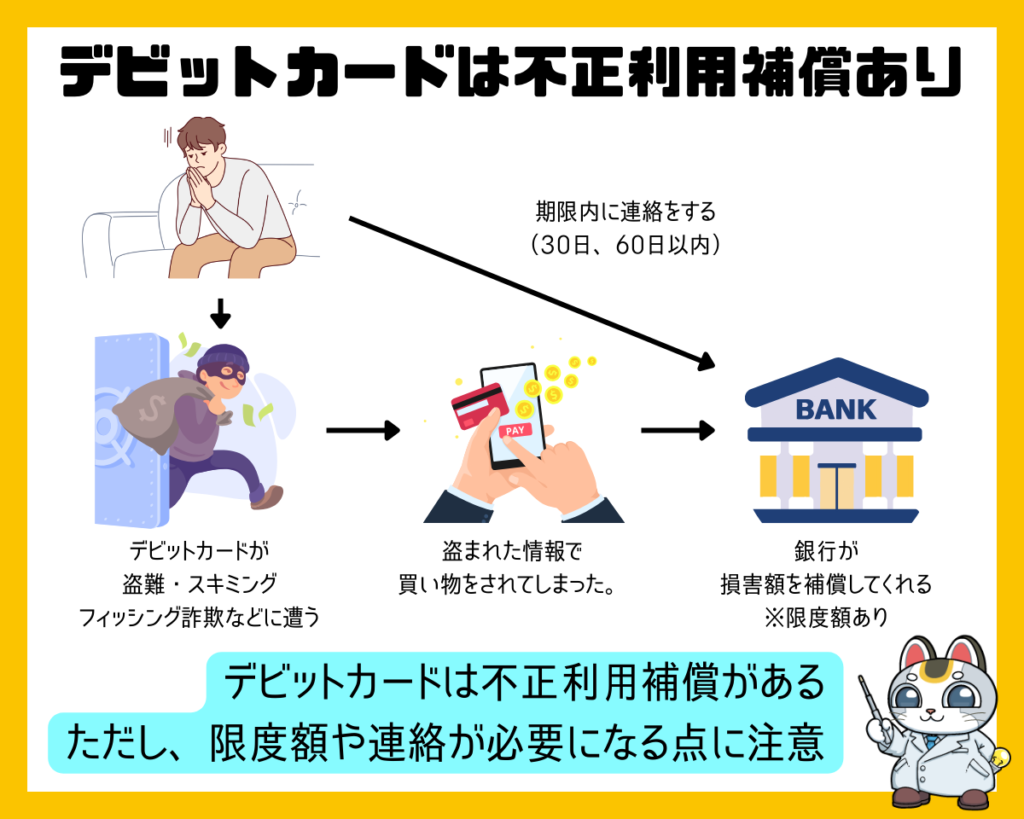

デビットカードに危険性はあるの?

これはデビットカードに限った話ではなく、キャッシュカードやクレジットカードも同様ですが、危険性はゼロではなく、「不正利用」されてしまう可能性があります。

不正利用

- カードの盗難や紛失:カードが盗難され、不正に第三者の決済に利用される

- カード情報の漏洩・第三者に知られる:カード番号や有効期限、氏名、暗証番号といった情報が漏洩し、不正に第三者の決済に利用される

- スキミング:特別な装置を使用してカードの磁気ストライプに記憶されている情報を抜き出す

- フィッシング詐欺:偽ホームページや偽のショッピングサイトに誘導し、カード情報を盗む

- ネットショッピング詐欺:偽のショッピングサイトで「有名ブランド商品を破格の値段で売る」などと偽り、商品の代金を振り込ませたり、入力されたカード情報を不正に利用する

不正利用には、デビットカードの保険・補償がある

ほとんどのデビットカードでは「不正利用補償」が付帯されています。

Sony Bank WALLET(Visaデビットカード)の場合

紛失・盗難などにより、Sony Bank WALLET が第三者に不正利用された場合、当社に通知が行われた日の30日前の日以降に発生した損害について、1日あたり、ご利用限度額の範囲で補償します。

当社への通知が紛失・盗難などが行われた日から60日を経過する日後に行われた場合やお客さまの故意または重過失に起因する被害など、補償できない場合があります。

Oliveフレキシブルペイ(デビットモード)の場合

紛失・盗難などで第三者による不正利用が発生した場合は、弊社にご連絡をいただいた日から60日前までに発生した損害を、年間100万円を限度として補償いたします。ただし、お客さまの故意または過失に起因する被害や暗証番号取引等は補償の対象外です。

Sony Bank WALLET(Visaデビットカード)は、「1日あたり、ご利用限度額の範囲で補償」となっていますが、1日あたりの利用限度額は、200万円ですので、200万円までは不正利用も補償されることになります。当然、不正利用相手も、1日200万円までしか利用できないので、すぐに被害に気付けば、全額補償されることになります。

Oliveフレキシブルペイ(デビットモード)は、若干補償額が低く、年間100万円となっているので注意が必要です。

危険性を回避するデビットカードの使い方

デビットカードも、使い方次第で「不正利用」の危険性はほとんど回避できます。

給与振り込み口座とデビットカードの口座は分けておく(必要な金額だけをデビットカードの口座に)

デビットカードは、口座残高の範囲内でしか利用できません。

つまり、

はじめから、デビットカードと連携する銀行口座には、使うだろう金額までしか入れておかなければ良い

のです。

給与振り込み口座や貯蓄用の口座、メイン口座と、デビットカードの口座を分けて運用すれば、いざ不正利用されようとしても、口座残高の範囲内でしか不正利用はできず、その金額が高額でなければ、デビットカードの不正利用補償で全額補償されるのです。

利用限度額を設定する

デビットカードの利用限度額は、自分で設定を変更することができます。デビットカードの利用限度額を、自分が利用する範囲内に設定しておけば、不正利用された場合の損害額も利用限度額の範囲内に抑えられるのです。

利用履歴・口座残高の通知をしっかり見る

デビットカードは、多くの場合、銀行が提供している銀行の口座アプリと連動しています。設定次第ですが、デビットカードの利用があれば、通知がくる設定にできるのです。

自分がデビットカードを使っていないのに通知が来たら、自分が使ったことがない支払い先の通知が来たら、不正利用の可能性が高いです。

不正利用は、早期発見して、早めに止めれば、損害額が小さいので、デビットカードの不正利用補償で全額補償されるのです。

海外の利用機能をオフにする

海外在住の方でなければ、日本にいるときは、海外の利用制限をしておくことで、海外で使われる不正利用を防ぐことが可能です。旅行や出張で海外に行くことになったら、その時に海外利用制限をオフにすれば良いのです。

デビットカードの選び方。おすすめの一枚はどう選ぶ?

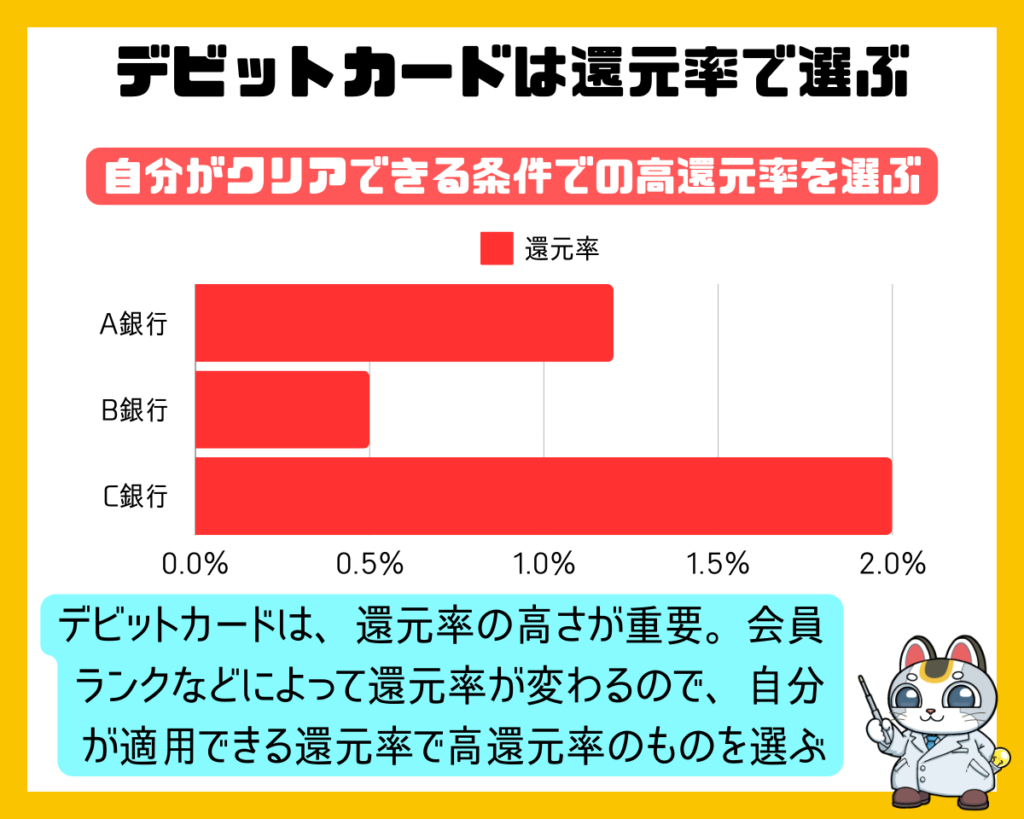

1.ポイント還元率(キャッシュバック率)の高さで選ぶ

デビットカードは、クレジットカードと同じように

- カード利用額に応じたポイント還元

- カード利用額に応じたキャッシュバック

があるのが一般的です。

カード利用額に対する還元率である

- ポイント還元率

- キャッシュバック率

が高いデビットカードを利用すれば、どんどんポイントが貯まり、キャッシュバックされ、お得にデビットカード利用ができることになります。

「還元率」でデビットカードを選ぶときのポイントは

ご自身が利用した時に付与される還元率で選ぶ

という点です。

デビットカードのポイント付与、キャッシュバックでは

- 無条件で付与されるもの

- 銀行の会員ステータスに応じて割合が変わるもの

- 特定の加盟店で手厚い還元率になるもの

など、条件によって、ポイント還元率、キャッシュバック率が変わるものが少なくありません。

還元率の高いデビットカードを作ったつもりが、自分の会員ステータスでは、他のデビットカードよりも還元率が低くなってしまうということが起こりうるのです。

ご自身がそのデビットカード、銀行を利用したときに適用されるポイント還元率、キャッシュバック率を想定した上で、ポイント還元率、キャッシュバック率が高いデビットカードを選ぶことが重要です。

デビットカード還元率(基準:最低)の高いランキング

| サービス名 | カード会社 | 国際ブランド | 年会費 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 |

|---|---|---|---|---|---|---|

| Mastercardプラチナデビットカード | GMOあおぞらネット銀行 | Mastercard | 3,300円 | 1.20% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に |

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 11,000円 | 1.00% | 1.00% | 世界1,000カ所を超える空港ラウンジをご利用いただけるサービス、Global Data Roaming by FLEXIROAM、Taste of Premium® |

| 楽天銀行デビットカード | 楽天銀行 | Visa、Mastercard、JCB | 0円 | 1.00% | 1.00% | – |

| デビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 0円 | 0.80% | 0.80% | – |

| デビットカード(Visa) | 住信SBIネット銀行 | Visa | 0円 | 0.60% | 0.60% | – |

| Visaデビット付キャッシュカード | GMOあおぞらネット銀行 | Visa | 0円 | 0.60% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に |

| Oliveフレキシブルペイ/一般 | 三井住友カード | Visa | 0円 | 0.50% | 20.00% | Vポイントアッププログラムで+6.5%、家族ポイント登録最大+5.0%、Vポイントアッププログラム最大+8.0%※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。 |

| デビット付きキャッシュカード | セブン銀行 | JCB | 0円 | 0.50% | 1.00% | セブン-イレブン、西武そごう、7net |

| イオン銀行キャッシュ+デビット | イオン銀行 | JCB | 0円 | 0.50% | 1.00% | イオングループの対象店舗。WAONでお買い物 |

| ANAマイレージクラブ / Sony Bank WALLET | ソニー銀行 | Visa | 0円 | 0.50% | 0.50% | – |

| Sony Bank WALLET(Visaデビット付きキャッシュカード) | ソニー銀行 | Visa | 0円 | 0.50% | 2.00% | 優遇プログラム「Club S」 のステージをプラチナランクに(2.0%のキャッシュバック上限20万円/月) |

| Visaデビットカード | PayPay銀行 | Visa | 0円 | 0.20% | 0.20% | – |

| スマホデビット | auじぶん銀行 | JCB | 0円 | 0.01% | 0.15% | 合計10,000円以上スマホデビットのショッピング利用で月3回の抽選で1名の当選 |

デビットカード還元率(最大)の高いランキング

| サービス名 | カード会社 | 国際ブランド | 年会費 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 |

|---|---|---|---|---|---|---|

| Oliveフレキシブルペイ/一般 | 三井住友カード | Visa | 0円 | 0.50% | 20.00% | Vポイントアッププログラムで+6.5%、家族ポイント登録最大+5.0%、Vポイントアッププログラム最大+8.0%※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。 |

| Sony Bank WALLET(Visaデビット付きキャッシュカード) | ソニー銀行 | Visa | 0円 | 0.50% | 2.00% | 優遇プログラム「Club S」 のステージをプラチナランクに(2.0%のキャッシュバック上限20万円/月) |

| Mastercardプラチナデビットカード | GMOあおぞらネット銀行 | Mastercard | 3,300円 | 1.20% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に |

| Visaデビット付キャッシュカード | GMOあおぞらネット銀行 | Visa | 0円 | 0.60% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に |

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 11,000円 | 1.00% | 1.00% | 世界1,000カ所を超える空港ラウンジをご利用いただけるサービス、Global Data Roaming by FLEXIROAM、Taste of Premium® |

| デビット付きキャッシュカード | セブン銀行 | JCB | 0円 | 0.50% | 1.00% | セブン-イレブン、西武そごう、7net |

| 楽天銀行デビットカード | 楽天銀行 | Visa、Mastercard、JCB | 0円 | 1.00% | 1.00% | – |

| イオン銀行キャッシュ+デビット | イオン銀行 | JCB | 0円 | 0.50% | 1.00% | イオングループの対象店舗。WAONでお買い物 |

| デビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 0円 | 0.80% | 0.80% | – |

| デビットカード(Visa) | 住信SBIネット銀行 | Visa | 0円 | 0.60% | 0.60% | – |

| ANAマイレージクラブ / Sony Bank WALLET | ソニー銀行 | Visa | 0円 | 0.50% | 0.50% | – |

| Visaデビットカード | PayPay銀行 | Visa | 0円 | 0.20% | 0.20% | – |

| スマホデビット | auじぶん銀行 | JCB | 0円 | 0.01% | 0.15% | 合計10,000円以上スマホデビットのショッピング利用で月3回の抽選で1名の当選 |

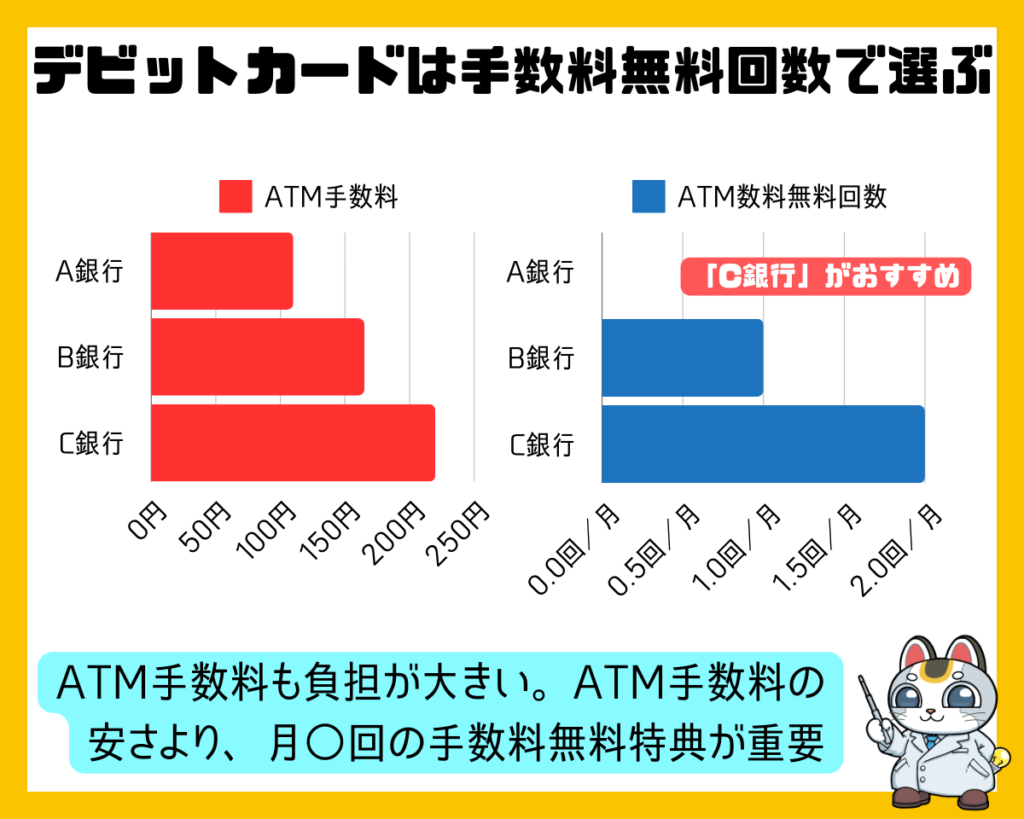

2.ATM手数料・振込手数料の無料回数で銀行を選ぶ

クレジットカードは、カード会社が発行するものですが、デビットカードは、銀行口座に紐づいて発行されるため、デビットカードは、銀行が発行するものなのです。

デビットカードを利用する = その銀行口座を利用する

ことに他ならないのです。

メインで使うデビットカードを選ぶのであれば、その銀行口座をメイン口座として利用することを想定する必要があります。

そうなると、デビットカードだけのスペックだけでデビットカードを選ぶのではなく、銀行口座としての預金金利やATM手数料、振込手数料、アプリ対応、支店の有無なども含めて、検討する必要があります。

銀行口座としても、使いやすい銀行・お得な銀行のデビットカードを選ぶ必要があるのです。

人によって、銀行口座を使うときに重視すべきポイントは異なりますが

- ATM手数料の安さ

- 振込手数料の安さ

で選ぶことをおすすめします。

というのも、ATM手数料は、銀行によって110円~330円の手数料が発生してしまうものです。

仮に220円だとして、月2回ATMから引き出しをするとなると

- 年間負担 = 220円 × 月2回 × 12カ月 = 5,280円

となります。

いくらポイント還元率やキャッシング率が高くても、ATMを使うだけで年間5,280円も手数料が発生してしまったら、全然お得にならないのです。

デビットカードを発行している銀行の中には

月○回までATM手数料無料

という銀行が多いです。

多くの人が銀行のサービスで一番利用する機会の多い、ATMの手数料が無料になる回数が多い銀行のデビットカードをおすすめします。

デビットカードATM手数料比較

| サービス名 | カード会社 | ATM手数料 | ATM手数料無料 |

|---|---|---|---|

| Sony Bank WALLET(Visaデビット付きキャッシュカード) | ソニー銀行 | 110円 | 月2回まで無料。最大月11回無料 |

| ANAマイレージクラブ / Sony Bank WALLET | ソニー銀行 | 110円 | 月4回まで無料。最大月無制限無料 |

| Visaデビットカード | PayPay銀行 | 165円 | 月1回まで無料 |

| イオン銀行キャッシュ+デビット | イオン銀行 | 110円 | イオン銀行Myステージのランクにより最大月5回まで無料 |

| Visaデビット付キャッシュカード | GMOあおぞらネット銀行 | 110円 | 月2回まで無料。カスタマーステージにより最大月20回無料 |

| デビットカード(Mastercard) | 住信SBIネット銀行 | 110円 | 月2回まで無料。スマプロランクにより最大月20回無料 |

| デビットカード(Visa) | 住信SBIネット銀行 | 110円 | 月2回まで無料。スマプロランクにより最大月20回無料 |

| 楽天銀行デビットカード | 楽天銀行 | 220円 | ハッピープログラムにより最大月7回無料 |

| デビット付きキャッシュカード | セブン銀行 | 110円 | |

| スマホデビット | auじぶん銀行 | 110円 | 月2回まで無料。じぶんプラスにより最大月15回無料 |

| Mastercardプラチナデビットカード | GMOあおぞらネット銀行 | 110円 | 月20回無料 |

| Oliveフレキシブルペイ/一般 | 三井住友カード | 220円 | 選べる特典で「コンビニATM手数料無料」を選択すると月2回無料 |

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | 110円 | 月10回まで無料。スマプロランクにより最大月20回無料 |

振込をよく利用する方には、振込手数料の安い銀行のデビットカードをおすすめします。

デビットカード振込手数料比較

| サービス名 | カード会社 | 振込手数料 | 振込手数料無料 |

|---|---|---|---|

| Sony Bank WALLET(Visaデビット付きキャッシュカード) | ソニー銀行 | 110円 | 月1回まで無料。最大月11回無料 |

| ANAマイレージクラブ / Sony Bank WALLET | ソニー銀行 | 110円 | 月1回まで無料。最大月11回無料 |

| Visaデビットカード | PayPay銀行 | 145円 | 給与受取で月3回無料 |

| イオン銀行キャッシュ+デビット | イオン銀行 | 132円 | イオン銀行Myステージのランクにより最大月5回まで無料 |

| Visaデビット付キャッシュカード | GMOあおぞらネット銀行 | 75円 | 月1回まで無料。カスタマーステージにより最大月20回無料 |

| デビットカード(Mastercard) | 住信SBIネット銀行 | 77円 | 月1回まで無料。スマプロランクにより最大月20回無料 |

| デビットカード(Visa) | 住信SBIネット銀行 | 77円 | 月1回まで無料。スマプロランクにより最大月20回無料 |

| 楽天銀行デビットカード | 楽天銀行 | 145円 | ハッピープログラムにより最大月3回無料 |

| デビット付きキャッシュカード | セブン銀行 | 165円 | |

| スマホデビット | auじぶん銀行 | 204円 | 三菱UFJ銀行無料。月3回まで無料。じぶんプラスにより最大月15回無料 |

| Mastercardプラチナデビットカード | GMOあおぞらネット銀行 | 75円 | 月20回無料 |

| Oliveフレキシブルペイ/一般 | 三井住友カード | 165円 | 月3回まで無料 |

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | 77円 | 月10回まで無料。スマプロランクにより最大月20回無料 |

3.国際ブランドで選ぶ

日本で発行されているデビットカードには

- Visa

- Mastercard

- JCB

の3つの国際ブランドでカードが発行されています。

Visa、Mastercardであれば、海外加盟店が多いのですが、JCBは、日本の国際ブランドであり、海外の加盟店が少ないため、国内利用前提の方におすすめです。海外で利用する機会が多い方は、Visa、Mastercardブランドのデビットカードをおすすめします。

JCBは、海外利用という意味では不利なのですが、JCBブランドのデビットカードの方が、ポイント還元率やキャッシュバック率が大きいものが多いため、お得という意味では、JCBブランドのデビットカードをおすすめになります。

また、国際ブランドによって、対応しているスマホ決済(Apple Pay、Google Pay)も異なるため、自分のカード利用に適した国際ブランドか?をデビットカードを選ぶときには事前に確認しておく必要があります。

Visaデビットカード比較

| サービス名 | カード会社 | 国際ブランド | 年会費 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 |

|---|---|---|---|---|---|---|

| 楽天銀行デビットカード | 楽天銀行 | Visa、Mastercard、JCB | 0円 | 1.00% | 1.00% | – |

| デビットカード(Visa) | 住信SBIネット銀行 | Visa | 0円 | 0.60% | 0.60% | – |

| Visaデビット付キャッシュカード | GMOあおぞらネット銀行 | Visa | 0円 | 0.60% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に |

| Oliveフレキシブルペイ/一般 | 三井住友カード | Visa | 0円 | 0.50% | 20.00% | Vポイントアッププログラムで+6.5%、家族ポイント登録最大+5.0%、Vポイントアッププログラム最大+8.0%※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。 |

| ANAマイレージクラブ / Sony Bank WALLET | ソニー銀行 | Visa | 0円 | 0.50% | 0.50% | – |

| Sony Bank WALLET(Visaデビット付きキャッシュカード) | ソニー銀行 | Visa | 0円 | 0.50% | 2.00% | 優遇プログラム「Club S」 のステージをプラチナランクに(2.0%のキャッシュバック上限20万円/月) |

| Visaデビットカード | PayPay銀行 | Visa | 0円 | 0.20% | 0.20% | – |

Mastercardデビットカード比較

| サービス名 | カード会社 | 国際ブランド | 年会費 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 |

|---|---|---|---|---|---|---|

| Mastercardプラチナデビットカード | GMOあおぞらネット銀行 | Mastercard | 3,300円 | 1.20% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に |

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 11,000円 | 1.00% | 1.00% | 世界1,000カ所を超える空港ラウンジをご利用いただけるサービス、Global Data Roaming by FLEXIROAM、Taste of Premium® |

| 楽天銀行デビットカード | 楽天銀行 | Visa、Mastercard、JCB | 0円 | 1.00% | 1.00% | – |

| デビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 0円 | 0.80% | 0.80% | – |

JCBデビットカード比較

| サービス名 | カード会社 | 国際ブランド | 年会費 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 |

|---|---|---|---|---|---|---|

| 楽天銀行デビットカード | 楽天銀行 | Visa、Mastercard、JCB | 0円 | 1.00% | 1.00% | – |

| デビット付きキャッシュカード | セブン銀行 | JCB | 0円 | 0.50% | 1.00% | セブン-イレブン、西武そごう、7net |

| イオン銀行キャッシュ+デビット | イオン銀行 | JCB | 0円 | 0.50% | 1.00% | イオングループの対象店舗。WAONでお買い物 |

| スマホデビット | auじぶん銀行 | JCB | 0円 | 0.01% | 0.15% | 合計10,000円以上スマホデビットのショッピング利用で月3回の抽選で1名の当選 |

4.付帯サービスで選ぶ

デビットカードには、いろいろな付帯サービスが用意されています。

- 外貨預金口座からの直接の海外利用

- カードレスデビットの発行

- ショッピング保険の無料付帯

- 国内旅行傷害保険の無料付帯

- 海外旅行傷害保険の無料付帯

- 海外空港ラウンジ無料

- 関連企業での買い物割引・優待

などがあります。

- 外貨預金口座からの直接の海外利用 → 無駄な両替時の為替手数料が発生しない

- カードレスデビットの発行 → すぐに発行できる、オンラインショッピングが可能

- ショッピング保険 → 買い物した商品の故障などで補償

- 国内旅行傷害保険の無料付帯 → 国内での病気やケガでの補償

- 海外旅行傷害保険の無料付帯 → 海外での病気やケガでの補償

- 海外空港ラウンジ無料 → 海外空港ラウンジが無料利用可能

- 関連企業での買い物割引・優待 → お得に利用ができる

ご自身のデビットカード利用のシチュエーションに合わせた付帯サービスを提供しているデビットカードを選ぶと良いでしょう。

デビットカード付帯サービス比較

| サービス名 | カード会社 | その他特典 | 外貨口座からの現地通貨引き出し | カードレスデビット発行 | ショッピング保険/最高保険金 | 海外旅行傷害保険/最高保険金 | 国内旅行傷害保険/最高保険金 |

|---|---|---|---|---|---|---|---|

| Mastercardプラチナデビットカード | GMOあおぞらネット銀行 | 1口座につき1枚ずつ計2枚発行可能。MastercardとVisaのそれぞれの国際カードブランドの発行が可能 | |||||

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | スマプロランクの判定対象 | 米ドル | スマホデビット。Apple Pay・Google Pay対応 | 年間100万円 | 最高1億円(利用付帯) | 最高1億円(利用付帯) |

| 楽天銀行デビットカード | 楽天銀行 | – | |||||

| デビットカード(Mastercard) | 住信SBIネット銀行 | スマプロランクの判定対象 | 米ドル | スマホデビット。Apple Pay・Google Pay対応 | |||

| デビットカード(Visa) | 住信SBIネット銀行 | スマプロランクの判定対象 | 米ドル | ||||

| Visaデビット付キャッシュカード | GMOあおぞらネット銀行 | 1口座につき1枚ずつ計2枚発行可能。MastercardとVisaのそれぞれの国際カードブランドの発行が可能 | |||||

| Oliveフレキシブルペイ/一般 | 三井住友カード | 三井住友銀行ATM、三菱UFJ銀行の店舗外ATM手数料無料、ダイレクト利用で他行宛て振込手数料が毎月3回無料、 | アプリ | 2,000万円(利用付帯) | |||

| デビット付きキャッシュカード | セブン銀行 | 電子マネーnanaco機能 | |||||

| イオン銀行キャッシュ+デビット | イオン銀行 | 毎月20日・30日はイオングループ対象店舗でお買い物が5%OFF、イオンシネマがいつでも300円割引、55歳以上の方は、毎月15日はイオングループ対象店舗でお買い物が5%OFF、毎月10日のありが10デーはポイントが基本の5倍 | 年間50万円 | ||||

| ANAマイレージクラブ / Sony Bank WALLET | ソニー銀行 | ソニー銀行の新規口座開設とカード発行で500マイルプレゼント | 11通貨 | 年間50万円 | 2,000万円(利用付帯) | ||

| Sony Bank WALLET(Visaデビット付きキャッシュカード) | ソニー銀行 | ソニーストア3%OFF | 11通貨 | 年間50万円 | 2,000万円(利用付帯) | ||

| Visaデビットカード | PayPay銀行 | お得なキャンペーンを積極的に展開 | 最大4枚まで発行可能 | ||||

| スマホデビット | auじぶん銀行 | 宿泊予約サービス「Relux」初回7%割引、2回目以降5%割引 | スマホデビット | 年間50万円(海外のみ) | |||

| 外貨預金と投資信託の月末残高に応じて、マイルが毎月積算 |

5.プラチナデビットカードという選択肢

デビットカードにも、クレジットカードのように

- 一般カード

- ゴールドカード

- プラチナカード

というカードのランクがあります。

デビットカードの一般カードの特徴は

- 年会費永年無料

- 付帯サービスは少ない

というものですが

デビットカードのプラチナカードの特徴は

- 年会費有料(数千円~1万円)

- 付帯サービスが多い

というものとなっています。

とくにプラチナデビットカードの場合は

- 無条件で最大の還元率

- ATM手数料の無料回数が最大レベル

- 振込手数料の無料回数が最大レベル

- ショッピング保険の無料付帯

- 国内旅行傷害保険の無料付帯

- 海外旅行傷害保険の無料付帯

という代わりに年会費が発生する仕組みになっています。

年会費負担よりも、得られるメリットが大きい場合は、デビットカードのプラチナカードも選択肢の一つとなります。

プラチナデビットカード比較

| サービス名 | カード会社 | 国際ブランド | 年会費 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 |

|---|---|---|---|---|---|---|

| Mastercardプラチナデビットカード | GMOあおぞらネット銀行 | Mastercard | 3,300円 | 1.20% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に |

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 11,000円 | 1.00% | 1.00% | 世界1,000カ所を超える空港ラウンジをご利用いただけるサービス、Global Data Roaming by FLEXIROAM、Taste of Premium® |

デビットカード比較

| サービス名 | カード会社 | 特徴 | 国際ブランド | カードランク | 年会費 | 還元方法 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 | その他特典 | 限度額 | 外貨口座からの現地通貨引き出し | カードレスデビット発行 | ショッピング保険/最高保険金 | 海外旅行傷害保険/最高保険金 | 国内旅行傷害保険/最高保険金 | 対象年齢 | ATM手数料 | ATM手数料無料 | 振込手数料 | 振込手数料無料 | 年会費の安さ【評価】 | 還元率(基準)の高さ【評価】 | 還元率(最大)の高さ【評価】 | ATM手数料の安さ【評価】 | 機能の多さ【評価】 | 総合【評価】 | 公式 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 楽天銀行デビットカード | 楽天銀行 | 還元率1.0%のデビットカード。国際ブランドも選べる | Visa、Mastercard、JCB | 一般カード | 0円 | ポイント | 1.00% | 1.00% | – | – | 残高の範囲内で上限なし | 16歳以上 | 220円 | ハッピープログラムにより最大月7回無料 | 145円 | ハッピープログラムにより最大月3回無料 | 5.00 | 4.32 | 1.77 | 9.20 | 2.18 | 4.50 | 公式サイト | |||||

| Oliveフレキシブルペイ/一般 | 三井住友カード | 三井住友銀行の口座、クレジットカード、デビットカードを統合管理 | Visa | 一般カード | 0円 | ポイント | 0.50% | 20.00% | Vポイントアッププログラムで+6.5%、家族ポイント登録最大+5.0%、Vポイントアッププログラム最大+8.0%※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。 | 三井住友銀行ATM、三菱UFJ銀行の店舗外ATM手数料無料、ダイレクト利用で他行宛て振込手数料が毎月3回無料、 | 1日最大200万円 | アプリ | 2,000万円(利用付帯) | 満15歳以上 | 220円 | 選べる特典で「コンビニATM手数料無料」を選択すると月2回無料 | 165円 | 月3回まで無料 | 5.00 | 2.64 | 5.00 | 11.20 | 3.34 | 5.44 | 公式サイト | |||

| デビットカード(Visa) | 住信SBIネット銀行 | 基準の還元率が高い。ATM手数料・振込手数料が安い | Visa | 一般カード | 0円 | ポイント | 0.60% | 0.60% | – | スマプロランクの判定対象 | 1日最大200万円 | 米ドル | 15歳以上 | 110円 | 月2回まで無料。スマプロランクにより最大月20回無料 | 77円 | 月1回まで無料。スマプロランクにより最大月20回無料 | 5.00 | 2.97 | 1.41 | 4.00 | 2.77 | 3.23 | 公式サイト | ||||

| Visaデビット付キャッシュカード | GMOあおぞらネット銀行 | 基準の還元率が高い。1日の利用限度額が大きく手数料が安い | Visa | 一般カード | 0円 | キャッシュバック | 0.60% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に | 1口座につき1枚ずつ計2枚発行可能。MastercardとVisaのそれぞれの国際カードブランドの発行が可能 | 1日最大500万円 | 満15歳以上 | 110円 | 月2回まで無料。カスタマーステージにより最大月20回無料 | 75円 | 月1回まで無料。カスタマーステージにより最大月20回無料 | 5.00 | 2.97 | 1.95 | 4.00 | 2.18 | 3.22 | 公式サイト | |||||

| Visaデビットカード | PayPay銀行 | 最大4枚までカードレスデビットが発行できる | Visa | 一般カード | 0円 | ポイント | 0.20% | 0.20% | – | お得なキャンペーンを積極的に展開 | 1日最大200万円 | 最大4枚まで発行可能 | 満15歳以上 | 165円 | 月1回まで無料 | 145円 | 給与受取で月3回無料 | 5.00 | 1.63 | 1.05 | 11.60 | 2.77 | 4.41 | 公式サイト | ||||

| ANAマイレージクラブ / Sony Bank WALLET | ソニー銀行 | ANAマイルが貯まるVisaブランドのデビットカード | Visa | 一般カード | 0円 | ANAマイル(上限年間4万マイル) | 0.50% | 0.50% | – | ソニー銀行の新規口座開設とカード発行で500マイルプレゼント | 1日最大200万円 | 11通貨 | 年間50万円 | 2,000万円(利用付帯) | 満15歳以上 | 110円 | 月4回まで無料。最大月無制限無料 | 110円 | 月1回まで無料。最大月11回無料 | 5.00 | 2.64 | 1.32 | 3.67 | 3.89 | 3.30 | 公式サイト | ||

| Sony Bank WALLET(Visaデビット付きキャッシュカード) | ソニー銀行 | 最大2.0%nのキャッシュバック。11通貨の外貨対応 | Visa | 一般カード | 0円 | キャッシュバック | 0.50% | 2.00% | 優遇プログラム「Club S」 のステージをプラチナランクに(2.0%のキャッシュバック上限20万円/月) | ソニーストア3%OFF | 1日最大200万円 | 11通貨 | 年間50万円 | 2,000万円(利用付帯) | 満15歳以上 | 110円 | 月2回まで無料。最大月11回無料 | 110円 | 月1回まで無料。最大月11回無料 | 5.00 | 2.64 | 2.68 | 3.67 | 3.89 | 3.57 | 公式サイト | ||

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | 数少ないデビットカードのプラチナカード。常時還元率1.0%で手数料も月10回無料 | Mastercard | プラチナカード | 11,000円 | ポイント | 1.00% | 1.00% | 世界1,000カ所を超える空港ラウンジをご利用いただけるサービス、Global Data Roaming by FLEXIROAM、Taste of Premium® | スマプロランクの判定対象 | 1日最大200万円 | 米ドル | スマホデビット。Apple Pay・Google Pay対応 | 年間100万円 | 最高1億円(利用付帯) | 最高1億円(利用付帯) | 15歳以上 | 110円 | 月10回まで無料。スマプロランクにより最大月20回無料 | 77円 | 月10回まで無料。スマプロランクにより最大月20回無料 | 4.00 | 4.32 | 1.77 | 4.00 | 5.00 | 3.82 | 公式サイト |

| Mastercardプラチナデビットカード | GMOあおぞらネット銀行 | 数少ないデビットカードのプラチナカード。常時還元率1.2%で手数料も月20回無料 | Mastercard | プラチナカード | 3,300円 | キャッシュバック | 1.20% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に | 1口座につき1枚ずつ計2枚発行可能。MastercardとVisaのそれぞれの国際カードブランドの発行が可能 | 1日最大1,000万円 | 満15歳以上 | 110円 | 月20回無料 | 75円 | 月20回無料 | 5.56 | 5.00 | 1.95 | 4.00 | 2.18 | 3.74 | 公式サイト | |||||

| デビットカード(Mastercard) | 住信SBIネット銀行 | 基準の還元率が高い。ATM手数料・振込手数料が安い | Mastercard | 一般カード | 0円 | ポイント | 0.80% | 0.80% | – | スマプロランクの判定対象 | 1日最大200万円 | 米ドル | スマホデビット。Apple Pay・Google Pay対応 | 15歳以上 | 110円 | 月2回まで無料。スマプロランクにより最大月20回無料 | 77円 | 月1回まで無料。スマプロランクにより最大月20回無料 | 5.00 | 3.65 | 1.59 | 4.00 | 3.34 | 3.52 | 公式サイト | |||

| スマホデビット | auじぶん銀行 | 最短30秒で発行可能なスマホデビット。ポイント還元率が低い | JCB | 一般カード | 0円 | ポイント | 0.01% | 0.15% | 合計10,000円以上スマホデビットのショッピング利用で月3回の抽選で1名の当選 | 宿泊予約サービス「Relux」初回7%割引、2回目以降5%割引 | 1日最大200万円 | スマホデビット | 年間50万円(海外のみ) | 16歳以上 | 110円 | 月2回まで無料。じぶんプラスにより最大月15回無料 | 204円 | 三菱UFJ銀行無料。月3回まで無料。じぶんプラスにより最大月15回無料 | 5.00 | 1.00 | 1.00 | 6.00 | 3.34 | 3.27 | 公式サイト | |||

| デビット付きキャッシュカード | セブン銀行 | 還元率最大1.0%。日中はセブン銀行ATM手数料無料 | JCB | 一般カード | 0円 | ポイント | 0.50% | 1.00% | セブン-イレブン、西武そごう、7net | 電子マネーnanaco機能 | 1日最大200万円 | 16歳以上(学生可) | 110円 | 165円 | 5.00 | 2.64 | 1.77 | 5.00 | 1.00 | 3.08 | 公式サイト | |||||||

| イオン銀行キャッシュ+デビット | イオン銀行 | イオンでの買い物が「お客様感謝デー」の毎月20日、30日は5%OFF | JCB | 一般カード | 0円 | ポイント | 0.50% | 1.00% | イオングループの対象店舗。WAONでお買い物 | 毎月20日・30日はイオングループ対象店舗でお買い物が5%OFF、イオンシネマがいつでも300円割引、55歳以上の方は、毎月15日はイオングループ対象店舗でお買い物が5%OFF、毎月10日のありが10デーはポイントが基本の5倍 | 1カ月最大100万円 | 年間50万円 | 15歳(中学生は除く)以上 | 110円 | イオン銀行Myステージのランクにより最大月5回まで無料 | 132円 | イオン銀行Myステージのランクにより最大月5回まで無料 | 5.00 | 2.64 | 1.77 | 10.00 | 2.77 | 4.44 | 公式サイト | ||||

| 外貨預金と投資信託の月末残高に応じて、マイルが毎月積算 |

上記リストに掲載をご希望の企業様は、こちら(掲載依頼)からお問い合わせください。

デビットカードおすすめランキング

Oliveフレキシブルペイ/一般

| サービス名 | Oliveフレキシブルペイ/一般 |

| カード会社 | 三井住友カード |

| 特徴 | 三井住友銀行の口座、クレジットカード、デビットカードを統合管理 |

| 国際ブランド | Visa |

| カードランク | 一般カード |

| 年会費 | 0円 |

| 還元方法 | ポイント |

| 還元率/基準 | 0.50% |

| 還元率/最大 | 20.00% |

| 上限の還元率獲得方法 | Vポイントアッププログラムで+6.5%、家族ポイント登録最大+5.0%、Vポイントアッププログラム最大+8.0%※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。 |

| その他特典 | 三井住友銀行ATM、三菱UFJ銀行の店舗外ATM手数料無料、ダイレクト利用で他行宛て振込手数料が毎月3回無料、 |

| 限度額 | 1日最大200万円 |

| 外貨口座からの現地通貨引き出し | |

| カードレスデビット発行 | アプリ |

| ショッピング保険/最高保険金 | |

| 海外旅行傷害保険/最高保険金 | 2,000万円(利用付帯) |

| 国内旅行傷害保険/最高保険金 | |

| 対象年齢 | 満15歳以上 |

| ATM手数料 | 220円 |

| ATM手数料無料 | 選べる特典で「コンビニATM手数料無料」を選択すると月2回無料 |

| 振込手数料 | 165円 |

Oliveフレキシブルペイ/一般がおすすめの理由

Oliveフレキシブルペイ/一般がおすすめの理由は「マルチナンバーレスカードであること」「メガバンクのデビットカード」という点です。

Oliveフレキシブルペイ/一般は、SMBCグループが提供するャッシュカードとクレジットカードとデビットカード、ポイント払いの4つの機能が1枚に集約されたカードです。一般の年会費は永年無料で、ポイント還元率0.5%でデビットカードとして利用が可能です。

最大のメリットは、クレジットカードとしても利用できるため、デビットカード払いができない加盟店などがあった場合、または対象のコンビニ・飲食店でVポイントの還元率がアップするポイントサービスを利用したい時などに限定して、キャッシュカード払いに簡単に変えられる点です。

デメリットは、ベースのポイント還元率は、それほど高くない点です。

Oliveフレキシブルペイ/一般の口コミ

Sony Bank WALLET(Visaデビット付きキャッシュカード)

| サービス名 | Sony Bank WALLET(Visaデビット付きキャッシュカード) |

| カード会社 | ソニー銀行 |

| 特徴 | 最大2.0%nのキャッシュバック。11通貨の外貨対応 |

| 国際ブランド | Visa |

| カードランク | 一般カード |

| 年会費 | 0円 |

| 還元方法 | キャッシュバック |

| 還元率/基準 | 0.50% |

| 還元率/最大 | 2.00% |

| 上限の還元率獲得方法 | 優遇プログラム「Club S」 のステージをプラチナランクに(2.0%のキャッシュバック上限20万円/月) |

| その他特典 | ソニーストア3%OFF |

| 限度額 | 1日最大200万円 |

| 外貨口座からの現地通貨引き出し | 11通貨 |

| カードレスデビット発行 | |

| ショッピング保険/最高保険金 | 年間50万円 |

| 海外旅行傷害保険/最高保険金 | 2,000万円(利用付帯) |

| 国内旅行傷害保険/最高保険金 | |

| 対象年齢 | 満15歳以上 |

| ATM手数料 | 110円 |

| ATM手数料無料 | 月2回まで無料。最大月11回無料 |

| 振込手数料 | 110円 |

Sony Bank WALLET(Visaデビット付きキャッシュカード)がおすすめの理由

ソニー銀行のSony Bank WALLET(Visaデビット付きキャッシュカード)がおすすめの理由は、年会費永年無料のでデビットカードで、キャッシュバック率が0.5%~2.0%と高還元率である点です。優遇プログラム Club Sのプラチナランクの2.0%はなかなかハードルが高いのですが、月末の総残高合計300万円以上や外貨預金の積立購入:月間合計額3万円以上など還元率1.0%のシルバーランクであれば、それほどハードルは高くありません。

また、11通貨で外貨預金口座から直接、海外ATMや決済ができるので、余計な為替手数料が発生しないメリットもあります。カードデザインも定評があり、総合力の高いデビットカードとなっています。

デメリットは、ステージなしのポイント還元率は0.5%と低い点が挙げられます。

Sony Bank WALLET(Visaデビット付きキャッシュカード)の口コミ

最新口コミ 口コミ投稿数:8件

Sony Bank WALLET(Visaデビット付きキャッシュカード)は、外貨預金が一定額以上あれば、キャッシュバック率が2.0%を超えるのでおすすめです。為替手数料も安く、外貨預金で資産を増やそうとしている方は、同時に節約ができるメリットがあります。また、外貨で現地のATMから引き出しができるので、両替コストも削減できます。

海外旅行の際、ソニー銀行のVISAデビット「円からアシスト」を利用すれば、一般的なクレジットカード決済よりも事務手数料が安くなるとのことで作りました。実際にハワイに新婚旅行に行った際には大活躍で、VISAのクレジットカードが使えるところでは問題なく使用できました。

もちろん国内でもデビットカードとして使用可能で、利用した金額に応じて現金でキャッシュバックがあります。カードのデザインもお洒落で、お店の方に声をかけて頂いたこともあります。持っていて損のないカードです。

このカードのデビットカードのメリットは利用するとポイントがつくのではなくキャッシュバックされるのでその点ではいいと思います。ただ、デメリットしては、決済中に決済がバグなどで中断されてしまうような時、決済が始まるとすぐ銀行口座からお金が落ちるので、最終的にそのお金が返金されるのに1ヶ月近くかかります。そして正常に支払うためにもう一度決済に入ると、結局一旦2倍のお金を払うことになるのでそこがデメリットです。特に、高額の利用はできないカードだと思います。もう一点、海外利用で、支払いを円からすると、決済中断などのトラブル時、円口座からお金は引き落とされるが、返金されるのはドルで返金されるのでいいか悪いか微妙ですが為替差益が発生します。円で引き落とすなら円で戻して欲しいのが正直なところです。

ソニー銀行で米ドルの外貨預金をしていたので、ハワイなどへの旅行の際に、デビッドカードとして使用しました。貯めていたドルをそのまま使え、為替手数料を取られることなかったので、便利だし、とてもお得だと思います。海外旅行行くときはどこでドルに交換すると安いとかいちいち調べて、両替するのも一手間かかっていましたが、このカードを持っていれば両替不要で楽でした。VISAの加盟店なら使えるので、ハワイではほぼほぼのお店で使うことができました。対象通貨は11通貨ありますが、韓国ウォンには対応していないのが少し残念です。

VISAのクレジットカード対応しているところであれば実店舗もネットショップもどこでも決済できる。ネットバンキングを利用する際のワンタイムパスワードが、送付されたトークンを使って認証する形式なのでセキュリティ面で安心。一度だけATMでカードの磁気が認識できなくなった時にカスタマーサポートに連絡したことがあるが対応が良かったし、すぐに代替えのカードを送ってもらえた。毎月現金キャッシュバックがあるのが嬉しい。ポストペットのカードは可愛いし、通常デザインもポールスミスのような配色で素敵。キャッシュカードとデビットカードでカードの挿入方向が異なるのだけはマイナス点かも。

ANAマイレージクラブ / Sony Bank WALLET

| サービス名 | ANAマイレージクラブ / Sony Bank WALLET |

| カード会社 | ソニー銀行 |

| 特徴 | ANAマイルが貯まるVisaブランドのデビットカード |

| 国際ブランド | Visa |

| カードランク | 一般カード |

| 年会費 | 0円 |

| 還元方法 | ANAマイル(上限年間4万マイル) |

| 還元率/基準 | 0.50% |

| 還元率/最大 | 0.50% |

| 上限の還元率獲得方法 | – |

| その他特典 | ソニー銀行の新規口座開設とカード発行で500マイルプレゼント |

| 外貨預金と投資信託の月末残高に応じて、マイルが毎月積算 | |

| 限度額 | 1日最大200万円 |

| 外貨口座からの現地通貨引き出し | 11通貨 |

| カードレスデビット発行 | |

| ショッピング保険/最高保険金 | 年間50万円 |

| 海外旅行傷害保険/最高保険金 | 2,000万円(利用付帯) |

| 国内旅行傷害保険/最高保険金 | |

| 対象年齢 | 満15歳以上 |

| ATM手数料 | 110円 |

| ATM手数料無料 | 月4回まで無料。最大月無制限無料 |

| 振込手数料 | 110円 |

ANAマイレージクラブ / Sony Bank WALLETがおすすめの理由

ソニー銀行のANAマイレージクラブ / Sony Bank WALLETがおすすめの理由は、年会費永年無料のでデビットカードで、マイルが貯まる点です。

1,000円につき5マイルが貯まり、ソニー銀行の新規口座開設とカード発行で500マイルプレゼントなどの特典もあります。さらにA外貨預金・投資信託の残高に対してマイルを貯めることもできます。マイルを貯められる数少ないデビットカードとして人気があります。

デメリットは、貯まるマイルには年間40,000マイルという上限がある点です。

ANAマイレージクラブ / Sony Bank WALLETの口コミ

最新口コミ 口コミ投稿数:0件

楽天銀行デビットカード

| サービス名 | 楽天銀行デビットカード |

| カード会社 | 楽天銀行 |

| 特徴 | 還元率1.0%のデビットカード。国際ブランドも選べる |

| 国際ブランド | Visa、Mastercard、JCB |

| カードランク | 一般カード |

| 年会費 | 0円 |

| 還元方法 | ポイント |

| 還元率/基準 | 1.00% |

| 還元率/最大 | 1.00% |

| 上限の還元率獲得方法 | – |

| その他特典 | – |

| 限度額 | 残高の範囲内で上限なし |

| 外貨口座からの現地通貨引き出し | |

| カードレスデビット発行 | |

| ショッピング保険/最高保険金 | |

| 海外旅行傷害保険/最高保険金 | |

| 国内旅行傷害保険/最高保険金 | |

| 対象年齢 | 16歳以上 |

| ATM手数料 | 220円 |

| ATM手数料無料 | ハッピープログラムにより最大月7回無料 |

| 振込手数料 | 145円 |

楽天銀行デビットカードがおすすめの理由

楽天銀行デビットカードがおすすめの理由は、年会費永年無料で、無条件でポイント還元率1.0%がつくデビットカードという点です。

また、楽天銀行のデビットカードは、Visaデビット、Mastercardデビット、JCBデビットに対応しており、楽天銀行パンダデビットカードや、ゴールドデビットカード、シルバーデビットカードなど選択肢が多いのが特徴です。

デメリットは、ショッピング保険や旅行保険などは付帯されていない点です。

楽天銀行デビットカードの口コミ

最新口コミ 口コミ投稿数:32件

基本的にどこのお店でも、クレジットカード対応していれば使えるので使い勝手がとても良いです。

楽天銀行のデビットカードは使った分だけポイントが溜まっていくシステムなので還元率も良いのかなと思います。

銀行口座の預金額や使用頻度などからランクが決まって、ランク毎に使った分のポイント還元率が上がるのも良いところなのかなと思います。

あとは、タッチ決済にも対応しているので楽に決済することができます。

ATMの手数料は給与の振り込みに使っていると回数制限はありますが、無料なのですごくお得な銀行だと思います。

楽天銀行/楽天デビットカードの私が一番気に入っていることはポイントの還元率の良さです。100円につき1ポイント付き、デビットカードは普段の買い物や海外での現金引き出しにも使えるのでとても重宝しています。デビットカードは銀行口座からすぐに引き落とされてクレジットカードのように支払いが後ではないので使い過ぎの予防にもなるのでとても便利です。また楽天銀行はとても利息が良いのでメインバンクとして使うと他の銀行に比べて利息が高くつくと思います。また、コンビニからの引き落とし手数料が最大月7回も0円なのもとても便利でいざという時に助かっています。

楽天銀行自体がネット銀行という点がまず魅力で、銀行の手数料サービスなども手厚く、普段程度の利用の仕方で手数料がかかることはほとんどありません。

また契約によって楽天銀行であれば手数料が安くなっているサービスも多いので、一つ持っていても良いと思います。

他の楽天グループとの連動によってポイントによるランクアップもしやすいので特別に動きが多いなどのライフスタイルでなければ不満はあまり感じないのではないでしょうか。

デビットカード特有の使えない場所がネット決済も含めてそこそこあるのはいささか不満ですが、それも楽天特有のものではないので仕方ないと言えます。

クレジットカード代わりに家電量販店、コンビニエンスストアなどに使えて便利です。

クレジットカードのように使いすぎることもなく、安心して使えます。

ただ、私が利用している中古車販売店では使えませんでした。楽天カードは使えたので問題は無かったです。

楽天銀行はコンビニエンスストアで24時間お金がおろせるので便利ですが、手数料が高いです。10万円以上預金があれば月1回だけ入出金の手数料は0円なのですが、もう少し、回数を増やしてくれたらありがたいです。

田舎なのでデビットカードはまだ認知度が低く、ついついクレジットカードの方を使ってしまいます。

いまや楽天銀行カードは、日本全国どこでも、そこそこの規模の店舗や飲食店で使用可能です。クレジットカードと違い、紐付けしている口座に預金がなくなったら使用することができないため、ついつい計画性なくお金を使い過ぎてしまうということがありません。使用した金額は楽天アプリで即座に確認もでき、月々いくらの出費になっているかも一目で把握できます。当然のことながら、楽天市場やフリーマーケットのラクマでの買い物でも使用でき、タイミングによっては高いポイント還元の恩恵が受けられます。

Visaデビット付キャッシュカード

| サービス名 | Visaデビット付キャッシュカード |

| カード会社 | GMOあおぞらネット銀行 |

| 特徴 | 基準の還元率が高い。1日の利用限度額が大きく手数料が安い |

| 国際ブランド | Visa |

| カードランク | 一般カード |

| 年会費 | 0円 |

| 還元方法 | キャッシュバック |

| 還元率/基準 | 0.60% |

| 還元率/最大 | 1.20% |

| 上限の還元率獲得方法 | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に |

| その他特典 | 1口座につき1枚ずつ計2枚発行可能。MastercardとVisaのそれぞれの国際カードブランドの発行が可能 |

| 限度額 | 1日最大500万円 |

| 外貨口座からの現地通貨引き出し | |

| カードレスデビット発行 | |

| ショッピング保険/最高保険金 | |

| 海外旅行傷害保険/最高保険金 | |

| 国内旅行傷害保険/最高保険金 | |

| 対象年齢 | 満15歳以上 |

| ATM手数料 | 110円 |

| ATM手数料無料 | 月2回まで無料。カスタマーステージにより最大月20回無料 |

| 振込手数料 | 75円 |

Visaデビット付キャッシュカードがおすすめの理由

GMOあおぞらネット銀行のVisaデビット付キャッシュカードがおすすめの理由は、年会費永年無料のでデビットカードで、高い還元率でキャッシュバックされる点です。

キャッシュバック率は、0.6%~1.2%で、Visaデビットご利用額3カ月で30万円以上か外貨普通預金残高30万円以上で、キャッシュバック率0.8%で利用できます。

デメリットは、ベースのポイント還元率が0.6%と若干低めの設定という点です。

Visaデビット付キャッシュカードの口コミ

最新口コミ 口コミ投稿数:1件

GMOあおぞらネット銀行のデビットはデビットカードで利用した分の金額の最大1.2%が翌月にキャッシュバックされるので、かなりお得なカードだと思う。

また、口座の管理などもスマホの専用アプリでログインしておこなえるので、難しい操作は無いと思う。

無論、振り込みなどの操作もアプリから可能です。

更に他行振り込み手数料が、利用状況に応じて無料回数が変わるが、最低でも1回分は無料になるので、凄くありがたい。

Mastercardプラチナデビットカード

| サービス名 | Mastercardプラチナデビットカード |

| カード会社 | GMOあおぞらネット銀行 |

| 特徴 | 数少ないデビットカードのプラチナカード。常時還元率1.2%で手数料も月20回無料 |

| 国際ブランド | Mastercard |

| カードランク | プラチナカード |

| 年会費 | 3,300円 |

| 還元方法 | キャッシュバック |

| 還元率/基準 | 1.20% |

| 還元率/最大 | 1.20% |

| 上限の還元率獲得方法 | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に |

| その他特典 | 1口座につき1枚ずつ計2枚発行可能。MastercardとVisaのそれぞれの国際カードブランドの発行が可能 |

| 限度額 | 1日最大1,000万円 |

| 外貨口座からの現地通貨引き出し | |

| カードレスデビット発行 | |

| ショッピング保険/最高保険金 | |

| 海外旅行傷害保険/最高保険金 | |

| 国内旅行傷害保険/最高保険金 | |

| 対象年齢 | 満15歳以上 |

| ATM手数料 | 110円 |

| ATM手数料無料 | 月20回無料 |

| 振込手数料 | 75円 |

Mastercardプラチナデビットカードがおすすめの理由

GMOあおぞらネット銀行Mastercardプラチナデビットカードがおすすめの理由は「高い還元率でキャッシュバックされる」点です。

年会費は3,300円と有料ですが、キャッシュバック率は1.2%で、カード利用額によっては、年会費無料のデビットカードよりもお得に利用できる可能性があるデビットカードです。振込手数料、ATM手数料も、自動的に月20回無料で、コストをかけずに、振込やATM利用が可能です。

デメリットは、年会費が有料という点です。

Mastercardプラチナデビットカードの口コミ

最新口コミ 口コミ投稿数:0件

デビットカード(Mastercard)

| サービス名 | デビットカード(Mastercard) |

| カード会社 | 住信SBIネット銀行 |

| 特徴 | 基準の還元率が高い。ATM手数料・振込手数料が安い |

| 国際ブランド | Mastercard |

| カードランク | 一般カード |

| 年会費 | 0円 |

| 還元方法 | ポイント |

| 還元率/基準 | 0.80% |

| 還元率/最大 | 0.80% |

| 上限の還元率獲得方法 | – |

| その他特典 | スマプロランクの判定対象 |

| 限度額 | 1日最大200万円 |

| 外貨口座からの現地通貨引き出し | 米ドル |

| カードレスデビット発行 | スマホデビット。Apple Pay・Google Pay対応 |

| ショッピング保険/最高保険金 | |

| 海外旅行傷害保険/最高保険金 | |

| 国内旅行傷害保険/最高保険金 | |

| 対象年齢 | 15歳以上 |

| ATM手数料 | 110円 |

| ATM手数料無料 | 月2回まで無料。スマプロランクにより最大月20回無料 |

| 振込手数料 | 77円 |

デビットカード(Mastercard)がおすすめの理由

住信SBIネット銀行のデビットカード(Mastercard)がおすすめの理由は、年会費永年無料で、無条件でポイント還元率0.8%がつくデビットカードという点です。

さらにApple Pay、Google Payに対応し、スマホだけで決済できるカードレスデビットも利用できるため、使い勝手の良いデビットカードです。米ドル口座から直接米ドルを引き出すことも可能です。

デメリットは、キャッシュバックではなく、スマプロポイントが貯まる点です。ただし、スマプロポイントは、500ポイント以上から1ポイント1円相当で現金に交換できるため、キャッシュバックとそん色はありません。

デビットカード(Mastercard)の口コミ

最新口コミ 口コミ投稿数:1件

銀行のキャンペーンで還元率が1.6%になる期間があり、利用してみました。家電量販店で利用しましたが、使い方はクレカと同じでした。デビットカードはリアルタイムで引き落としがくるので、盗難時の心配がありますが、このデビットカードはアプリで簡単にデビット機能の停止ができるので、紛失した時も安心なのかなと感じました。この銀行は定期的にキャンペーンを行っているので、クレカよりも還元率が高くなるタイミングで利用するつもりです。カードのデザインがあまりカッコ良くないのが残念ポイントです。

イオン銀行キャッシュ+デビット

| サービス名 | イオン銀行キャッシュ+デビット |

| カード会社 | イオン銀行 |

| 特徴 | イオンでの買い物が「お客様感謝デー」の毎月20日、30日は5%OFF |

| 国際ブランド | JCB |

| カードランク | 一般カード |

| 年会費 | 0円 |

| 還元方法 | ポイント |

| 還元率/基準 | 0.50% |

| 還元率/最大 | 1.00% |

| 上限の還元率獲得方法 | イオングループの対象店舗。WAONでお買い物 |

| その他特典 | 毎月20日・30日はイオングループ対象店舗でお買い物が5%OFF、イオンシネマがいつでも300円割引、55歳以上の方は、毎月15日はイオングループ対象店舗でお買い物が5%OFF、毎月10日のありが10デーはポイントが基本の5倍 |

| 限度額 | 1カ月最大100万円 |

| 外貨口座からの現地通貨引き出し | |

| カードレスデビット発行 | |

| ショッピング保険/最高保険金 | 年間50万円 |

| 海外旅行傷害保険/最高保険金 | |

| 国内旅行傷害保険/最高保険金 | |

| 対象年齢 | 15歳(中学生は除く)以上 |

| ATM手数料 | 110円 |

| ATM手数料無料 | イオン銀行Myステージのランクにより最大月5回まで無料 |

| 振込手数料 | 132円 |

イオン銀行キャッシュ+デビットがおすすめの理由

イオン銀行キャッシュ+デビットがおすすめの理由は、年会費永年無料のでデビットカードで、高い還元率でポイントが貯まる点です。

ポイント還元率0.5%でWAONポイントが貯まり、イオングループの対象店舗であればポイント還元率1.0%、貯めたWAONポイントをWAONにチャージして利用すれば、ポイント2重取りでポイント還元率1.0%でカード利用ができるのです。

さらに、毎月20日、30日はイオンでのお買い物が5%OFF、55歳以上の方は毎月15日もイオンでのお買い物が5%OFF、イオンシネマがいつでも300円割引など、イオングループでの割引特典も豊富です。

デメリットは、ベースのポイント還元率が0.5%と若干低めの設定で、WAONの2重取りも、WAONが使える店舗が限られていることにも注意が必要です。

イオン銀行キャッシュ+デビットの口コミ

最新口コミ 口コミ投稿数:2件

私がイオン銀行を利用してみた感想を今回は話して行こうと思います。まずイオン銀行のメリットとしてキャッシュカードでお金を下すと24時間365日手数料が無料というところです。実際、お金を下すとき手数料がかからない時間帯に銀行へ行く人も多いはずです。更にATMが全国に6000台以上もありイオンは勿論。ダイエーやミニストップなどのコンビニエンスストアでも利用できます。更に毎月20日・30日は「お客様感謝デー」対象の店舗で無条件に支払いが5%OFFになります。これらが私が思うイオン銀行の利点です。

国内のほとんどの店舗やサービスで利用できますしイオン自体の利用も多いので毎回の利用によるポイント付与も実際的でお得感を感じながら使用できています。年会費の心配もそれほどありませんし、サポート体制がしっかりと充実しているためちょっとした疑問や明細についてのわかりにくい質問にもすぐに返答してわかりやすく説明してくれますし、紛失した場合の対応や補償も信頼できる内容で安心して利用を続けることができています。銀行口座の使いやすさを不満に感じたこともなく、このカードがあれば急な出費の時でも困ることなく同僚や友人たちとの食事会でもストレスを感じずにいられるのでかなり良いカードだと思っています。

デビットカード(Visa)

| サービス名 | デビットカード(Visa) |

| カード会社 | 住信SBIネット銀行 |

| 特徴 | 基準の還元率が高い。ATM手数料・振込手数料が安い |

| 国際ブランド | Visa |

| カードランク | 一般カード |

| 年会費 | 0円 |

| 還元方法 | ポイント |

| 還元率/基準 | 0.60% |

| 還元率/最大 | 0.60% |

| 上限の還元率獲得方法 | – |

| その他特典 | スマプロランクの判定対象 |

| 限度額 | 1日最大200万円 |

| 外貨口座からの現地通貨引き出し | 米ドル |

| カードレスデビット発行 | |

| ショッピング保険/最高保険金 | |

| 海外旅行傷害保険/最高保険金 | |

| 国内旅行傷害保険/最高保険金 | |

| 対象年齢 | 15歳以上 |

| ATM手数料 | 110円 |

| ATM手数料無料 | 月2回まで無料。スマプロランクにより最大月20回無料 |

| 振込手数料 | 77円 |

デビットカード(Visa)がおすすめの理由

住信SBIネット銀行のデビットカード(Visa)がおすすめの理由は、年会費永年無料で、無条件でポイント還元率0.6%がつくデビットカードという点です。

米ドル口座から直接米ドルを引き出すことも可能です。

デメリットは、デビットカード(Mastercard)と比較すると、ポイント還元率が低く、スマホデビットも利用できない点です。迷ったら、デビットカード(Mastercard)をおすすめします。

デビットカード(Visa)の口コミ

最新口コミ 口コミ投稿数:3件

住信SBIネット銀行のデビッドカードはの一番の特徴が、ガソリンスタンドでも使えるという点が大きい。

現在もたくさんのデビッドカードがあるけど、ガソリンスタンドの支払いに対応しているデビッドカードはあまりなく、非常に稀少な存在だと思う。

また、口座管理もスマホのアプリから操作可能であり、振り込み手数料も無料になる方法もある。その方法とは住信ネット銀行ではヤマダデンキのヤマダネオバンク、Tネオバンクの口座を作ると、他行振り込み手数料が最大5回分無料になります。

これは自分も作ってから気が付いたのですが、振り込み手数料が無料の回数が多いとうれしいですね。

SBIハイブリッド預金の残高がSBI証券口座の買付余力として自動的に反映されるため、住信SBIネット銀行に口座を開設しました。数年前に「スマートプログラム」が開始されてからは、利用頻度に応じてさまざまな優遇が受けられるため、できるだけ住信SBIネット銀行を利用するようにしています。また、今年1月のSBIカードのサービス終了に伴って、住信SBIネット銀行からミライノカードが新たに発行され、利用に応じて貯まったポイントはスマートプログラムのポイントに交換できるので、より使い勝手が良くなりました。「スマート認証」を登録すると、スマホを利用してログインロックをかけることができるためセキュリティの面でも安心です。

個人の生活利用(飲み会、家飲み・個人の買い物)してい支払いは当デビットで行っている、大体はVisaタッチで支払するので紙幣・小銭を持つこともほとんどなくなり、またATMによることもなく財布もスマートになりました。家計・給与とは別の個人口座であり証券口座とネット銀行口座が連携していることで、投資利益の流動であったりお金の管理(個人の買い物・副業・投資)も併せて携帯アプリですべて把握できるので重宝している

Visaデビットカード

| サービス名 | Visaデビットカード |

| カード会社 | PayPay銀行 |

| 特徴 | 最大4枚までカードレスデビットが発行できる |

| 国際ブランド | Visa |

| カードランク | 一般カード |

| 年会費 | 0円 |

| 還元方法 | ポイント |

| 還元率/基準 | 0.20% |

| 還元率/最大 | 0.20% |

| 上限の還元率獲得方法 | – |

| その他特典 | お得なキャンペーンを積極的に展開 |

| 限度額 | 1日最大200万円 |

| 外貨口座からの現地通貨引き出し | |

| カードレスデビット発行 | 最大4枚まで発行可能 |

| ショッピング保険/最高保険金 | |

| 海外旅行傷害保険/最高保険金 | |

| 国内旅行傷害保険/最高保険金 | |

| 対象年齢 | 満15歳以上 |

| ATM手数料 | 165円 |

| ATM手数料無料 | 月1回まで無料 |

| 振込手数料 | 145円 |

Visaデビットカードがおすすめの理由

PayPay銀行のVisaデビットカードは、年会費永年無料のデビットカードです。

最大の特徴は「カードレスVisaデビット」が最大4枚まで発行てきる点です。お店や用途によって、決済するデビットカードを切り分ける運用が可能です。カード番号の停止などもできるので、使い勝手の良さが売りのデビットカードと言えます。

デメリットは、ポイント還元率が0.2%と低めの設定である点です。

Visaデビットカードの口コミ

最新口コミ 口コミ投稿数:7件

初めて利用したネットバンクです。キャッシュカード機能付きの、VISAデビットカードを利用しています。セキュリティの高さと手続きなどの簡便さが気に入って、この銀行を選びました。キャッシュカードの発行と同時にトークンがついてくる点と、デビットカードの利用ならネットショッピング用に使い捨てのカード番号が作れる点が決め手となりました。JNBのVISAデビットカードは、発行に審査がなく、不足分を勝手にキャッシングしてしまう機能もありません。年会費がかからないのもいいですね。実際に使ってみると、とても便利です。

PayPay銀行に口座を作る時、PayPay銀行のVisaデビットカードを作りました。便利だなと感じているのはVisaという点です。JCBカードだと使用出来ない場面でもVisaデビットカードだと利用出来るので助かっています。あとポイント還元に関してはあまり高くないです。ポイント還元がないわけじゃないんですけど、クレジットカードに比べると劣ります。ですのでクレジットカードも使える場面だったらこちらは利用しませんし、微妙に使い勝手は悪いです。

年会費無料なのもありますがPayPay銀行からペイペイに入れても手数料もかからないし100円以上1円単位でチャージできるのは使いやすいなと感じやすく今の時代にあった銀行だなと思いましたし、キャッシュバック率がものすごく低いですがVisaブランドが付いてるデビットカードですので加盟店が多く使いやすいデビットカードだと思います。ただ駄目だなと感じる所はネット銀行ですから通帳はないのはあたりまえですが60以上の方には何かあったときに気軽に相談できる店舗がないので使いにくいVisaデビットカードだと思いました。

スマホ決済の大手であるPayPayの、PayPay銀行なのでPayPayポイントの還元はかなり使い勝手がよく嬉しいです。なので、他の銀行の口座よりもより多くの預金をしており、大きな買い物からちょっとしたコンビニでの買い物にもデビットを活用しています。他にも地方銀行のデビットカードも所持しておりますが、正直なところお得感が無いので、やはりPayPay銀行のデビットカードには非常にお世話になっています。

個人的に様々なデビットカードのサービスがありますが、paypay銀行が一番いいと個人的には感じました。

理由:大手なため定期的にユーザーに対していろいろなサービスを実施しており、サービスや還元できるものが自分好みなのが一番の理由だと思います。

元々有名なネットバンクなのでセキュリティーなどの安全性も保障されているのも高評価です。

サイト全体の内容も分かりやすくいろいろ利用してきた中で一番いいと思いました。

年会費、還元率、使い勝手、保険や保証の充実などもよく、相談に対するレスポンスも非常に速いのも高評価の理由です。

ただ還元率のみなどサービス全体の中で見て一つしか求めてないといった人にはあまりお勧めしません。

(それなら恐らくほかのサービスのほうがいいと思います。)

総じて初めて利用する人には一番お薦めしたいサービスです。

プラチナデビットカード(Mastercard)

| サービス名 | プラチナデビットカード(Mastercard) |

| カード会社 | 住信SBIネット銀行 |

| 特徴 | 数少ないデビットカードのプラチナカード。常時還元率1.0%で手数料も月10回無料 |

| 国際ブランド | Mastercard |

| カードランク | プラチナカード |

| 年会費 | 11,000円 |

| 還元方法 | ポイント |

| 還元率/基準 | 1.00% |

| 還元率/最大 | 1.00% |

| 上限の還元率獲得方法 | 世界1,000カ所を超える空港ラウンジをご利用いただけるサービス、Global Data Roaming by FLEXIROAM、Taste of Premium® |

| その他特典 | スマプロランクの判定対象 |

| 限度額 | 1日最大200万円 |

| 外貨口座からの現地通貨引き出し | 米ドル |

| カードレスデビット発行 | スマホデビット。Apple Pay・Google Pay対応 |

| ショッピング保険/最高保険金 | 年間100万円 |

| 海外旅行傷害保険/最高保険金 | 最高1億円(利用付帯) |

| 国内旅行傷害保険/最高保険金 | 最高1億円(利用付帯) |

| 対象年齢 | 15歳以上 |

| ATM手数料 | 110円 |

| ATM手数料無料 | 月10回まで無料。スマプロランクにより最大月20回無料 |

| 振込手数料 | 77円 |

プラチナデビットカード(Mastercard)がおすすめの理由

プラチナデビットカード(Mastercard)がおすすめの理由は「デビットカードの中で数少ないプラチナカード」「常時還元率が1.0%」「プラチナカードレベルの付帯特典」があります。

プラチナデビットカード(Mastercard)は、プラチナカードレベルのデビットカードです。ポイント還元率が常時1.0%と高く、海、外空港ラウンジが無料利用できるプライオリティパス無料付帯、Global Data Roaming by FLEXIROAM、レストラン優待「Taste of Premium®」など高品質なサービスが付帯されています。

また、海外旅行保険最高1億円、国内旅行傷害保険最高1億円、ショッピング保険、モバイル端末の保険など、保障が手厚いメリットがあります。

さらにATM手数料も、振込手数料も、月10回無料です。

デメリットは、年会費の高さです。11,000円の価値があるかどうか?を吟味する必要があります。

プラチナデビットカード(Mastercard)の口コミ

最新口コミ 口コミ投稿数:0件

スマホデビット

16歳以上

| サービス名 | スマホデビット |

| カード会社 | auじぶん銀行 |

| 特徴 | 最短30秒で発行可能なスマホデビット。ポイント還元率が低い |

| 国際ブランド | JCB |

| カードランク | 一般カード |

| 年会費 | 0円 |

| 還元方法 | ポイント |

| 還元率/基準 | 0.01% |

| 還元率/最大 | 0.15% |

| 上限の還元率獲得方法 | 合計10,000円以上スマホデビットのショッピング利用で月3回の抽選で1名の当選 |

| その他特典 | 宿泊予約サービス「Relux」初回7%割引、2回目以降5%割引 |

| 限度額 | 1日最大200万円 |

| 外貨口座からの現地通貨引き出し | |

| カードレスデビット発行 | スマホデビット |

| ショッピング保険/最高保険金 | 年間50万円(海外のみ) |

| 海外旅行傷害保険/最高保険金 |

スマホデビットがおすすめの理由

auじぶん銀行のスマホデビットがおすすめの理由は、年会費永年無料で、アプリで最短30秒で即時発行できる点です。カードの郵送なども不要で、その場で発行して、その場で使うことが可能です。

毎月3回、合計1万円以上のショッピング利用で、最大5万円の現金がもらえる抽せんに参加できます。

デメリットは、リアルカードがないため、ネットショッピングやQUICPayなどでのリアル店舗決済のみが対応となっています。使えないケース、使えない店舗も出てくるということです。

スマホデビットの口コミ

最新口コミ 口コミ投稿数:0件

上記リストに掲載をご希望の企業様は、こちら(掲載依頼)からお問い合わせください。

タイプ別のおすすめデビットカード

無条件で高還元率のおすすめデビットカード

とくに利用条件や預金、会員ステータスが求められない条件で、高還元率のデビットカードもあります。

基本(最低)のポイント還元率(キャッシュバック率)が高いデビットカードがおすすめとなります。

楽天銀行デビットカード、住信SBIネット銀行デビットカード(Mastercard)、GMOあおぞらネット銀行Visaデビット付キャッシュカードが無条件で高めの還元率があるため、おすすめです。

| サービス名 | カード会社 | 国際ブランド | カードランク | 年会費 | 還元方法 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 | その他特典 | 限度額 | 外貨口座からの現地通貨引き出し | カードレスデビット発行 | ショッピング保険/最高保険金 | 海外旅行傷害保険/最高保険金 | 国内旅行傷害保険/最高保険金 | 対象年齢 | ATM手数料 | ATM手数料無料 | 振込手数料 | 振込手数料無料 | 年会費の安さ【評価】 | 還元率(基準)の高さ【評価】 | 還元率(最大)の高さ【評価】 | ATM手数料の安さ【評価】 | 機能の多さ【評価】 | 総合【評価】 | 公式 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Visaデビット付キャッシュカード | GMOあおぞらネット銀行 | Visa | 一般カード | 0円 | キャッシュバック | 0.60% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に | 1口座につき1枚ずつ計2枚発行可能。MastercardとVisaのそれぞれの国際カードブランドの発行が可能 | 1日最大500万円 | 満15歳以上 | 110円 | 月2回まで無料。カスタマーステージにより最大月20回無料 | 75円 | 月1回まで無料。カスタマーステージにより最大月20回無料 | 5.00 | 2.97 | 1.95 | 4.00 | 2.18 | 3.22 | 公式サイト | |||||

| デビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 一般カード | 0円 | ポイント | 0.80% | 0.80% | – | スマプロランクの判定対象 | 1日最大200万円 | 米ドル | スマホデビット。Apple Pay・Google Pay対応 | 15歳以上 | 110円 | 月2回まで無料。スマプロランクにより最大月20回無料 | 77円 | 月1回まで無料。スマプロランクにより最大月20回無料 | 5.00 | 3.65 | 1.59 | 4.00 | 3.34 | 3.52 | 公式サイト | |||

| 楽天銀行デビットカード | 楽天銀行 | Visa、Mastercard、JCB | 一般カード | 0円 | ポイント | 1.00% | 1.00% | – | – | 残高の範囲内で上限なし | 16歳以上 | 220円 | ハッピープログラムにより最大月7回無料 | 145円 | ハッピープログラムにより最大月3回無料 | 5.00 | 4.32 | 1.77 | 9.20 | 2.18 | 4.50 | 公式サイト | |||||

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | プラチナカード | 11,000円 | ポイント | 1.00% | 1.00% | 世界1,000カ所を超える空港ラウンジをご利用いただけるサービス、Global Data Roaming by FLEXIROAM、Taste of Premium® | スマプロランクの判定対象 | 1日最大200万円 | 米ドル | スマホデビット。Apple Pay・Google Pay対応 | 年間100万円 | 最高1億円(利用付帯) | 最高1億円(利用付帯) | 15歳以上 | 110円 | 月10回まで無料。スマプロランクにより最大月20回無料 | 77円 | 月10回まで無料。スマプロランクにより最大月20回無料 | 4.00 | 4.32 | 1.77 | 4.00 | 5.00 | 3.82 | 公式サイト |

基本(最低)のポイント還元率(キャッシュバック率)が高いデビットカード

| サービス名 | カード会社 | 国際ブランド | 年会費 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 |

|---|---|---|---|---|---|---|

| Mastercardプラチナデビットカード | GMOあおぞらネット銀行 | Mastercard | 3,300円 | 1.20% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に |

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 11,000円 | 1.00% | 1.00% | 世界1,000カ所を超える空港ラウンジをご利用いただけるサービス、Global Data Roaming by FLEXIROAM、Taste of Premium® |

| 楽天銀行デビットカード | 楽天銀行 | Visa、Mastercard、JCB | 0円 | 1.00% | 1.00% | – |

| デビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 0円 | 0.80% | 0.80% | – |

| デビットカード(Visa) | 住信SBIネット銀行 | Visa | 0円 | 0.60% | 0.60% | – |

| Visaデビット付キャッシュカード | GMOあおぞらネット銀行 | Visa | 0円 | 0.60% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に |

| Oliveフレキシブルペイ/一般 | 三井住友カード | Visa | 0円 | 0.50% | 20.00% | Vポイントアッププログラムで+6.5%、家族ポイント登録最大+5.0%、Vポイントアッププログラム最大+8.0%※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。 |

| デビット付きキャッシュカード | セブン銀行 | JCB | 0円 | 0.50% | 1.00% | セブン-イレブン、西武そごう、7net |

| イオン銀行キャッシュ+デビット | イオン銀行 | JCB | 0円 | 0.50% | 1.00% | イオングループの対象店舗。WAONでお買い物 |

| ANAマイレージクラブ / Sony Bank WALLET | ソニー銀行 | Visa | 0円 | 0.50% | 0.50% | – |

| Sony Bank WALLET(Visaデビット付きキャッシュカード) | ソニー銀行 | Visa | 0円 | 0.50% | 2.00% | 優遇プログラム「Club S」 のステージをプラチナランクに(2.0%のキャッシュバック上限20万円/月) |

| Visaデビットカード | PayPay銀行 | Visa | 0円 | 0.20% | 0.20% | – |

| スマホデビット | auじぶん銀行 | JCB | 0円 | 0.01% | 0.15% | 合計10,000円以上スマホデビットのショッピング利用で月3回の抽選で1名の当選 |

ある程度の預金がある方に、高還元率でおすすめのデビットカード

ある程度の預金があり、外貨預金などもしているのであれば、銀行の会員ステータスが上位になるはずです。会員ステータスが上位になると、ポイント還元率(キャッシュバック率)も格段に上がります。

会員ステータスでポイント還元率が上がるデビットカードには

- ソニー銀行/Sony Bank WALLET(Visaデビット付きキャッシュカード)

- GMOあおぞらネット銀行/Visaデビット付キャッシュカード

があります。

| サービス名 | カード会社 | 国際ブランド | カードランク | 年会費 | 還元方法 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 | その他特典 | 限度額 | 外貨口座からの現地通貨引き出し | カードレスデビット発行 | ショッピング保険/最高保険金 | 海外旅行傷害保険/最高保険金 | 国内旅行傷害保険/最高保険金 | 対象年齢 | ATM手数料 | ATM手数料無料 | 振込手数料 | 振込手数料無料 | 年会費の安さ【評価】 | 還元率(基準)の高さ【評価】 | 還元率(最大)の高さ【評価】 | ATM手数料の安さ【評価】 | 機能の多さ【評価】 | 総合【評価】 | 公式 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Sony Bank WALLET(Visaデビット付きキャッシュカード) | ソニー銀行 | Visa | 一般カード | 0円 | キャッシュバック | 0.50% | 2.00% | 優遇プログラム「Club S」 のステージをプラチナランクに(2.0%のキャッシュバック上限20万円/月) | ソニーストア3%OFF | 1日最大200万円 | 11通貨 | 年間50万円 | 2,000万円(利用付帯) | 満15歳以上 | 110円 | 月2回まで無料。最大月11回無料 | 110円 | 月1回まで無料。最大月11回無料 | 5.00 | 2.64 | 2.68 | 3.67 | 3.89 | 3.57 | 公式サイト | ||

| Visaデビット付キャッシュカード | GMOあおぞらネット銀行 | Visa | 一般カード | 0円 | キャッシュバック | 0.60% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に | 1口座につき1枚ずつ計2枚発行可能。MastercardとVisaのそれぞれの国際カードブランドの発行が可能 | 1日最大500万円 | 満15歳以上 | 110円 | 月2回まで無料。カスタマーステージにより最大月20回無料 | 75円 | 月1回まで無料。カスタマーステージにより最大月20回無料 | 5.00 | 2.97 | 1.95 | 4.00 | 2.18 | 3.22 | 公式サイト |

最大のポイント還元率(キャッシュバック率)が高いデビットカード

| サービス名 | カード会社 | 国際ブランド | 年会費 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 |

|---|---|---|---|---|---|---|

| Oliveフレキシブルペイ/一般 | 三井住友カード | Visa | 0円 | 0.50% | 20.00% | Vポイントアッププログラムで+6.5%、家族ポイント登録最大+5.0%、Vポイントアッププログラム最大+8.0%※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。 |

| Sony Bank WALLET(Visaデビット付きキャッシュカード) | ソニー銀行 | Visa | 0円 | 0.50% | 2.00% | 優遇プログラム「Club S」 のステージをプラチナランクに(2.0%のキャッシュバック上限20万円/月) |

| Mastercardプラチナデビットカード | GMOあおぞらネット銀行 | Mastercard | 3,300円 | 1.20% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に |

| Visaデビット付キャッシュカード | GMOあおぞらネット銀行 | Visa | 0円 | 0.60% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に |

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 11,000円 | 1.00% | 1.00% | 世界1,000カ所を超える空港ラウンジをご利用いただけるサービス、Global Data Roaming by FLEXIROAM、Taste of Premium® |

| デビット付きキャッシュカード | セブン銀行 | JCB | 0円 | 0.50% | 1.00% | セブン-イレブン、西武そごう、7net |

| 楽天銀行デビットカード | 楽天銀行 | Visa、Mastercard、JCB | 0円 | 1.00% | 1.00% | – |

| イオン銀行キャッシュ+デビット | イオン銀行 | JCB | 0円 | 0.50% | 1.00% | イオングループの対象店舗。WAONでお買い物 |

| デビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 0円 | 0.80% | 0.80% | – |

| デビットカード(Visa) | 住信SBIネット銀行 | Visa | 0円 | 0.60% | 0.60% | – |

| ANAマイレージクラブ / Sony Bank WALLET | ソニー銀行 | Visa | 0円 | 0.50% | 0.50% | – |

| Visaデビットカード | PayPay銀行 | Visa | 0円 | 0.20% | 0.20% | – |

| スマホデビット | auじぶん銀行 | JCB | 0円 | 0.01% | 0.15% | 合計10,000円以上スマホデビットのショッピング利用で月3回の抽選で1名の当選 |

メガバンクのおすすめデビットカード

メガバンクの中で、もっともデビットカードに力を入れているのは「三井住友銀行」です。

もともと、三井住友カードというクレジットカード会社がグループ会社にあるため、合同で開発したのが「Olive」という、クレジットカード・デビットカード・ポイントカードの機能を兼ね備えたアプリです。

Oliveフレキシブルペイの特徴

- クレジットカード・デビットカード・ポイント払いが選べる

- 支払いモードの切り替えはアプリで簡単にできる

- キャッシュカード機能もある

- ナンバーレス

- 年会費永年無料

- 対象のコンビニ・飲食店でポイント倍増

ちなみに、クレジットカード機能を使いたくない人は、デビットカードだけの利用も可能です。

メガバンクで圧倒的におすすめのデビットカードとなっています。

| サービス名 | カード会社 | 国際ブランド | カードランク | 年会費 | 還元方法 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 | その他特典 | 限度額 | 外貨口座からの現地通貨引き出し | カードレスデビット発行 | ショッピング保険/最高保険金 | 海外旅行傷害保険/最高保険金 | 国内旅行傷害保険/最高保険金 | 対象年齢 | ATM手数料 | ATM手数料無料 | 振込手数料 | 振込手数料無料 | 年会費の安さ【評価】 | 還元率(基準)の高さ【評価】 | 還元率(最大)の高さ【評価】 | ATM手数料の安さ【評価】 | 機能の多さ【評価】 | 総合【評価】 | 公式 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Oliveフレキシブルペイ/一般 | 三井住友カード | Visa | 一般カード | 0円 | ポイント | 0.50% | 20.00% | Vポイントアッププログラムで+6.5%、家族ポイント登録最大+5.0%、Vポイントアッププログラム最大+8.0%※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。 | 三井住友銀行ATM、三菱UFJ銀行の店舗外ATM手数料無料、ダイレクト利用で他行宛て振込手数料が毎月3回無料、 | 1日最大200万円 | アプリ | 2,000万円(利用付帯) | 満15歳以上 | 220円 | 選べる特典で「コンビニATM手数料無料」を選択すると月2回無料 | 165円 | 月3回まで無料 | 5.00 | 2.64 | 5.00 | 11.20 | 3.34 | 5.44 | 公式サイト |

ATMをよく利用する方におすすめのデビットカード

ATMをよく利用する方には、ATM手数料が大きな負担となってしまいます。

「ATM手数料無料」特典が手厚いデビットカードをおすすめします。

- ソニー銀行 → 月2回無料(最大月11回無料)

- GMOあおぞらネット銀行 → 月2回無料(最大月20回無料)

- 住信SBIネット銀行 → 月2回無料(最大月20回無料)

無条件で月2回無料であれば、十分にATM手数料を払わないで生活することができるはずです。

| サービス名 | カード会社 | 国際ブランド | 年会費 | ATM手数料 | ATM手数料無料 |

|---|---|---|---|---|---|

| Sony Bank WALLET(Visaデビット付きキャッシュカード) | ソニー銀行 | Visa | 0円 | 110円 | 月2回まで無料。最大月11回無料 |

| ANAマイレージクラブ / Sony Bank WALLET | ソニー銀行 | Visa | 0円 | 110円 | 月4回まで無料。最大月無制限無料 |

| Visaデビット付キャッシュカード | GMOあおぞらネット銀行 | Visa | 0円 | 110円 | 月2回まで無料。カスタマーステージにより最大月20回無料 |

| デビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 0円 | 110円 | 月2回まで無料。スマプロランクにより最大月20回無料 |

| デビットカード(Visa) | 住信SBIネット銀行 | Visa | 0円 | 110円 | 月2回まで無料。スマプロランクにより最大月20回無料 |

| Mastercardプラチナデビットカード | GMOあおぞらネット銀行 | Mastercard | 3,300円 | 110円 | 月20回無料 |

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 11,000円 | 110円 | 月10回まで無料。スマプロランクにより最大月20回無料 |

振込をよく利用する方におすすめのデビットカード

振込をよく利用する方には、振込手数料が大きな負担となってしまいます。

「振込手数料無料」特典が手厚いデビットカードをおすすめします。

- ソニー銀行 → 月1回無料(最大月11回無料)

- GMOあおぞらネット銀行 → 月1回無料(最大月20回無料)

- 住信SBIネット銀行 → 月1回無料(最大月20回無料)

無条件で月1回無料という設定が多いようです。振込回数が月1回では足らないという方は、会員ステータスを上げるなどして「月の無料回数が増やせるか?」も合わせて検討することをおすすめします。

| サービス名 | カード会社 | 国際ブランド | 年会費 | 振込手数料 | 振込手数料無料 |

|---|---|---|---|---|---|

| Sony Bank WALLET(Visaデビット付きキャッシュカード) | ソニー銀行 | Visa | 0円 | 110円 | 月1回まで無料。最大月11回無料 |

| ANAマイレージクラブ / Sony Bank WALLET | ソニー銀行 | Visa | 0円 | 110円 | 月1回まで無料。最大月11回無料 |

| Visaデビット付キャッシュカード | GMOあおぞらネット銀行 | Visa | 0円 | 75円 | 月1回まで無料。カスタマーステージにより最大月20回無料 |

| デビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 0円 | 77円 | 月1回まで無料。スマプロランクにより最大月20回無料 |

| デビットカード(Visa) | 住信SBIネット銀行 | Visa | 0円 | 77円 | 月1回まで無料。スマプロランクにより最大月20回無料 |

| Mastercardプラチナデビットカード | GMOあおぞらネット銀行 | Mastercard | 3,300円 | 75円 | 月20回無料 |

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 11,000円 | 77円 | 月10回まで無料。スマプロランクにより最大月20回無料 |

海外出張、海外留学を検討している方におすすめのデビットカード

海外出張、海外留学を検討している方におすすめなのは「外貨預金口座と連動できるデビットカード」です。

デビットカードは、海外ATMで現地通貨を引き出すことが可能です。

ただし、日本の円預金口座と連動しているデビットカードの場合は、自動的に「日本円 → 現地通貨」に両替されることになるため、為替手数料が発生するのです。

しかし、外貨預金口座と連動が可能なデビットカードの場合、米ドル預金があれば、海外で米ドルを引き出すための為替手数料はありません。「米ドル → 米ドル」で、通貨の変更がないのですから、手数料は不要になるのです。

例えば

お子さんが海外留学に行く場合、親が日本の外貨預金口座に米ドルで預金をして口座連携したデビットカードを持たせておけば、お子さんは、留学先のATMで、生活費を米ドルで必要な時に引き出すことができるのです。

この時に都度、高い為替手数料を支払うのは馬鹿らしいので、はじめから為替手数料が安い銀行で「日本円 → 米ドル」に両替して、外貨預金をしておけば、高めの金利もあり、かつ為替手数料無料でデビットカードから引き出せるのです。

留学、海外出張などで、日本から仕送りや送金をする必要がある方には「外貨預金」+「外貨預金口座と連動できるデビットカード」をおすすめします。

おすすめは

- ソニー銀行/Sony Bank WALLET(Visaデビット付きキャッシュカード):11通貨対応

- ソニー銀行/ANAマイレージクラブ / Sony Bank WALLET:11通貨対応

- 住信SBIネット銀行/デビットカード(Mastercard):米ドルのみ対応

- 住信SBIネット銀行/デビットカード(Visa):米ドルのみ対応

です。

| サービス名 | カード会社 | 国際ブランド | カードランク | 年会費 | 還元方法 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 | その他特典 | 限度額 | 外貨口座からの現地通貨引き出し | カードレスデビット発行 | ショッピング保険/最高保険金 | 海外旅行傷害保険/最高保険金 | 国内旅行傷害保険/最高保険金 | 対象年齢 | ATM手数料 | ATM手数料無料 | 振込手数料 | 振込手数料無料 | 年会費の安さ【評価】 | 還元率(基準)の高さ【評価】 | 還元率(最大)の高さ【評価】 | ATM手数料の安さ【評価】 | 機能の多さ【評価】 | 総合【評価】 | 公式 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Sony Bank WALLET(Visaデビット付きキャッシュカード) | ソニー銀行 | Visa | 一般カード | 0円 | キャッシュバック | 0.50% | 2.00% | 優遇プログラム「Club S」 のステージをプラチナランクに(2.0%のキャッシュバック上限20万円/月) | ソニーストア3%OFF | 1日最大200万円 | 11通貨 | 年間50万円 | 2,000万円(利用付帯) | 満15歳以上 | 110円 | 月2回まで無料。最大月11回無料 | 110円 | 月1回まで無料。最大月11回無料 | 5.00 | 2.64 | 2.68 | 3.67 | 3.89 | 3.57 | 公式サイト | ||

| ANAマイレージクラブ / Sony Bank WALLET | ソニー銀行 | Visa | 一般カード | 0円 | ANAマイル(上限年間4万マイル) | 0.50% | 0.50% | – | ソニー銀行の新規口座開設とカード発行で500マイルプレゼント | 1日最大200万円 | 11通貨 | 年間50万円 | 2,000万円(利用付帯) | 満15歳以上 | 110円 | 月4回まで無料。最大月無制限無料 | 110円 | 月1回まで無料。最大月11回無料 | 5.00 | 2.64 | 1.32 | 3.67 | 3.89 | 3.30 | 公式サイト | ||

| デビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 一般カード | 0円 | ポイント | 0.80% | 0.80% | – | スマプロランクの判定対象 | 1日最大200万円 | 米ドル | スマホデビット。Apple Pay・Google Pay対応 | 15歳以上 | 110円 | 月2回まで無料。スマプロランクにより最大月20回無料 | 77円 | 月1回まで無料。スマプロランクにより最大月20回無料 | 5.00 | 3.65 | 1.59 | 4.00 | 3.34 | 3.52 | 公式サイト | |||

| デビットカード(Visa) | 住信SBIネット銀行 | Visa | 一般カード | 0円 | ポイント | 0.60% | 0.60% | – | スマプロランクの判定対象 | 1日最大200万円 | 米ドル | 15歳以上 | 110円 | 月2回まで無料。スマプロランクにより最大月20回無料 | 77円 | 月1回まで無料。スマプロランクにより最大月20回無料 | 5.00 | 2.97 | 1.41 | 4.00 | 2.77 | 3.23 | 公式サイト | ||||

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | プラチナカード | 11,000円 | ポイント | 1.00% | 1.00% | 世界1,000カ所を超える空港ラウンジをご利用いただけるサービス、Global Data Roaming by FLEXIROAM、Taste of Premium® | スマプロランクの判定対象 | 1日最大200万円 | 米ドル | スマホデビット。Apple Pay・Google Pay対応 | 年間100万円 | 最高1億円(利用付帯) | 最高1億円(利用付帯) | 15歳以上 | 110円 | 月10回まで無料。スマプロランクにより最大月20回無料 | 77円 | 月10回まで無料。スマプロランクにより最大月20回無料 | 4.00 | 4.32 | 1.77 | 4.00 | 5.00 | 3.82 | 公式サイト |

上記以外のデビットカードを選ぶ場合も、海外では使いやすい「Visa」「Masteracard」ブランドのデビットカードをおすすめします。

おすすめのVisaデビットカード

国際ブランドでデビットカードを選ぶ方も少なくありません。

とくに、世界的に加盟店シェアが1位の「Visa」ブランドであれば、海外利用でも、困ることはありません。

Visaブランドのデビットカードのおすすめは、高還元率の

- ソニー銀行/Sony Bank WALLET(Visaデビット付きキャッシュカード)

- 楽天銀行/楽天銀行デビットカード

- 三井住友カード/Oliveフレキシブルペイ/一般

です。

| サービス名 | カード会社 | 国際ブランド | カードランク | 年会費 | 還元方法 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 | その他特典 | 限度額 | 外貨口座からの現地通貨引き出し | カードレスデビット発行 | ショッピング保険/最高保険金 | 海外旅行傷害保険/最高保険金 | 国内旅行傷害保険/最高保険金 | 対象年齢 | ATM手数料 | ATM手数料無料 | 振込手数料 | 振込手数料無料 | 年会費の安さ【評価】 | 還元率(基準)の高さ【評価】 | 還元率(最大)の高さ【評価】 | ATM手数料の安さ【評価】 | 機能の多さ【評価】 | 総合【評価】 | 公式 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Sony Bank WALLET(Visaデビット付きキャッシュカード) | ソニー銀行 | Visa | 一般カード | 0円 | キャッシュバック | 0.50% | 2.00% | 優遇プログラム「Club S」 のステージをプラチナランクに(2.0%のキャッシュバック上限20万円/月) | ソニーストア3%OFF | 1日最大200万円 | 11通貨 | 年間50万円 | 2,000万円(利用付帯) | 満15歳以上 | 110円 | 月2回まで無料。最大月11回無料 | 110円 | 月1回まで無料。最大月11回無料 | 5.00 | 2.64 | 2.68 | 3.67 | 3.89 | 3.57 | 公式サイト | ||

| 楽天銀行デビットカード | 楽天銀行 | Visa、Mastercard、JCB | 一般カード | 0円 | ポイント | 1.00% | 1.00% | – | – | 残高の範囲内で上限なし | 16歳以上 | 220円 | ハッピープログラムにより最大月7回無料 | 145円 | ハッピープログラムにより最大月3回無料 | 5.00 | 4.32 | 1.77 | 9.20 | 2.18 | 4.50 | 公式サイト | |||||

| Oliveフレキシブルペイ/一般 | 三井住友カード | Visa | 一般カード | 0円 | ポイント | 0.50% | 20.00% | Vポイントアッププログラムで+6.5%、家族ポイント登録最大+5.0%、Vポイントアッププログラム最大+8.0%※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。 | 三井住友銀行ATM、三菱UFJ銀行の店舗外ATM手数料無料、ダイレクト利用で他行宛て振込手数料が毎月3回無料、 | 1日最大200万円 | アプリ | 2,000万円(利用付帯) | 満15歳以上 | 220円 | 選べる特典で「コンビニATM手数料無料」を選択すると月2回無料 | 165円 | 月3回まで無料 | 5.00 | 2.64 | 5.00 | 11.20 | 3.34 | 5.44 | 公式サイト |

Visaデビットカード比較

| サービス名 | カード会社 | 国際ブランド | 年会費 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 |

|---|---|---|---|---|---|---|

| 楽天銀行デビットカード | 楽天銀行 | Visa、Mastercard、JCB | 0円 | 1.00% | 1.00% | – |

| デビットカード(Visa) | 住信SBIネット銀行 | Visa | 0円 | 0.60% | 0.60% | – |

| Visaデビット付キャッシュカード | GMOあおぞらネット銀行 | Visa | 0円 | 0.60% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に |

| Oliveフレキシブルペイ/一般 | 三井住友カード | Visa | 0円 | 0.50% | 20.00% | Vポイントアッププログラムで+6.5%、家族ポイント登録最大+5.0%、Vポイントアッププログラム最大+8.0%※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。 |

| ANAマイレージクラブ / Sony Bank WALLET | ソニー銀行 | Visa | 0円 | 0.50% | 0.50% | – |

| Sony Bank WALLET(Visaデビット付きキャッシュカード) | ソニー銀行 | Visa | 0円 | 0.50% | 2.00% | 優遇プログラム「Club S」 のステージをプラチナランクに(2.0%のキャッシュバック上限20万円/月) |

| Visaデビットカード | PayPay銀行 | Visa | 0円 | 0.20% | 0.20% | – |

特典が豊富・保険が手厚いなおすすめデビットカード

特典が豊富・保険が手厚いデビットカードをお探しなら「プラチナカードレベルのデビットカード」をおすすめします。

プラチナデビットカードでは「年会費が有料で高めの設定」である代わりに

- 手厚い保険

- 手厚い付帯サービス

- ポイント還元率(キャッシュバック率)が最大レベル

- ATM手数料無料特典が最大レベル

- 振込手数料無料特典が最大レベル

などの特典が用意されています。

プラチナデビットカード比較

| サービス名 | カード会社 | 国際ブランド | 年会費 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 |

|---|---|---|---|---|---|---|

| Mastercardプラチナデビットカード | GMOあおぞらネット銀行 | Mastercard | 3,300円 | 1.20% | 1.20% | 優遇プログラム「カスタマーステージ」 のステージを4テックま君に |

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 11,000円 | 1.00% | 1.00% | 世界1,000カ所を超える空港ラウンジをご利用いただけるサービス、Global Data Roaming by FLEXIROAM、Taste of Premium® |

即日発行ですぐに使いたい方におすすめのデビットカード

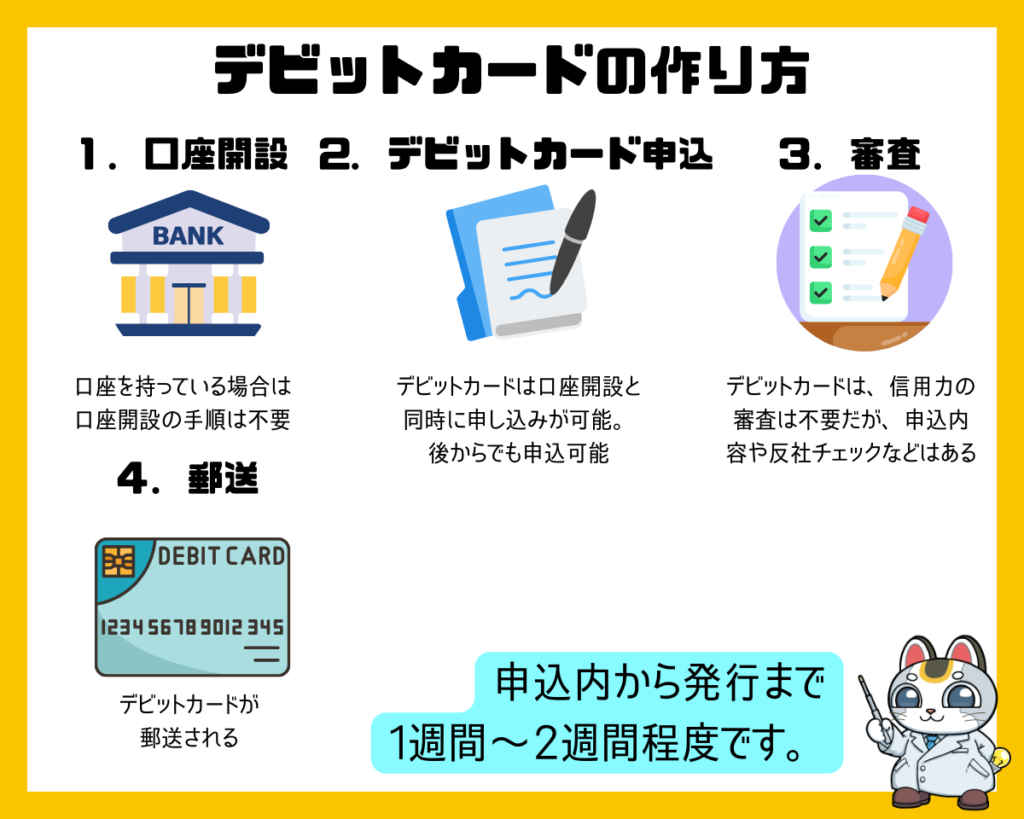

基本的に、デビットカードは「即日発行が難しい」カードです。

すでに対象の銀行の銀行口座を持っていれば、即日発行できるものもありますが、対象の銀行口座を持っていない場合は、口座開設からはじめる必要があるからです。

- 口座開設

- デビットカードの発送

という手順があるので、多くのデビットカードは、1週間~2週間程度の時間がかかってしまいます。

その中でもデビットカードで即日発行できる方法は

- 即日口座開設に対応している銀行を選ぶ(ネット銀行が中心)

- スマホデビットが利用できる銀行が選ぶ(郵送の時間がかからない)

です。

おすすめは

- PayPay銀行 + カードレスデビット

- 住信SBIネット銀行 + スマホデビット

という組み合わせです。

| サービス名 | カード会社 | 国際ブランド | カードランク | 年会費 | 還元方法 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 | その他特典 | 限度額 | 外貨口座からの現地通貨引き出し | カードレスデビット発行 | ショッピング保険/最高保険金 | 海外旅行傷害保険/最高保険金 | 国内旅行傷害保険/最高保険金 | 対象年齢 | ATM手数料 | ATM手数料無料 | 振込手数料 | 振込手数料無料 | 年会費の安さ【評価】 | 還元率(基準)の高さ【評価】 | 還元率(最大)の高さ【評価】 | ATM手数料の安さ【評価】 | 機能の多さ【評価】 | 総合【評価】 | 公式 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Visaデビットカード | PayPay銀行 | Visa | 一般カード | 0円 | ポイント | 0.20% | 0.20% | – | お得なキャンペーンを積極的に展開 | 1日最大200万円 | 最大4枚まで発行可能 | 満15歳以上 | 165円 | 月1回まで無料 | 145円 | 給与受取で月3回無料 | 5.00 | 1.63 | 1.05 | 11.60 | 2.77 | 4.41 | 公式サイト | ||||

| デビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | 一般カード | 0円 | ポイント | 0.80% | 0.80% | – | スマプロランクの判定対象 | 1日最大200万円 | 米ドル | スマホデビット。Apple Pay・Google Pay対応 | 15歳以上 | 110円 | 月2回まで無料。スマプロランクにより最大月20回無料 | 77円 | 月1回まで無料。スマプロランクにより最大月20回無料 | 5.00 | 3.65 | 1.59 | 4.00 | 3.34 | 3.52 | 公式サイト | |||

| デビットカード(Visa) | 住信SBIネット銀行 | Visa | 一般カード | 0円 | ポイント | 0.60% | 0.60% | – | スマプロランクの判定対象 | 1日最大200万円 | 米ドル | 15歳以上 | 110円 | 月2回まで無料。スマプロランクにより最大月20回無料 | 77円 | 月1回まで無料。スマプロランクにより最大月20回無料 | 5.00 | 2.97 | 1.41 | 4.00 | 2.77 | 3.23 | 公式サイト | ||||

| プラチナデビットカード(Mastercard) | 住信SBIネット銀行 | Mastercard | プラチナカード | 11,000円 | ポイント | 1.00% | 1.00% | 世界1,000カ所を超える空港ラウンジをご利用いただけるサービス、Global Data Roaming by FLEXIROAM、Taste of Premium® | スマプロランクの判定対象 | 1日最大200万円 | 米ドル | スマホデビット。Apple Pay・Google Pay対応 | 年間100万円 | 最高1億円(利用付帯) | 最高1億円(利用付帯) | 15歳以上 | 110円 | 月10回まで無料。スマプロランクにより最大月20回無料 | 77円 | 月10回まで無料。スマプロランクにより最大月20回無料 | 4.00 | 4.32 | 1.77 | 4.00 | 5.00 | 3.82 | 公式サイト |

デビットカード選びのよくある質問

Q.デビットカードの作り方を教えてください。

デビットカードの作り方は「銀行に申し込む」形になります。

- 作りたいデビットカードの発行銀行の口座をすでに持っている方

- 作りたいデビットカードの発行銀行の口座を持っていない方

で手順が異なります。

作りたいデビットカードの発行銀行の口座をすでに持っている方

- 銀行のマイページ(ウェブサイト、アプリ)から申し込む

- 銀行の店舗で申し込む

- 郵送で申し込む

などの手順があります。

銀行はデビットカードを発行し、登録住所に郵送してくれます。また、この段階で、スマホデビットなどオンラインで利用できるデビットカードがあれば、利用可能になります。

実際のデビットカードを受け取って使うことが可能になります。

作りたいデビットカードの発行銀行の口座を持っていない方

ウェブサイトや銀行の店舗などで口座開設を申し込みます。また、多くの銀行では、口座開設時にキャッシュカードの発行を行いますが、同時にデビットカードの発行もできるようになっています。オンラインであれば、デビットカードの発行にチェックを入れます。また、店頭であれば、申込用紙にチェックします。デビットカードの発行のチェックがない場合は、銀行の店員に聞きましょう。

信用力の審査ではなく、申込書類や申込内容に不備がないか?反社チェックなどの審査があります。

審査が通れば、銀行はデビットカードを発行し、登録住所に郵送してくれます。また、この段階で、スマホデビットなどオンラインで利用できるデビットカードがあれば、利用可能になります。

実際のデビットカードを受け取って使うことが可能になります。

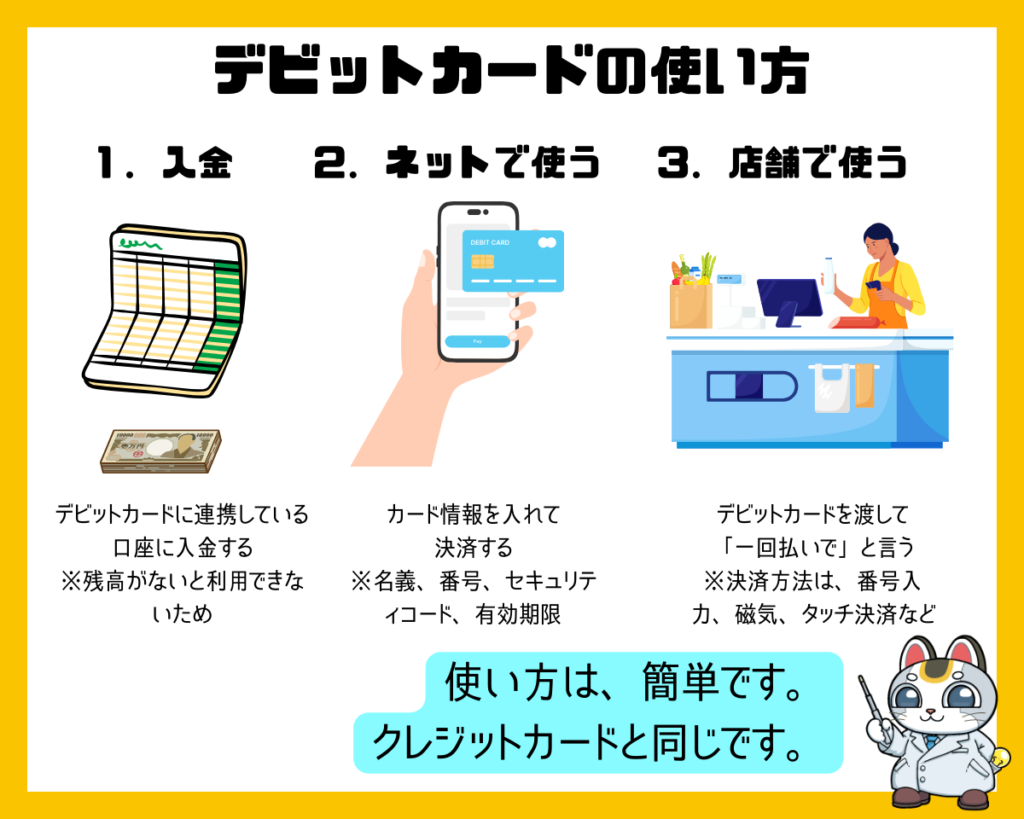

Q.デビットカードの使い方を教えてください。

デビットカードの使い方

口座残高がないとデビットカードは利用できないため、まずはデビットカードと紐づく銀行口座に利用したい金額以上の金額を入金する必要があります。

ネットショップなどの決済画面では、デビットカードの「有効期限」「名義人」「番号」「暗証番号」「セキュリティコード(CVC2)」の入力が求められますので、入力して決済をすると、決済が完了します。

会計時にデビットカードを渡して、「一回払いで」と伝えます。※デビットカードは、一回払いしかできないのですが、店員は、クレジットカードとデビットカードの違いを判断できないため、「支払回数はどうされますか?」と聞かれることが多いです。「一回払いで」と伝えましょう。その後、決済方法(タッチ決済、ICチップによる決済、磁気ストライプによる決済)によって、タッチ、暗証番号の入力、サインを求められます。決済方法は、店舗によって異なります。選べることもあります。

- タッチ決済:支払端末にカードをかざしてお支払いをする決済方法

- ICチップによる決済:ICカードを支払端末に差し込んでお支払いをする決済方法

- 磁気ストライプによる決済:支払端末にカードをスライドさせてお支払いをする決済方法

決済が完了すると同時に銀行口座から引き落としされます。「即時決済」のため、口座残高が決済額よりも少ない場合は、決済自体が完了しません。

無事に支払いが完了されると、銀行口座の管理画面・明細に反映されます。

Q.デビットカードでETCカードは作れますか?

原則、デビットカードは、ETCカードは作れません。

デビットカードは「即時決済」のため、高速道路通過時に、口座残高が決済額よりも少なく決済エラーとなってしまうと、支払いが完了せずにETCレーンを通過できないことになるからです。ETCカードの残高問題で、ETCレーンが紺座する原因になっては元も子もないのです。

デビットカード利用でETCカードを使いたいという場合は

三井住友カードの「Oliveフレキシブルペイ/一般」をおすすめします。

Oliveフレキシブルペイでは、ETCカードの発行が可能です。厳密に言えば、クレジットカードモードに付随してETCカードを発行することになりますが、デビットカード、クレジットカードの切り替えが容易で、同じアプリで管理ができるため、ほぼ同じものとして、ETCカードが利用できます。

| サービス名 | カード会社 | 国際ブランド | カードランク | 年会費 | 還元方法 | 還元率/基準 | 還元率/最大 | 上限の還元率獲得方法 | その他特典 | 限度額 | 外貨口座からの現地通貨引き出し | カードレスデビット発行 | ショッピング保険/最高保険金 | 海外旅行傷害保険/最高保険金 | 国内旅行傷害保険/最高保険金 | 対象年齢 | ATM手数料 | ATM手数料無料 | 振込手数料 | 振込手数料無料 | 年会費の安さ【評価】 | 還元率(基準)の高さ【評価】 | 還元率(最大)の高さ【評価】 | ATM手数料の安さ【評価】 | 機能の多さ【評価】 | 総合【評価】 | 公式 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Oliveフレキシブルペイ/一般 | 三井住友カード | Visa | 一般カード | 0円 | ポイント | 0.50% | 20.00% | Vポイントアッププログラムで+6.5%、家族ポイント登録最大+5.0%、Vポイントアッププログラム最大+8.0%※ 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※2 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。 | 三井住友銀行ATM、三菱UFJ銀行の店舗外ATM手数料無料、ダイレクト利用で他行宛て振込手数料が毎月3回無料、 | 1日最大200万円 | アプリ | 2,000万円(利用付帯) | 満15歳以上 | 220円 | 選べる特典で「コンビニATM手数料無料」を選択すると月2回無料 | 165円 | 月3回まで無料 | 5.00 | 2.64 | 5.00 | 11.20 | 3.34 | 5.44 | 公式サイト |

Q.デビットカードで分割払いはできますか?

原則、デビットカードで分割払いはできません。

デビットカードは「即時払い」が基本で、利用した金額が決済の瞬間に、口座から引き落とされます。

分割払いを利用したい場合は、クレジットカードを利用する必要があります。

「クレジットカード」おすすめランキング10選。「クレジットカード」のスペック比較

「クレジットカード」おすすめランキング10選。「クレジットカード」のスペック比較 Q.デビットカードで残高あるのに使えない理由はわかりますか?

よくあるのは、デビットカードの限度額設定が初期設定のままになっているケースです。また、銀行によっても、独自にデビットカードの利用限度額を定めています。

デビットカードは、原則、口座残高の範囲内であれば無制限に使えるものですが、使い過ぎを防止するために、自分で限度額を設定できるようになっています。また、銀行側も、かなり高額ですが限度額を設定しています。(例:1日最大200万円まで)

初期設定は、かなり低めに限度額が設定されているため、「残高はあるのにデビットカードが使えない」と思ってしまうのです。限度額の設定は、マイページやアプリから可能ですので、自分が設定する限度額を変更することで、利用できるはずです。

Q.デビットカードに審査はありますか?

基本的に「返済能力の審査(与信審査)」はありません。

クレジットカードなどの申込時には「返済能力の審査(与信審査)」が行われますが、デビットカードの申込時には、「返済能力の審査(与信審査)」は行われないのです。

理由としては、デビットカードは口座残高の範囲内でしか使えず、リアルタイムに決済されるため、デビットカード発行会社である銀行は立て替える必要がないから、返済能力の審査も必要ないのです。

ただし、銀行の口座開設時には「年齢のチェック」「住所のチェック」「反社チェック」なども行われるため、100%口座開設ができるわけではありません。デビットカードは銀行口座と紐づいて発行される決済用カードですので、口座開設ができない方は、デビットカードも利用できないのです。

正確にいうのであれば

デビットカードは「返済能力の審査(与信審査)」はありませんが、「口座開設」に関する審査はあります。ただし、「返済能力の審査(与信審査)」に比べると、「口座開設」に関する審査はかなりハードルが低く、申込条件に合致しているほとんどの方がデビットカードは発行することができるのです。

デビットカードを実際に利用した方の口コミ・評判ランキング

口コミ・評判ランキングは、口コミ件数5件以上で、総合評価順に表示しています。口コミ件数5件未満のものは、口コミ件数が多い順に表示しています。

Sony Bank WALLET(Visaデビット付きキャッシュカード)の評判・口コミ

口コミ総合評価

8.0点

総合評価(10点満点)

最新口コミ 口コミ投稿数:8件

Sony Bank WALLET(Visaデビット付きキャッシュカード)は、外貨預金が一定額以上あれば、キャッシュバック率が2.0%を超えるのでおすすめです。為替手数料も安く、外貨預金で資産を増やそうとしている方は、同時に節約ができるメリットがあります。また、外貨で現地のATMから引き出しができるので、両替コストも削減できます。

海外旅行の際、ソニー銀行のVISAデビット「円からアシスト」を利用すれば、一般的なクレジットカード決済よりも事務手数料が安くなるとのことで作りました。実際にハワイに新婚旅行に行った際には大活躍で、VISAのクレジットカードが使えるところでは問題なく使用できました。

もちろん国内でもデビットカードとして使用可能で、利用した金額に応じて現金でキャッシュバックがあります。カードのデザインもお洒落で、お店の方に声をかけて頂いたこともあります。持っていて損のないカードです。

このカードのデビットカードのメリットは利用するとポイントがつくのではなくキャッシュバックされるのでその点ではいいと思います。ただ、デメリットしては、決済中に決済がバグなどで中断されてしまうような時、決済が始まるとすぐ銀行口座からお金が落ちるので、最終的にそのお金が返金されるのに1ヶ月近くかかります。そして正常に支払うためにもう一度決済に入ると、結局一旦2倍のお金を払うことになるのでそこがデメリットです。特に、高額の利用はできないカードだと思います。もう一点、海外利用で、支払いを円からすると、決済中断などのトラブル時、円口座からお金は引き落とされるが、返金されるのはドルで返金されるのでいいか悪いか微妙ですが為替差益が発生します。円で引き落とすなら円で戻して欲しいのが正直なところです。

ソニー銀行で米ドルの外貨預金をしていたので、ハワイなどへの旅行の際に、デビッドカードとして使用しました。貯めていたドルをそのまま使え、為替手数料を取られることなかったので、便利だし、とてもお得だと思います。海外旅行行くときはどこでドルに交換すると安いとかいちいち調べて、両替するのも一手間かかっていましたが、このカードを持っていれば両替不要で楽でした。VISAの加盟店なら使えるので、ハワイではほぼほぼのお店で使うことができました。対象通貨は11通貨ありますが、韓国ウォンには対応していないのが少し残念です。

VISAのクレジットカード対応しているところであれば実店舗もネットショップもどこでも決済できる。ネットバンキングを利用する際のワンタイムパスワードが、送付されたトークンを使って認証する形式なのでセキュリティ面で安心。一度だけATMでカードの磁気が認識できなくなった時にカスタマーサポートに連絡したことがあるが対応が良かったし、すぐに代替えのカードを送ってもらえた。毎月現金キャッシュバックがあるのが嬉しい。ポストペットのカードは可愛いし、通常デザインもポールスミスのような配色で素敵。キャッシュカードとデビットカードでカードの挿入方向が異なるのだけはマイナス点かも。

楽天銀行デビットカードの評判・口コミ

口コミ総合評価

7.8点

総合評価(10点満点)

最新口コミ 口コミ投稿数:32件

基本的にどこのお店でも、クレジットカード対応していれば使えるので使い勝手がとても良いです。

楽天銀行のデビットカードは使った分だけポイントが溜まっていくシステムなので還元率も良いのかなと思います。

銀行口座の預金額や使用頻度などからランクが決まって、ランク毎に使った分のポイント還元率が上がるのも良いところなのかなと思います。

あとは、タッチ決済にも対応しているので楽に決済することができます。

ATMの手数料は給与の振り込みに使っていると回数制限はありますが、無料なのですごくお得な銀行だと思います。

楽天銀行/楽天デビットカードの私が一番気に入っていることはポイントの還元率の良さです。100円につき1ポイント付き、デビットカードは普段の買い物や海外での現金引き出しにも使えるのでとても重宝しています。デビットカードは銀行口座からすぐに引き落とされてクレジットカードのように支払いが後ではないので使い過ぎの予防にもなるのでとても便利です。また楽天銀行はとても利息が良いのでメインバンクとして使うと他の銀行に比べて利息が高くつくと思います。また、コンビニからの引き落とし手数料が最大月7回も0円なのもとても便利でいざという時に助かっています。

楽天銀行自体がネット銀行という点がまず魅力で、銀行の手数料サービスなども手厚く、普段程度の利用の仕方で手数料がかかることはほとんどありません。

また契約によって楽天銀行であれば手数料が安くなっているサービスも多いので、一つ持っていても良いと思います。

他の楽天グループとの連動によってポイントによるランクアップもしやすいので特別に動きが多いなどのライフスタイルでなければ不満はあまり感じないのではないでしょうか。

デビットカード特有の使えない場所がネット決済も含めてそこそこあるのはいささか不満ですが、それも楽天特有のものではないので仕方ないと言えます。

クレジットカード代わりに家電量販店、コンビニエンスストアなどに使えて便利です。

クレジットカードのように使いすぎることもなく、安心して使えます。

ただ、私が利用している中古車販売店では使えませんでした。楽天カードは使えたので問題は無かったです。

楽天銀行はコンビニエンスストアで24時間お金がおろせるので便利ですが、手数料が高いです。10万円以上預金があれば月1回だけ入出金の手数料は0円なのですが、もう少し、回数を増やしてくれたらありがたいです。

田舎なのでデビットカードはまだ認知度が低く、ついついクレジットカードの方を使ってしまいます。

いまや楽天銀行カードは、日本全国どこでも、そこそこの規模の店舗や飲食店で使用可能です。クレジットカードと違い、紐付けしている口座に預金がなくなったら使用することができないため、ついつい計画性なくお金を使い過ぎてしまうということがありません。使用した金額は楽天アプリで即座に確認もでき、月々いくらの出費になっているかも一目で把握できます。当然のことながら、楽天市場やフリーマーケットのラクマでの買い物でも使用でき、タイミングによっては高いポイント還元の恩恵が受けられます。

デビットカード(Visa)の評判・口コミ

口コミ総合評価

7.4点

総合評価(10点満点)

最新口コミ 口コミ投稿数:3件

住信SBIネット銀行のデビッドカードはの一番の特徴が、ガソリンスタンドでも使えるという点が大きい。

現在もたくさんのデビッドカードがあるけど、ガソリンスタンドの支払いに対応しているデビッドカードはあまりなく、非常に稀少な存在だと思う。

また、口座管理もスマホのアプリから操作可能であり、振り込み手数料も無料になる方法もある。その方法とは住信ネット銀行ではヤマダデンキのヤマダネオバンク、Tネオバンクの口座を作ると、他行振り込み手数料が最大5回分無料になります。

これは自分も作ってから気が付いたのですが、振り込み手数料が無料の回数が多いとうれしいですね。

SBIハイブリッド預金の残高がSBI証券口座の買付余力として自動的に反映されるため、住信SBIネット銀行に口座を開設しました。数年前に「スマートプログラム」が開始されてからは、利用頻度に応じてさまざまな優遇が受けられるため、できるだけ住信SBIネット銀行を利用するようにしています。また、今年1月のSBIカードのサービス終了に伴って、住信SBIネット銀行からミライノカードが新たに発行され、利用に応じて貯まったポイントはスマートプログラムのポイントに交換できるので、より使い勝手が良くなりました。「スマート認証」を登録すると、スマホを利用してログインロックをかけることができるためセキュリティの面でも安心です。

個人の生活利用(飲み会、家飲み・個人の買い物)してい支払いは当デビットで行っている、大体はVisaタッチで支払するので紙幣・小銭を持つこともほとんどなくなり、またATMによることもなく財布もスマートになりました。家計・給与とは別の個人口座であり証券口座とネット銀行口座が連携していることで、投資利益の流動であったりお金の管理(個人の買い物・副業・投資)も併せて携帯アプリですべて把握できるので重宝している

Visaデビットカードの評判・口コミ

口コミ総合評価

7.3点

総合評価(10点満点)

最新口コミ 口コミ投稿数:7件

初めて利用したネットバンクです。キャッシュカード機能付きの、VISAデビットカードを利用しています。セキュリティの高さと手続きなどの簡便さが気に入って、この銀行を選びました。キャッシュカードの発行と同時にトークンがついてくる点と、デビットカードの利用ならネットショッピング用に使い捨てのカード番号が作れる点が決め手となりました。JNBのVISAデビットカードは、発行に審査がなく、不足分を勝手にキャッシングしてしまう機能もありません。年会費がかからないのもいいですね。実際に使ってみると、とても便利です。

PayPay銀行に口座を作る時、PayPay銀行のVisaデビットカードを作りました。便利だなと感じているのはVisaという点です。JCBカードだと使用出来ない場面でもVisaデビットカードだと利用出来るので助かっています。あとポイント還元に関してはあまり高くないです。ポイント還元がないわけじゃないんですけど、クレジットカードに比べると劣ります。ですのでクレジットカードも使える場面だったらこちらは利用しませんし、微妙に使い勝手は悪いです。

年会費無料なのもありますがPayPay銀行からペイペイに入れても手数料もかからないし100円以上1円単位でチャージできるのは使いやすいなと感じやすく今の時代にあった銀行だなと思いましたし、キャッシュバック率がものすごく低いですがVisaブランドが付いてるデビットカードですので加盟店が多く使いやすいデビットカードだと思います。ただ駄目だなと感じる所はネット銀行ですから通帳はないのはあたりまえですが60以上の方には何かあったときに気軽に相談できる店舗がないので使いにくいVisaデビットカードだと思いました。

スマホ決済の大手であるPayPayの、PayPay銀行なのでPayPayポイントの還元はかなり使い勝手がよく嬉しいです。なので、他の銀行の口座よりもより多くの預金をしており、大きな買い物からちょっとしたコンビニでの買い物にもデビットを活用しています。他にも地方銀行のデビットカードも所持しておりますが、正直なところお得感が無いので、やはりPayPay銀行のデビットカードには非常にお世話になっています。

個人的に様々なデビットカードのサービスがありますが、paypay銀行が一番いいと個人的には感じました。

理由:大手なため定期的にユーザーに対していろいろなサービスを実施しており、サービスや還元できるものが自分好みなのが一番の理由だと思います。

元々有名なネットバンクなのでセキュリティーなどの安全性も保障されているのも高評価です。

サイト全体の内容も分かりやすくいろいろ利用してきた中で一番いいと思いました。

年会費、還元率、使い勝手、保険や保証の充実などもよく、相談に対するレスポンスも非常に速いのも高評価の理由です。

ただ還元率のみなどサービス全体の中で見て一つしか求めてないといった人にはあまりお勧めしません。

(それなら恐らくほかのサービスのほうがいいと思います。)

総じて初めて利用する人には一番お薦めしたいサービスです。

デビット付きキャッシュカードの評判・口コミ

口コミ総合評価

9.0点

総合評価(10点満点)

最新口コミ 口コミ投稿数:3件

PayPay銀行の発行するデビットカードは、500円の利用で1円分のPayPayが還元される仕組みになっています。個人的にPayPayはキャッシュレス決済の中でも1番利用しやすく、政府のマイナンバーカード発行によるポイント還元先もPayPayにするほどです。カード自体もネットで簡単に手続きできて、発行までのタイムラグもあまりありませんでした。普段使いしやすいカードだと、個人的には感じますので、ぜひ一枚作ることをオススメしますね。

セブン銀行のデビット機能付きキャッシュカードの良さは使い勝手が良い事です。JCBなのでほぼクレジットカードのように使うことができます。このキャッシュカードはnanaco機能も付いており、デビットカードを使えばnanacoのポイントになります。ポイントの変換手続きが少し面倒なのですが、普通にデビットカードを使っているだけで結構なポイントが貯まります。またセブン銀行ATMの使い勝手の良いです。カードが無くてもスマホのアプリがあれば引き下ろせます。自分的には満足です。

単身赴任を機に導入しました。

どこにでも一定数店舗が存在しているという理由でセブンイレブンのデビットカードを選択しました。

日中のATM手数料は土日祝日もあわせて7時から19時まで無料です。

スマホのアプリでの管理も比較的簡単に振込や管理などが可能です。

都心でスーパーが近所になく日用品の買い物もセブンイレブンを使用する機会が多いためnanacoにポイントへの還元が一番効率が良いと判断しました。

実際、使用した金額の0.5%がnanacoポイントに還元できるのでネットショッピング含め全ての使用金額に対してポイント付加の対象になるのはメリットが多いです。

セブンイレブンの使用頻度が多い方には特におすすめのカードになります。

イオン銀行キャッシュ+デビットの評判・口コミ

口コミ総合評価

7.4点

総合評価(10点満点)

最新口コミ 口コミ投稿数:2件

私がイオン銀行を利用してみた感想を今回は話して行こうと思います。まずイオン銀行のメリットとしてキャッシュカードでお金を下すと24時間365日手数料が無料というところです。実際、お金を下すとき手数料がかからない時間帯に銀行へ行く人も多いはずです。更にATMが全国に6000台以上もありイオンは勿論。ダイエーやミニストップなどのコンビニエンスストアでも利用できます。更に毎月20日・30日は「お客様感謝デー」対象の店舗で無条件に支払いが5%OFFになります。これらが私が思うイオン銀行の利点です。

国内のほとんどの店舗やサービスで利用できますしイオン自体の利用も多いので毎回の利用によるポイント付与も実際的でお得感を感じながら使用できています。年会費の心配もそれほどありませんし、サポート体制がしっかりと充実しているためちょっとした疑問や明細についてのわかりにくい質問にもすぐに返答してわかりやすく説明してくれますし、紛失した場合の対応や補償も信頼できる内容で安心して利用を続けることができています。銀行口座の使いやすさを不満に感じたこともなく、このカードがあれば急な出費の時でも困ることなく同僚や友人たちとの食事会でもストレスを感じずにいられるのでかなり良いカードだと思っています。

Visaデビット付キャッシュカードの評判・口コミ

口コミ総合評価

8.2点

総合評価(10点満点)

最新口コミ 口コミ投稿数:1件

GMOあおぞらネット銀行のデビットはデビットカードで利用した分の金額の最大1.2%が翌月にキャッシュバックされるので、かなりお得なカードだと思う。

また、口座の管理などもスマホの専用アプリでログインしておこなえるので、難しい操作は無いと思う。

無論、振り込みなどの操作もアプリから可能です。

更に他行振り込み手数料が、利用状況に応じて無料回数が変わるが、最低でも1回分は無料になるので、凄くありがたい。

デビットカード(Mastercard)の評判・口コミ

口コミ総合評価

6.6点

総合評価(10点満点)

最新口コミ 口コミ投稿数:1件

銀行のキャンペーンで還元率が1.6%になる期間があり、利用してみました。家電量販店で利用しましたが、使い方はクレカと同じでした。デビットカードはリアルタイムで引き落としがくるので、盗難時の心配がありますが、このデビットカードはアプリで簡単にデビット機能の停止ができるので、紛失した時も安心なのかなと感じました。この銀行は定期的にキャンペーンを行っているので、クレカよりも還元率が高くなるタイミングで利用するつもりです。カードのデザインがあまりカッコ良くないのが残念ポイントです。

最新口コミ 口コミ投稿数:0件