目次

消費者金融の学生ローンでお金を借りる方法とは

消費者金融には、上場企業や都市銀行の傘下にある大手の企業はもちろん、中小企業も多く存在します。

そして、中小の消費者金融は、大手の消費者金融と差別化を図るために、大手の費者金融では提供できないサービスを提供していることが多いのが大きな特徴です。その1つとして挙げられるのが、学生ローンでしょう。文字通り、大学生、短大生、専門学校生などの学生を対象にお金を貸してくれる消費者金融のことです。

従来は東京・高田馬場(早稲田大学の最寄り駅)などの学生街に実店舗を構え、そこに訪問してきた学生に対して対面で貸付を行う方法が主流でした。しかし、現在では店舗以外にも、電話やWebでの申込にも対応している学生ローンも増えてきています。

消費者金融の学生ローンでお金を借りる方法のメリット

ここで、消費者金融の学生ローンでお金を借りる方法のメリットとして

- 学生であっても利用できる

- 返済日についてある程度柔軟に対応してくれる

- 友達を紹介すると利息が安くなる

の3つを解説しましょう。

1.学生であっても利用できる

学生ローンは、名前の通り「学生が利用することを前提にした」商品です。そのため、大手の消費者金融のカードローンやアプリローンとは違い、学生であっても、アルバイトをしていて継続的に収入があるなら、審査には通りやすくなっています。

アルバイトをしていないとさすがに難しい

ただし、学生であっても、アルバイトをしていない場合は「継続安定した収入がない」とみなされるので、学生ローンも、大手の消費者金融が提供するカードローンも利用するのは極めて困難です。

2.返済日についてある程度柔軟に対応してくれる

学生ローンにはあって、大手の消費者金融のカードローンにはない特徴として「返済日についてある程度柔軟に対応してくれる」ことが挙げられます。具体的には

- 本来の返済日から7日以内の返済であれば「遅延」扱いにならない

- 遅れそうな場合でも、事前に連絡をすれば、支払いを待ってもらえる

- 多少の遅延であれば、実家への連絡は行われない

などが挙げられます。

参照:ご返済の遅延についてのご質問 | 学生ローンのカレッヂ

3.友達を紹介すると利息が低くなる

学生ローンの中には「友達を紹介してくれれば利息を低くします」という呼び込みを行っている会社もあります。これは、大手の消費者金融にはまずないシステムです。

消費者金融の学生ローンでお金を借りる方法のデメリット

一方、消費者金融の学生ローンでお金を借りる方法には、以下のデメリットもあります。

- 中小の業者が多い

- イメージはあまりよくない

- 長期間の延滞・滞納が原因でローン、クレジットカードが使えなくなる

それぞれについて、解説しましょう。

1.中小の業者が多い

学生ローンを運営する企業は、そのほとんどが中小企業です。そのため、検索してみたところで、聞いたこともないような会社の名前ばかり出てきます。そうなると

と、不安になる人もいるでしょう。しかし、中小企業であっても、法律(貸金業法)に則り必要な届出や表示を行っている業者であれば、利用する上ではさほど問題はありません。

大丈夫な業者かどうかを確認する方法は?

わかりやすいチェック方法として、次の3点を確認してみましょう。

- 都道府県知事(1つの都道府県だけで営業している場合)または内閣総理大臣(2つ以上の都道府県で営業している場合)に対して貸金業登録を行っているか

- 日本貸金業協会に加盟しているか

- 固定電話の番号がホームページやチラシに書かれているか

です。

日本の法律(貸金業法)では、学生ローンやカードローンなどの貸金業を営む場合は、必ず固定電話の番号を用いて貸金業登録を行わなくてはいけません。そのため、携帯電話の番号を用いて貸金業登録を行うことはもちろん、ホームページやチラシなどに貸金業登録に使った固定電話の番号以外の電話番号を併記することも禁止されています。

また、利用しようとする学生ローン業者が、都道府県知事、内閣総理大臣への貸金業登録や、日本貸金業協会への加盟を済ませているかを確認するには、日本貸金業協会のホームページを利用しましょう。

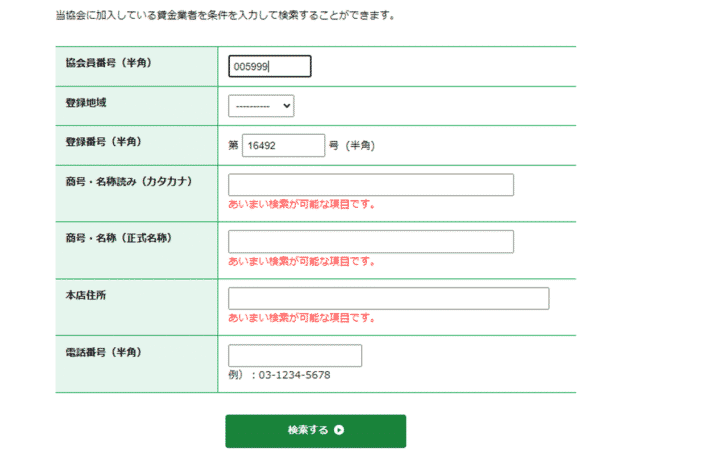

実際にやってみました

ここでは、学生ローン「マルイ」の貸金業登録、日本貸金業協会への加盟の状況を調べてみましょう。ホームページには、東京都知事への貸金業登録および日本貸金業協会の会員番号として、以下の情報が記載されています。

日本貸金業協会 第005999号

(9)のように、都道府県知事もしくは内閣総理大臣の後にかっこ書きでついている数字は、貸金業の登録回数をあらわしています。新規登録以降、登録(3年に1回)を更新して、現在9回目の登録に入っているということです。

必要な情報を集められたら、日本貸金業協会のホームページから、登録状況の確認を行いましょう。

フォームに、先ほどの

日本貸金業協会 第005999号

を入力し「検索する」を押してみましょう。

すると、このように結果が表示されます。

万が一、使った業者がヤミ金だった場合は?

あまり考えたくない話ですが、ここに書いた確認をせず、ついつい「まあ、ここでいいか」という安直な気持ちで学生ローンを借りてしまったとします。後になってその業者が必要な手続きを済ませていない業者=ヤミ金だったと知った場合、どうすればいいかについても、知識として覚えておきましょう。

まず、大前提として、ヤミ金からお金を借りて、違法な取り立てに遭ったとしても、返済する必要はありません。平成20年=2008年に最高裁で「ヤミ金融業者が著しく高利で貸し付けた場合、利息分だけでなく、支払った元本・利息の全額を損害として請求することができる」という判決が出ています。

そのため、開き直って堂々としていればいい、が答えですが、違法な取り立てを目の当たりにしてしまったら、落ち着いていられないかもしれません。ヤミ金問題に強い弁護士や地域の警察署、財務省や消費者庁などの関係省庁に相談し、対応を仰ぎましょう。

2.イメージはあまりよくない

人によってとらえ方に差はあるはずですが、学生ローンも含め「お金を借りる」ということに対し、ネガティブなイメージを持っている人が一定数いるのも事実でしょう。学生ローンを運営する業者は、貸金業法などの関連法規を遵守し、適切に運営している会社がほとんどです。そのため、利用すること自体は違法でも何でもありません。

しかし「自分が賄える範囲のお金で生活していくこと」が美徳であり、たとえ適法な手段であっても、お金を借りること自体に抵抗を感じる、という人は確かにいます。家族や友人、知人がそのような考えを持っている人だったら、学生ローンの利用はおろか、学生ローンについて調べ始めたのを知られただけでも、喧嘩のもとになるかもしれません。

3.長期間の延滞・滞納が原因でローン、クレジットカードが使えなくなる

既に触れた通り、学生ローンは大手の消費者金融とは違い、ある程度の範囲であれば、返済に融通を利かせてくれるのが大きな特徴です。しかし、長期間(目安は61日以上)の延滞・滞納をしてしまうと、その事実が個人信用情報に異動情報として登録されてしまうのは変わりません。個人信用情報に異動情報が登録されてしまうと

- それまで使ってきたクレジットカードやローンが強制解約になり、残債の一括返済を求められる

- 新規でクレジットカードやローンを利用できなくなる

など、日常生活の様々な部分に支障を及ぼします。

就職に影響することはない

個人信用情報に異動情報が登録された=ブラックリストに載ったとしても、就職に影響するとは考えにくいです。本人およびクレジットカード会社、消費者金融、銀行などの審査担当者以外は、原則として個人信用情報を照会することはできません。

もちろん、就職試験の場合も、これは例外ではありません。たとえ、就職を希望する先が銀行などの金融機関であったとしても、就職試験の選考に利用する情報として個人信用情報を入手することは、プライバシー保護の観点から決して許されないのです。そのため、学生ローンやクレジットカードを利用したことが原因で、ブラックリストに載ってしまったとしても、そのことが直接の原因で就職活動がうまくいかない、というのは考えにくいでしょう。

消費者金融の学生ローンでお金を借りるまでの手順

学生ローンでお金を借りるまでの手順を大まかに説明しましょう。流れは以下の通りです。

- ホームページ、店舗への来店で手続きを済ませる

- 審査を行い、利用可否の連絡がある

- 利用が可能になった場合、融資が実行される

- あらかじめ決められた融資条件に従い、返済を行っていく

在籍確認、実家への連絡は通常は行われない

学生ローンの場合、融資可能金額の上限が低額であることや、プライバシーへの配慮を優先させることを鑑み、アルバイト先や実家に対しての電話連絡は基本的に行われません。しかし

- 長期に渡り延滞・滞納をしている

- 本人と連絡がつかず、伝達事項を伝えられない状態が続いている

など、やむを得ない事情がある場合は、アルバイト先や実家への電話連絡が行われることもあります。

おすすめの消費者金融の学生ローン

ここから先は、おすすめの学生ローンについて、ランキングを紹介しましょう。

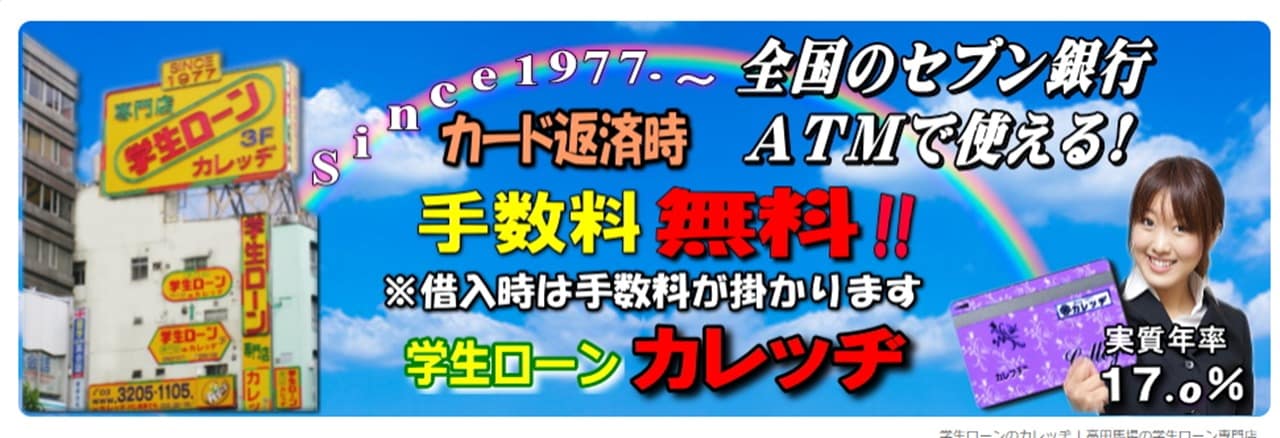

1位.カレッヂ

| 融資限度額 | 最高50万円 (ただし、未成年は10万円まで) |

|---|---|

| 金利 | 年17.0% |

| 必要書類 | 学生証 免許証か保険証 キャッシュカード 公共料金の領収書・又は請求書 (本人名・現住所記載のもの) |

| 親権者の同意書 | 不要 |

| 返済方法 | 銀行振り込み・ATM・現金書留・店頭窓口 |

| 融資対象 | 以下の条件を満たすこと。 1)日本国籍を有している 2)高卒以上の大学生・短大生・予備校生・専門学校生 3)アルバイトなどで安定した収入がある |

カレッヂをおすすめする理由

カレッヂは、1977年に創業した、学生ローンの草分けともいえる存在です。

高田馬場の「学生ローン カレッヂ」#高田馬場の看板 pic.twitter.com/UQJFIFjhT0

— 高田馬場経済新聞 📰📷📰 (@baba_keizai) December 7, 2019

カレッヂをおすすめする理由として

- セブン銀行ATMから借り入れ、返済ができる

- 未成年者であっても親権者の同意が不要である

の2つが挙げられます。まず「セブン銀行ATMから借り入れ、返済ができる」についてですが、カレッヂで学生ローンを申し込むと「カレッヂカード」という名前の、セブン銀行ATMで利用できるローンカードが発行されます。これが手元にあれば、セブン銀行ATMを利用して借り入れや返済を行うことが可能です。

また、未成年者であっても、高校を卒業していて、かつアルバイトで安定継続した収入があれば、親権者の同意なしで学生ローンを利用できます。ただし、利用限度額は10万円までになる点には注意が必要です。

一方、デメリットとしては

ことでしょう。

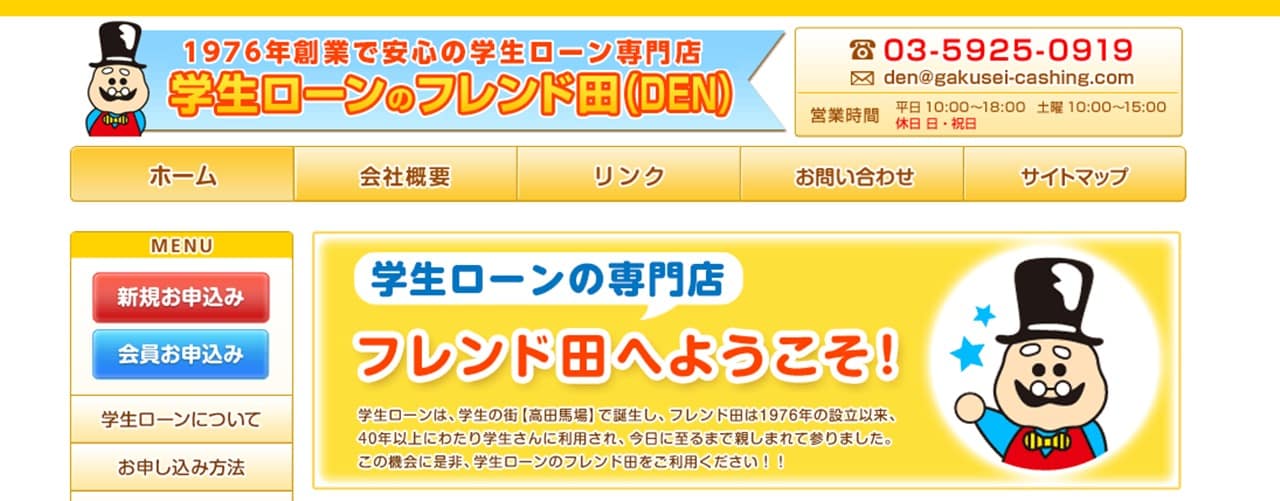

2位.フレンド田(でん)

| 融資限度額 | 50万円まで |

|---|---|

| 金利 | 年 17.0% |

| 必要書類 | 学生証(必須) 免許証・保険証 銀行のキャッシュカード 住民票または、公共料金の請求書・受領書 (現住所と名前が確認取れるもの) |

| 親権者の同意書 | 原則不要。ただし、未成年者が利用する場合は、親権者の同意書が必須。 |

| 返済方法 | 銀行振込、店頭窓口、現金書留 |

| 融資対象 | 以下の条件を満たすことが必要。 1)高卒以上の大学生、短大生、専門学生、予備校生 2)必要書類を提示できる 3)安定した収入がある |

フレンド田(でん)をおすすめする理由

フレンド田(でん)も、先ほど紹介したカレッヂと同様、東京・高田馬場に本社を構える学生ローンを扱う消費者金融です。カレッヂより少し早い1976年に創業しています。フレンド田(でん)をおすすめする理由として

- 遠方からでも申込が可能

- 卒業後でも在学時と同じ条件で利用が可能

の2点が挙げられます。

まず「遠方からでも申込が可能」についてですが、高田馬場にある本社に行くことができなくても、電話やインターネットでも融資の申し込みが可能です。返済も店舗への持参以外に、銀行振込や現金書留で受け付けてくれます。「時間がなくて高田馬場まで行くのはちょっと」という人でも気軽に利用できるでしょう。

また、学生ローンの中には

- 大学卒業後は利用できない

- 大学卒業後も利用できるが、在学時と条件が異なる

会社もあります。しかし、フレンド田(でん)の場合、たとえ卒業後であっても、在学時と同じ条件で利用することが可能です。

一方、デメリットとしては

- 未成年者が利用する場合、親権者の同意が必須

であることが挙げられます。

3位.マルイ

| 融資限度額 | 50万円まで |

|---|---|

| 金利 | 年15.0%~17.0% |

| 必要書類 | 学生証 ※学生証のみ必須。健康保険証、運転免許証の提出は任意だが、提出すればより良い条件で融資が可能(公式ホームページより) |

| 親権者の同意書 | 不要 |

| 返済方法 | 銀行口座への振込、来店 |

| 融資対象 | 以下の条件を満たすこと。 1)大学生・大学院生・短大生・専門学生・予備校生等 2)安定した収入がある、もしくは所定の基準を満たす |

マルイをおすすめする理由

マルイも、既に紹介したカレッヂ、フレンド田(でん)と同じく、東京・高田馬場に店舗を構える学生ローンです。長年、日本でも有数の学生街で営業してきただけあって、学生が使いやすいサービスを取り入れています。マルイをおすすめする理由は

- 最短20分で審査が終了し、融資が受けられる

- 店舗の開店時間が早い

の2つです。まず「最短20分で審査が終了し、融資が受けられる」ですが、公式ホームページでは「申込から最短20分でご融資!」と記載されています。東京・高田馬場の店舗に足を運ぶことができるなら30分もあればお金を借りられるのでとても便利です。

一方、デメリットとして

- 土日祝日が原則休業のため、平日に対応しないといけない

ことが挙げられます。既に紹介したカレッヂ、フレンド田(でん)の場合、日曜日や祝日は休業ですが、土曜日については

- カレッヂ:第二・四土曜日

- フレンド田(でん):原則営業

という扱いになっているため「土曜日だとまったくだめ」ということはありません。しかし、マルイの場合、土日祝日が原則休業なので、金曜日の夜に「明日どうして借りたい」という場合には利用できません。

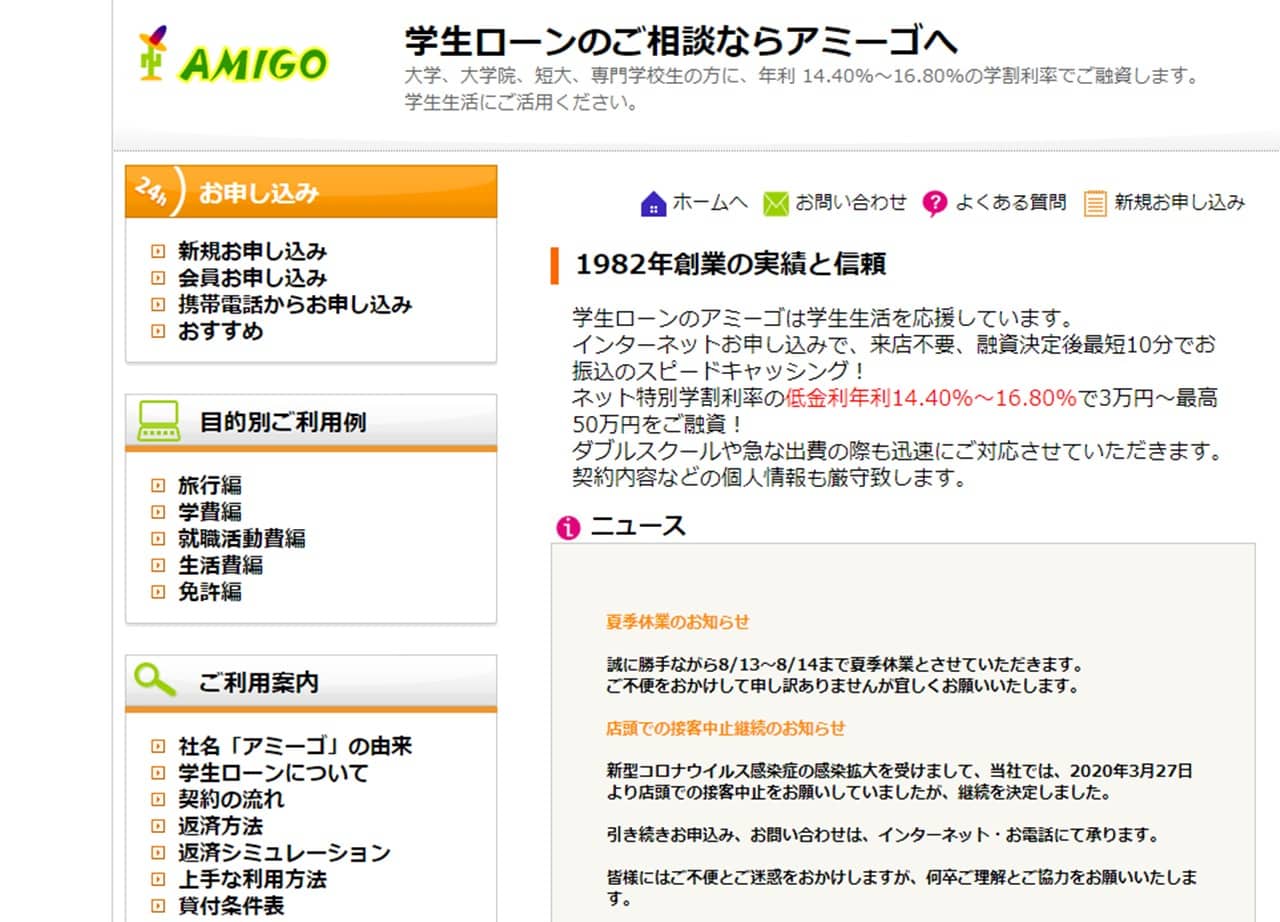

4位.アミーゴ

| 融資限度額 | 50万円 |

|---|---|

| 金利 | 年14.4%~16.8% |

| 必要書類 | 学生証、運転免許証、健康保険証等 |

| 親権者の同意書 | 原則不要 ※審査結果によっては親権者への連絡を行うケースもある |

| 返済方法 | 銀行振込、来店 |

| 融資対象 | 以下の条件を満たすこと 1)20歳以上 2)安定した収入と返済能力を有する 3)その他所定の基準を満たす |

アミーゴをおすすめする理由

アミーゴは、1982年に創業した学生ローンを扱う消費者金融です。アミーゴをおすすめする理由として

- 借り入れたお金の利用目的が決まっていれば利息が下がる

- 来店特典、友人紹介特典が充実している

の2つが挙げられます。

まず「借り入れたお金の利用目的が決まっていれば利息が下がる」ですが、アミーゴには「学費目的ローン」も設けられています。

また「来店特典、友人紹介特典が充実している」ですが、以下の特典が設けられているので、有効活用しましょう。

| 来店特典 | 新規契約・追加融資・再契約の際の融資額が5万円以上であれば図書カード500円が、10万円以上であれば図書カード1,000円分がプレゼントされる。 |

|---|---|

| 友人紹介特典 | 紹介した友人が契約した場合、1人につき2,000円~5,000円がプレゼントされる。 |

一方、デメリットとして

- 土日祝日が原則休業のため、平日に対応しないといけない

ことが挙げられます。これは、先ほど紹介したマルイと一緒です。

5位.学灯社

| 融資限度額 | 50万円まで |

|---|---|

| 金利 | 年16.5%〜18.0% ※利率が低くなるキャンペーンも不定期に開催 |

| 必要書類 | 保険証、運転免許証、住民票からいずれか1点。学生の場合は学生証も必須。 |

| 親権者の同意書 | 不要 |

| 返済方法 | 銀行振込、来店 |

| 融資対象 | 満20歳以上の大学生、大学院生、短大生および各種専門学校生 ※満20歳~45歳まで利用できる「プロジェローン」もあり |

学灯社をおすすめする理由

学灯社は1974年に創業されました。主力商品は学生ローンですが、満20歳~45歳まで利用できる「プロジェローン」も扱っています。学灯社をおすすめする理由として挙げられるのは

- 申し込み手続きが簡単

- 来店不要で最短10分で審査が完了する

の2点です。まず「申し込み手続きが簡単」についてですが、フォームへの入力か電話連絡(03-3208-0043)だけで終了します。しかも、審査は最短10分で終了し、融資希望額が所定の銀行口座に振り込まれるので、非常に簡単です。しかし、デメリットとして

- 融資額は銀行に振り込んでもらうのが前提であるため、その日の14時までには手続きを終らせないといけない

ことが挙げられます。他の学生ローンのように、来店しての融資(つまり、必要な金額を受け取って帰る)ことはできません。その日のうちに融資を受けたいなら、少なくとも14時までには手続きを完了しましょう。