目次

クレジットカード会社のクレジットカードキャッシングでお金を借りる方法とは

最初に、クレジットカード会社のクレジットカードキャッシングでお金を借りる方法の基本的な部分について解説しましょう。

ショッピング枠とキャッシング枠

クレジットカードの利用限度額を「何に使うのか」でより厳密に分けると、ショッピング枠とキャッシング枠に2つに分かれます。

| ショッピング枠 | 加盟店での買い物など「商品・サービスの購入代価の支払」に利用できる部分 |

|---|---|

| キャッシング枠 | ATMを利用した現金の借入に利用できる部分 |

ショッピング枠 加盟店での買い物など「商品・サービスの購入代価の支払」に利用できる部分

キャッシング枠 ATMを利用した現金の借入に利用できる部分

そして、クレジットカード会社のクレジットカードキャッシングとは、簡単にいうと「クレジットカードのキャッシング枠を利用し、銀行、コンビニ等のATMを操作してお金を借り入れること」です。カードローンのように、専用のカード(ローンカード)が発行されることはありません。

クレジットカード会社のクレジットカードキャッシングでお金を借りる方法のメリット

クレジットカード会社のクレジットカードキャッシングでお金を借りる方法のメリットとして、以下の点について解説します。

- 申込から短時間で使い始められる

- 海外でも利用できる

1.申込から短時間で使い始められる

クレジットカードキャッシングの場合、カードローンのように専用のローンカードを使うことはありません。手元のクレジットカードさえ正常に作動すれば、それを利用してクレジットカードキャッシングができます。仮に、使おうとするクレジットカードに既にキャッシング枠がついていたなら、そのまま銀行、コンビニなどのATMに行き、操作すれば大丈夫です。

一方、使おうとするクレジットカードにキャッシング枠が設定されていなかった場合、クレジットカード会社に連絡し、キャッシング枠を設定してもらうよう頼みましょう。審査の結果、通過すればキャッシングを利用できるようになります。

2.海外でも利用できる

クレジットカードキャッシングの場合、対応しているATMを利用する場合なら、海外でもお金を借りることが可能です。上手に使えば、日本から両替していくより、時間も費用も省けます。

- ATMに貼ってあるステッカー

- ATMの設置場所に貼ってあるステッカー、ポスター

などで、どの国際ブランドに対応しているかがわかるので、確認しましょう。

Visaの場合、同社が保有する銀行のオンラインシステム「PLUS」のステッカーが貼ってあるものであれば、Visaが付帯したクレジットカードを使ってクレジットカードキャッシングをすることが可能です。

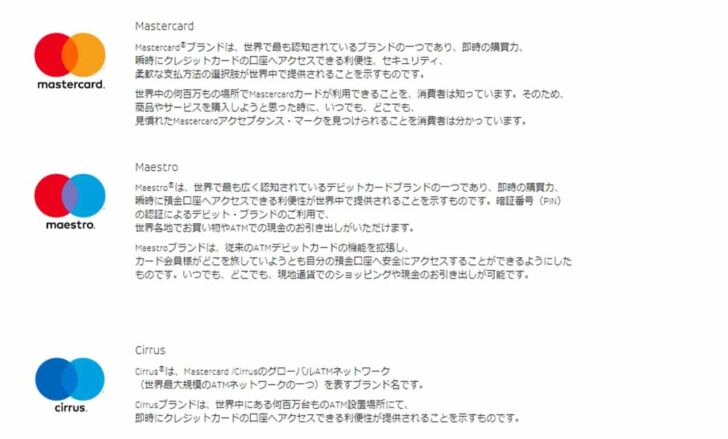

また、Mastercardの場合、傘下のデビットカードブランドである「Maestro」やATMネットワークである「Cirrus」のステッカーが貼ってあるATMであれば、Mastercardが付帯したクレジットカードを使ってクレジットカードキャッシングをすることが可能です。

出典:当社ブランド「Mastercard、Maestro、Cirrus」の詳細

海外で使うつもりならVisa、Mastercardは必須

海外でクレジットカードキャッシングを利用するつもりであれば、必ずVisaかMastercardが付帯したクレジットカードを1枚は持っていきましょう。

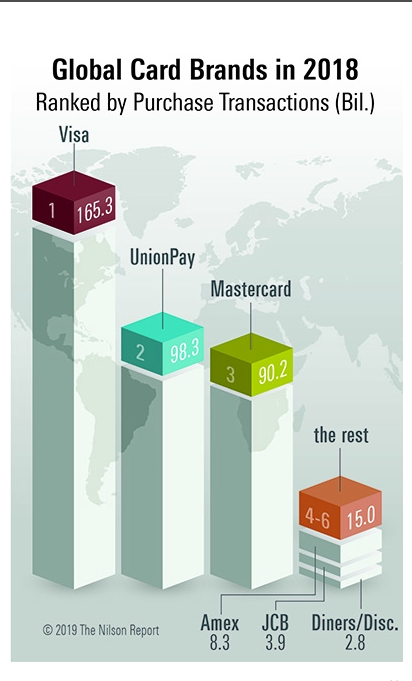

Visa、Mastercardとそれ以外(JCB、American Express、Diners)の国際ブランドを比較すると、世界中での普及度合いが全く違うためです。以下のグラフは、クレジットカードをはじめとしたキャッシュレス決済の業界紙「ザ・ニルソン・レポート」がまとめたもので、国際ブランドごとの2018年度の取引額ベースの世界シェアを表しています。

出典:Card and Mobile Payment Industry Statistics | The Nilson Report Archive of Charts & Graphs

2位につけているUnion Pay(銀聯カード)が中国大陸を中心に普及している国際ブランドであることを考えると、1位のVisaと3位のMastercardがもっとも世界中で幅広く普及していると言っていいでしょう。当然、VisaやMastercardが付帯したクレジットカードでのキャッシングができるATMは、JCBやAmerican Express、Dinersが付帯したクレジットカードでキャッシングができるATMよりも、ずっと普及しているはずです。

もし、海外に行く用事があるなら、VisaやMastercardが付帯したクレジットカードは必ず持っていきましょう。できれば、2枚以上持っていくといいでしょう。

クレジットカード会社のクレジットカードキャッシングでお金を借りる方法のデメリット

一方、クレジットカード会社のクレジットカードキャッシングでお金を借りる方法には、デメリットもあります。以下の4点について解説しましょう。

- 気軽に利用でき、浪費につながりやすい

- クレジットカードやローンの審査において不利になる

- 最悪の場合、自己破産もあり得る

- いくら利用してもポイントは還元されない

1.気軽に利用でき、浪費につながりやすい

クレジットカードキャッシングの利用する際の基本的な流れは、以下の通りです。

- クレジットカードのキャッシング枠を確認する

- 銀行、コンビニなどの提携ATMに行き操作をする

- 希望した額の現金が出金される

- あらかじめ決めた返済予定に従い返済していく

取り立てて難しいところがないのはメリットですが、その点が「浪費につながりやすい」というデメリットになりえます。気軽かつ簡単にできる方法で借りられるからこそ、最初は節度を持った利用ができていたとしても、時間が経つにつれ「足りないから借りればいい」という安直な気持ちになってしまう人もいるでしょう。

総量規制はあるものの

クレジットカード会社のクレジットカードキャッシングも、貸金業法の適用を受ける取引であるため、総量規制の適用を受けます。簡単に言うと「年収の3分の1以上の借入はできない」という決まりですが、もちろん、これは「年収の3分の1ギリギリまで借りていい」という意味ではありません。

クレジットカードキャッシングの場合、現状、自由に使えるお金の額に見合わないほど大きい利用限度枠が提示されることもあります。しかしそれは「借りていい」お金を表すわけでもないのです。クレジットカードキャッシングを利用する際は

- 何をするのにいくら借りたいのか

- どれぐらいの期間で返済するつもりか

を考えた上で、本当に必要な額だけを借り、なるべく早めに返済しましょう。

2.クレジットカードやローンの審査において不利になる

クレジットカード会社やローンを提供する会社(銀行、信販会社など)の立場から見ると、最も避けるべき客は「返済を予定通りにしてくれない人」です。資金繰りに影響を及ぼす以上、審査の段階で「この人は返済を予定通りにしてくれるかどうか」を慎重に見極める必要があります。そして、クレジットカードキャッシングの利用残高があまりに多い場合は、審査においてかなり不利になるので気を付けましょう。

「お金がない人」とみなされる?

理由を端的に言うと、クレジットカードのキャッシングを利用することで「お金がない人」とみなされてしまうおそれがあるためです。クレジットカードキャッシングの利用残高があまりに高い場合は「それだけ多くお金を借りなくてはいけない=経済的に困窮している」ことが考えられます。

また、住宅ローン、自動車ローンなど一部の例外を除き、新規にローンを組む際はクレジットカードキャッシングなど他の貸金業法の適用を受ける商品と合算した場合の借入残高が、年収の3分の1を下回るようにする必要があります。そのため、クレジットカードキャッシングの借入残高があまりに大きかった場合は

- 新規でローン自体を組めない

- ローン自体の審査には通るが、当初の予定より利用限度額が大幅に低い

など、なんらかの影響が出るので気を付けましょう。

3.最悪の場合、自己破産もあり得る

クレジットカードキャッシングの返済方法として多用されているリボ払いは、毎月の支払額を一定にできるものの、元本の減り方が遅く、返済が長期化するリスクもはらんでいます。つまり「今月も●円しか払わなくていいから大丈夫」と油断し、手あたり次第にクレジットカードキャッシングを利用してしまうと、いつかは返済計画に無理が生じてしまうのです。

クレジットカードキャッシングの利用分は、ショッピング枠での利用分と合算して毎月返済していかなくてはいけません。利用額が大きくても返済できるなら問題はありませんが

- 急にまとまったお金を出さないといけなくなった

- リストラ、急病などで仕事ができなくなった

など、予定外のことが生じた場合に、一気に返済ができなくなることは、十分にあり得ます。任意整理や個人再生、自己破産なども含めた債務整理をしなくてはいけないケースもあることに注意しましょう。

もちろん、個人信用情報に異動情報として登録されるため

- それまで使ってきたクレジットカードを強制解約される

- 新規でクレジットカードが作れない

- 新規でローンが組めない

など、生活の様々な場面に影響が及びます。

4.いくら利用してもポイントは還元されない

これまでの話とは全く違う切り口で、クレジットカードキャッシングのデメリットにつちえ考えてみましょう。クレジットカードを利用すると、ポイントやマイルが還元されます。人によってはこれを目当てにしてクレジットカードを使っているかもしれませんが、クレジットカードキャッシングで利用した場合、ポイントやマイルは還元されません。

加盟店手数料の還元が本来の意味であるため

そもそも、ポイントやマイルは、クレジットカード会社が加盟店から受け取る加盟店手数料の一部を還元する意味で受け取れるものです。

クレジットカード会社のクレジットカードキャッシングでお金を借りるまでの手順

クレジットカード会社のクレジットカードキャッシングでお金を借りるまでの手順は、以下の通りです。

- クレジットカードのキャッシング枠を確認する

- 銀行、コンビニなどの提携ATMに行き操作をする

- 希望した額の現金が出金される

- あらかじめ決めた返済予定に従い返済していく

ATMの操作方法の例

提携ATMでの操作方法は、クレジットカード会社はもちろん、ATMを設置している会社やATM自体を製造している会社によって、多少異なります。ここでは、三井住友カードが発行するクレジットカードでクレジットカードキャッシングをする際、提携ATMをどうやって操作するのか、一連の流れを解説しておきましょう。

- 「お引き出し」ボタンを押す

- 「クレジットカード」を入れる

- 「暗証番号」を押す

- 「キャッシング(リボ)」を選ぶ

- 「お借り入れ金額」を1万円単位で指定する

- カード、利用明細、現金を受け取る

出典:CD・ATMの操作方法のご案内|クレジットカードの三井住友VISAカード

出典:CD・ATMの操作方法のご案内|クレジットカードの三井住友VISAカード

おすすめのクレジットカードキャッシング

ここから先は、クレジットカードキャッシングに向いているクレジットカードを紹介しましょう。

1位.VIASOカード

| 実質年利 | 年14.95%~17.95% |

|---|---|

| 国際ブランド | Mastercard |

| 発行までのスピード | 最短翌営業日発行 |

VIASOカードをおすすめする理由

VIASOカードをおすすめする理由として

- 利用実績に応じて利息が下がるチャンスがある

- 本カードの発行までのスピードが速い

ことが挙げられます。まず、VIASOカードでキャッシングをした場合の年利は年14.95%~17.95%と設定されています。つまり、利用実績を積み重ねれば利息が下がるチャンスがあるということです。利用実績を積み重ねるというのには

- コンスタントにクレジットカードキャッシングを利用する

- あらかじめ定められた期限に遅れることなく予定通りに返済をする

という2つの意味が含まれます。また、公式ホームぺージによれば、審査はスピーディーに行われ、最短翌営業日には本カードを発送するとのことです。つまり、月曜日にVIASOカードを申し込めば、火曜日には発送されます。特別な事情がなければ、どんなに遅くてもその週の金曜日には手元にVIASOカードがあるはずです。

一方、デメリットとしては

ことが挙げられます。通常、クレジットカードのポイント還元率は0.5%~1.0%程度です。VIASOカードのポイント還元率は0.5%である上に、ポイントの有効期限が1年と非常に短くなっています。しかも、このポイントは1ポイント=1円でオートキャッシュバックが受けられますが、最低でも1,000ポイント貯めないと適用されません。

2位.ACマスターカード

【アコム公式】クレジットカード(ACマスターカード)|審査と受け取りまでの流れをご紹介

| 実質年利 | 年10.0%~14.6% |

|---|---|

| 国際ブランド | Mastercard |

| 発行までのスピード | 最短即日 |

ACマスターカードをおすすめする理由

三菱UFJ銀行傘下の消費者金融会社、アコムが発行しているクレジットカードで、国際ブランドとしてMastercardが付帯しています。国内での利用はもちろん、海外でもMastercardの加盟店であれば、利用可能です。ACマスターカードをおすすめする理由としては

ことが挙げられます。クレジットカードを新規で申し込んだ場合、審査自体にはさほど時間はかかりません。現在はスコアリングと呼ばれる、申込者の情報を内容により点数=スコア化して、一定の水準に達していれば審査に通過するという仕組みが主流になっているためです。しかし、審査に通過したとしても

- クレジットカード自体を発行し、付属書類一式を同封し、郵送の準備をする

- 郵便局や配送業者はクレジットカード会社から郵送物を受取り、申込者のところに届ける

というプロセスが必要になるため、早くても1週間程度、遅いと2~3週間かかるのは珍しくありません。しかし、ACマスターカードであれば、アコムの自動契約機「むじんくん」を利用して、申し込んだその日のうちに受け取ることができます。

一方、デメリットとしては

ことです。ACマスターカードは、クレジットカードであると同時に、アコムのローンカードも兼ねています。いわば「クレジットカード兼消費者金融のローンカード」であるため、イメージはあまりよくありません。

3位.イオンカード

イオンカード(WAON一体型)|イオンカード 暮らしのマネーサイト

| 実質年利 | 年7.8%~18.0% |

|---|---|

| 国際ブランド | Visa、Mastercard、JCB |

| 発行までのスピード | 約2~3週間程度 |

イオンカードをおすすめする理由

イオンカードは、日本全国および東南アジア諸国でショッピングセンターやスーパーの運営を行うイオンの公式クレジットカードです。イオンカードをおすすめする理由として

ことが挙げられます。公式ホームページによれば、イオンカードでクレジットカードキャッシングした場合の実質年利は年7.8%~18.0%とのことです。利用実績や利用限度額に関わらず、クレジットカードキャッシングの実質年利を一律で決めているクレジットカードも多い中、実質年利が下がる幅があるのはメリットでしょう。

一方、デメリットとしては

ことです。イオンカードを申し込んでから、本カードを受け取るまでにかかる時間は、約2~3週間程度とのことです。中には1カ月近く届かないケースもあるようなので、海外旅行に行くなどの理由で利用する期間が決まっているようなら、間に合うように申込を済ませましょう。

4位.ファミマTカード

| 実質年利 | 年14.95%~17.95% |

|---|---|

| 国際ブランド | JCB |

| 発行までのスピード | 2週間程度 |

ファミマTカードをおすすめする理由

ファミマTカードは、伊藤忠商事傘下のクレジットカード会社・ポケットカードが発行するクレジットカードです。このカードをおすすめする理由は

ことが挙げられます。公式ホームページによれば、ファミマTカードの申込条件は「18歳以上(高校生除く)の方」だけです。つまり

- クレジットカードやローンを利用していてトラブルを起こした

- ある程度の年齢(30歳以上)に達しているのにクレジットカードを一度も使ったことがない(いわゆる「スーパーホワイト」)

など、クレジットカードの審査に重大な影響を及ぼす事情がない限りは、かなり高い確率で審査に通ります。専業主婦、学生など「安定継続した収入がない」人であっても、ファミマTカードを利用してキャッシングすることができるのは、大きなメリットです。

一方、デメリットとしては

ことが挙げられます。ファミマTカードに付帯している国際ブランドは、JCBのみです。日本国内や日本人が多く訪れる海外の都市ならあまり問題はないかもしれませんが、渡航する国や地域によっては、加盟店や対応したATMを探すのがかなり大変なことに注意が必要です。

5位.ニッセン マジカルクラブTカード

| 実質年利 | 年8.95%~17.95% |

|---|---|

| 国際ブランド | JCB |

| 発行までのスピード | 約2~3週間 |

ニッセン マジカルクラブTカードをおすすめする理由

ニッセン マジカルクラブTカードは、オンラインショッピングを運営するニッセンの公式クレジットカードです。Tカードという言葉が名前に入っていることからもわかるように、ショッピングでの利用額200円につき1ポイント(Tポイント)が貯まります。このカードのメリットとしては

ことでしょう。カードキャッシングの実質年利は年8.95%~17.95%の間で設定されています。コンスタントに利用実績を積み重ねていけば、金利を押さえつつ、快適に利用できるでしょう。

一方、デメリットとしては

ことが挙げられます。多くのクレジットカードでは、ETCカード(高速道路などの有料道路の料金支払い用のカード)や家族カード(家族が利用できるクレジットカードで、利用金額は本会員の銀行口座から引き落とされる)を追加することが可能です。しかし、ニッセン マジカルクラブTカードにはそのようなものは一切ありません。あくまで、クレジットカードキャッシング用のクレジットカードとして割り切った方がいいでしょう。