接待交際費の飲食代の基準として「交際費1人5,000円」という項目をよく見聞きします。この5,000円基準とは一体何なのでしょうか。

接待交際費の飲食代が1人5,000円までと言われるには理由があって、その金額によって経費の項目が会議費になったり、交際費になったりするからです。

交際費は企業の規模によって上限が定められており、全額を経費として非課税にすることができなくなるのです。ただ、交際費のトータルが800万円以下に留まる中小企業や個人事業主などは、そんなに気にする必要はないといえます。

また、社内飲食の場合はどうなるのか、などと交際費とその他経費との区別が微妙でわかりづらく、会計時の処理に混乱してしまう人も多いでしょう。

今回は、接待交際費5,000円基準の解説と接待交際費でよくありがちな不明点を事例をあげてご説明していきます。

接待交際費の5000円基準とは

まず接待交際費の5,000円基準を考慮する必要があるのは・・・

大企業(資本金1憶円以上)

大企業の場合、交際費を経費として損金計上するには上限が定められています。交際費のうち飲食代の50%のみを非課税対象とすることができるのです。

その他の交際費は原則として課税対象となり、損金計上することができません。

そうなると大企業にとって、経費で落とせる接待飲食費用に上限があることになり、極力接待費の費用はかけたくない、という企業が多くなります。

→5000円以下の接待飲食費用は会議費として経費扱いできます。

ですから、接待にかける飲食費を5,000円以下に抑える傾向にあるのです。

そして、中小企業でもこの5,000円基準を気にする必要があるケースがあります。

中小企業(資本金1憶円以下)

中小企業の場合も、交際費を経費として損金計上するために要件が定められており、年間で800万円までとされています。

800万円を超えないことが確実だと思える企業は、この5,000円基準はあまり気にする必要がないと言えます。

もし、800万円を確実に超える場合や、超えるかどうか微妙な場合は5,000円基準を適用することが必須となります。なぜなら、少しでも接待にかかる費用を抑えないと課税対象となってしまうからです。

ですから、上司などから接待費は「1人5,000円以下にしてくれ」と指示されることになります。もし、接待飲食の費用が1人5,000円以下であれば、それは会議費として損益計上することができるからです。

飲食代1人5000円基準が必要ないケース

そこで、この5,000円基準を全く気にしなくていいのは、中小企業(接待交際費が800万円未満)の場合と、個人事業主の場合になります。

交際費の総額が800万円以下の中小企業と個人事業主の場合は、接待交際費に上限がなくなり全額を損金計上できます。つまり1人5,000円を超えれば交際費、5,000円未満であれば会議費として、どちらの場合も損金計上して節税することが可能です。

従って、5,000円基準を気にする必要がなくなります。

接待交際費から除外する項目

接待費の金額によって、実質の節税額が影響される大企業や中小企業の場合は、その費用が交際費なのか、会議費やその他の経費なのかが非常に重要となってきます。できれば接待交際費は少ない方が好ましいのです。

接待交際費の概要

では、接待交際費として分類されるものは何なのか、国税庁の定めるところを確認しておきましょう。

交際費とは、交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入れ先その他事業に関係のある者等に対する接待、供応、慰安、贈答その他これらに類する行為のために支出する費用をいいます。

国税庁:公式ホームページ

つまり、得意先や取引先、顧客などへの営業上、付き合い上でかかる費用を全般的に交際費として分類することになります。

除外できる項目

そして、除外できる項目も記載されてあります。

例えば、

- 従業員を対象とした慰安、供応、贈答などは福利厚生費・給与として計上する

- 飲食代のうち1人あたりの費用が5,000円以下なる場合

- カレンダーや手帳などに類する物品の贈与にかかる費用

- 会議に関連した茶菓子、弁当などは会議費

- 新聞・雑誌・放送などの取材費や座談会などは宣伝広告費

というように、判定が微妙なものなどに対して交際費には該当しないとしています。

※交際費の範囲や会計上の注意点などは以下の記事も参考にして下さい。

損金計上できる上限がある以上は、この費用が宣伝広告費なのか福利厚生費なのか、あるいは会議費として計上できるのか、理解しておくことで、極力課税対象となる費用を抑えていくことが可能です。

しかし、実際には交際費とその他費用との区別が難しく、判断に悩む場合も多々あります。少しでも税負担を抑えて、効率よく会計処理を行っていくためにも、その境界線を明確にしておくことが大切です。

そこで、まずは最も間違えやすく判断の難しい社内飲食について述べていきます。

社内飲食代はどうなる?

多くの企業で、社員のコミュニケーションの円滑化を図るために役員や社員、あるいはその家族たちに対して飲食会合の場が定期的に設けられています。また、日常的な場面でも、会社が飲食代を負担するケースも珍しくありません。

これらは、社内飲食費と呼ばれるものですが、帳簿上の計上項目はどうすればいいのでしょうか。社内飲食費はその内容によって、

- 接待交際費

- 会議費

- 福利厚生費

に分類することができます。

数人の社員で居酒屋を利用した

この居酒屋の飲食代金を会社が負担する場合は、交際費に該当します。その代金が5,000円以内であったとしても、社内飲食費は交際費からは除外されるため、交際費として計上します。

ただし、この会合に社外の者が含まれる場合は社内飲食費とせず、交際費に該当します。よって、5,000円以内であれば会議費として扱うことが可能です。

会議や打ち合わせの弁当やお茶代

会議や打ち合わせにて、お弁当やお茶を注文、あるいは購入してきたとすれば、それは会議費の経費として計上することができます。

ただし、会議費と見なされるためには、先述のように社会通念上で高額とならない範囲であることが必要です。会議費として社内飲食が処理できれば、上限なく損金計上の対象となります。

社内ではなく飲食店を利用した場合でも、目的が「仕事の打ち合わせ」であれば会議費として処理することができます。

従業員の食事代

社内の役員・従業員の食事代を会社が負担する場合は、一定の条件を満たせば、福利厚生費とすることができます。

昼食代、残業夕食代、夜食代などを非課税所得する条件は以下のようになります。

- 個人経営で社長(本人)が食事をする場合

- 半額以上を従業員が負担する場合

- 1か月の会社の負担額が3,500円以内であること

忘年会・新年会

忘年会や新年会、お花見、歓送迎会、バーベキューなど社内の役員・従業員を対象にした食事会の場合は福利厚生費となります。福利厚生費は対象が不特定多数であること、平等に全員に支出する費用であることが条件となります。

その他、社員旅行やボーリング大会、などもこれに該当します。

社内飲食の経費計上の注意

このように社内飲食の場合は、交際費、会議費、福利厚生費とそれぞれの内容によって分類していくことが可能です。

社内飲食費を計上するポイントは、

- 目的は会議、打ち合わせ?→YES/会議費 NO/社内飲食・交際費

- 社外の人との飲食?→YES/交際費 5,000以下/会議費

- 社員全体での飲食?→YES/福利厚生費

ここで注意しておくことは・・・

「その会合が、本当に会議になるのか」

仮に領収書には大量なお酒の代金が含まれているとします。その際には、その会議の実態が疑われても当然だと言えます。

また、居酒屋や焼肉屋などの騒がしい場所での打ち合わせ等も無理があると言えます。

会議・打ち合わせが可能な会合であることが必要です。

「その社外の人は、接待の対象になるのか」

基本的に社内飲食は5000円以下の交際費となり、できれば何とか勘定科目を変更したいところです。そこで、節税対策として接待交際費の方向に持って行くことが対策として考えられます。

しかし、その交際費の対象は、顧客や取引先などと事業に好影響を与える人物であることが定義されています。その社外の人が、ただの身内や友人だった場合は接待交際費の対象とはなりません。

「従業員全員が対象でも、全員参加の必要はない」

社内で催される宴会のイベントは自由で参加となる場合も多くなります。必ずしも福利厚生費にするために全員参加しなければならないというわけではありません。参加の機会が全員に向けられているかどうかがポイントになります。

また、社内の宴会であっても、1人あたりの金額が高額になる場合は福利厚生費として疑問を持たれる場合もあるので注意して下さい。

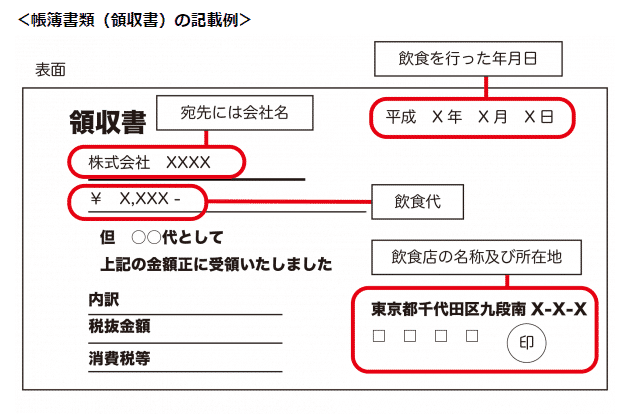

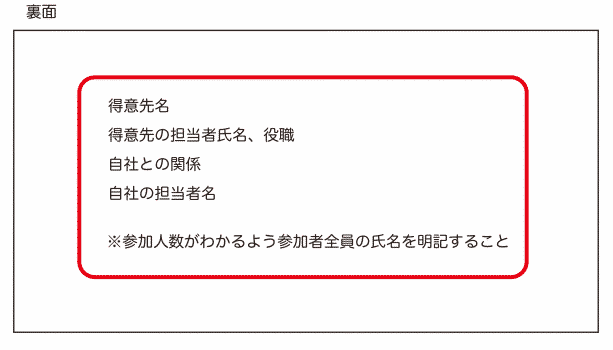

「領収書・レシートに必要な記載項目」

飲食代を交際費、会議費、福利厚生費として、それぞれの目的に応じて効率よく分類していくために欠かせない、領収書の要件があります。

- 飲食のあった年月日

- 参加した取引先、氏名、社名、所在地など

- 飲食に参加した総数

- 支払った金額、お店の情報

- その他、飲食の目的などの必要事項

※これらの記載がないと、経費として認められなかったり、税務署から不信感を持たれたりしてしまいます。書き漏れがないようにチェックしておきましょう。以下の記載例を参考にして下さい。

出典:Bizer 参考リンク

出典:Bizer 参考リンク

間違えやすい飲食代

それでは、間違えやすい代表的な飲食代をいくつかご紹介しておきましょう。すでにご説明した内容と重複する部分もありますが、改めてここでもう1度明確にしておきたいと思います。

- 得意先との接待飲食代金が1人5,000円を超える場合

→接待交際費

- 取引先との接待飲食代が1人あたり5,000円以下だった

→会議費(あるいは接待交際費にもできる)

- 社員が社内外で会議や打ち合わせに利用した飲食代

→会議費(5,000円基準はない)

- 社員への昼食の仕出し弁当を配った

→全員に配った/福利厚生 →特定の社員に/給与または福利厚生

- 社員の飲食代として高級割烹料理店を利用した

→経費とはできない あるいは接待交際費

- 来社した取引先へのお弁当・お茶代

→5,000円以下/会議費 5,000円以上/接待費

- 会議費、福利厚生費に該当しない飲食代

→経費とはできない、あるいは接待交際費

以上が間違えやすい飲食代金の代表的なものです。これらを抑えておくと、どのように勘定科目を設定していけばいいのかスムーズになります。

接待交際費・飲食その他Q&A

これは交際費になるのかどうなのか、飲食費用にできるのかなどと、迷いがちな飲食代のQ&Aをまとめてみました。ぜひ、今後の節税対策の参考にして下さい。

そもそも飲食費用とは?

どのような費用を飲食費用として計上できるのか、不明に思う人もいるでしょう。そこで、飲食費用の範囲をご説明いたします。

飲食費用について、法令上の規定によると、

となります。

飲食費のようでも該当しないものは?

- ゴルフや観劇、旅行やイベント等の際にかかる飲食費

これらは、飲食が目的ではなく、イベント等に含まれる行為の一環として見なされます。

取引先と親睦旅行→「接待旅行」接待交際費として計上します。

社員全員で慰安旅行→「福利厚生費」として計上します。

- 接待客を飲食店への送迎に使った支出

この場合、接待の目的は「飲食」にあり、送迎は接待行為の1部となります。送迎にかかる費用は飲食代とは別途で交際費として計上します。

- 飲食料品の詰め合わせギフト

お歳暮やお中元などで、飲食料品の詰め合わせを贈る場合は、飲食費をはせずに交際費となります。

社内飲食費用とならないものは?

- 親会社の役員、グループ内他社の社員・役員に対してかかる飲食費用は、社内飲食費から除外されます。

- 得意先と共同で開催するイベントに出席した際の自己負担分の飲食代

- 自社から親会社出向している役員に対する飲食代

一方、自社の役員が自社の懇親会に出席する場合は社内飲食費に該当します。

2次会があった場合はどう計上する?

もし、会社が認めているのであれば、交際費や会議費として2次会の飲食代も経費として計上することができます。

この2次会の費用がどうなるのかは、5,000円基準に従って分類できます。基本的に1次会と2次会の飲食代は別個でカウントしていきます。(ただし、同店舗内の2次会は一括で計上)

1次会の費用が1人あたり5,000円以下、2次会の費用が1人あたり5,000円以下となった場合は、両方とも会議費として計上することが可能です。

会議費はどこからどこまで計上できる?

会議費の仕訳は、お茶菓子、弁当、コーヒー、お茶などの実質の飲食代にプラス、会場利用料、貸し会議室の費用、喫茶店や店舗でかかった費用、会議に必要な備品代(資料・映像機器レンタルなど)の代金を会議費として計上することができます。

また、スナックやバーなど夜間にしか営業しないお店を利用した場合は、税務調査の時に会議費として認定されない場合もあります。

アルコールが出ても会議費にできる条件は?

その会合が、もともと接待である場合は、例外として1人あたりの費用が5000円以下であれば、会議費として計上してもいいことになっています。

その場合は、接待に参加した人数に左右されることになります。最初から節税対策として交際費を会議費して計上したい場合には参加人数と飲食代を考慮しておくことが大切です。

あきらかに、一般的な社員の飲み会に会議費を濫用していると判断されれば、会議費の認定は難しいでしょう。

結婚式に参加した時の費用は?

得意先の社員の結婚式

この場合にかかるご祝儀や2次会の会費、会場までかかった交通費は接待交際費として処理します。

自社従業員の結婚式

ご祝儀を法人名で贈った場合は、おれを福利厚生費として計上することができます。

自社で経営する飲食店での接待はどうなる?

自社の経営する飲食店での接待に関しては、これらの提供された料理の原材料費、人件費、光熱費などの原価に相当する金額を交際費として計上することができます。

その際には、経営する飲食店での原価率が基準となります。もし、原価率が50%、料理の販売価格が2万円だとします。その場合交際費とできる金額は1万円ということになります。

これがもし、3人で飲食したのであれば1人あたりの費用が5,000円以下となり会議費での計上も可能となります。

※その他、法人経営者の節税方法に関する記事はこちらをご覧下さい。

※飲食・小売り関連の経営者は、軽減税率やキャッシュレス決済の記事も参考にして下さい。

まとめ

いかがでしたでしょうか。

今回は主に、中小企業や大企業など、交際費の調整が必要だと思われる場合を対象にして接待交際費、社内飲食費などについて解説致しました。

それぞれ企業の規模によって、接待交際費の応用方法が色々あることがわかりました。一見交際費として分類してしまいがちな経費も、ちょっと工夫すればその他の経費として節税に活用できるものです。

それも経理の方の腕次第といったところでしょう。

それが交際費になるのか、会議費やその他経費になるのかの判断が微妙であります。ですから、いざ経費計上する時に備えて、とくに飲食代に関しては常に支出の詳細をこまめに控えておくことがポイントになります。

支出の目的や詳細さえ、税務署が見て納得がいけば、それは交際費以外の経費として損金計上することが可能となります。明らかに信憑性がない経費の捻出は避けるべきですが、上手にやりくりすればバランスのとれた効果的な節税対策につながります。

どうぞ、今回の記事をお役立ていただければと思います。